XPML11 conclui venda de participações em shoppings e reduz alavancagem

XPML11 conclui venda de R$ 1,6 bi em shoppings, gera ganho de capital e reduz alavancagem. Veja detalhes da operação e impactos no Fundo

Em continuidade ao Fato Relevante publicado em 29 de agosto de 2025, o XPML11 comunicou ao mercado a conclusão da alienação de participações em novos shoppings do seu portfólio.

Vale lembrar que os ativos foram adquiridos pela Riza Real Estate por meio da criação de um novo fundo, o FII Atria.

Detalhes da operação

O valor total da venda foi de R$ 1,6 bilhão, dos quais R$ 1,02 bilhão já foram recebidos à vista. Além disso, o Fundo ainda terá direito ao recebimento de R$ 52,34 milhões até 15/01/26 e de aproximadamente R$ 528 milhões dentro de um prazo de até cinco anos.

A operação foi estruturada por meio de um FII Master criado especificamente para adquirir as participações vendidas. Esse fundo possui duas subclasses de cotas: a Subclasse A (Sênior), destinada aos investidores da oferta pública, e a Subclasse B (Subordinada), integralizada pelo próprio XP Malls no valor de R$ 191,47 milhões.

O FII Master terá duração de cinco anos, com possibilidade de prorrogação por mais um. Ao final desse período, caso seja necessária liquidez adicional para amortizar integralmente a Subclasse Sênior, o XP Malls poderá recomprar parte dos ativos, a um preço a ser definido, podendo pagar inclusive com novas cotas emitidas, no mínimo, ao valor patrimonial.

Com essa estrutura, o XP Malls continua economicamente exposto ao desempenho dos ativos vendidos por meio da Subclasse Subordinada, cuja meta de retorno é de 20% ao ano ao final do ciclo do FII Master.

Impacto no retorno do XPML11

A gestora estima que a transação deve gerar um ganho de capital de aproximadamente R$ 278,2 milhões, equivalente a R$ 4,75/cota.

Um ponto importante é que parte relevante desse ganho está alocada no Neomall FII, veículo 100% detido pelo XP Malls. Isso permite que o Fundo reconheça e distribua esse resultado de forma mais gradual ao longo dos próximos meses, contribuindo para uma trajetória de dividendos mais estável, em vez de concentrar toda a distribuição em um único período.

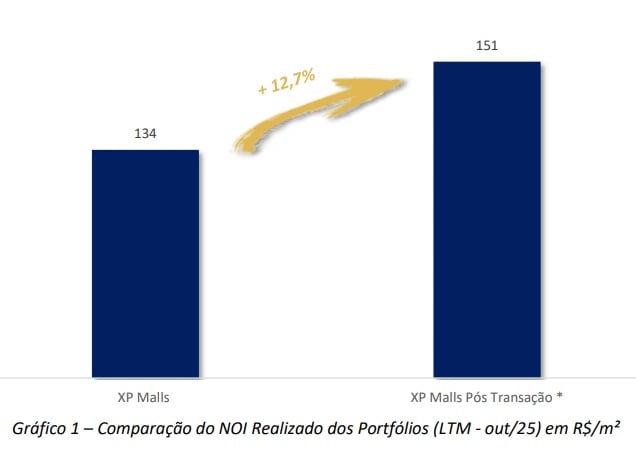

Referente ao NOI, projeta-se uma melhora relevante no indicador, que poderá passar de R$ 134/m² para R$ 151/m², representando um crescimento de 12,7%.

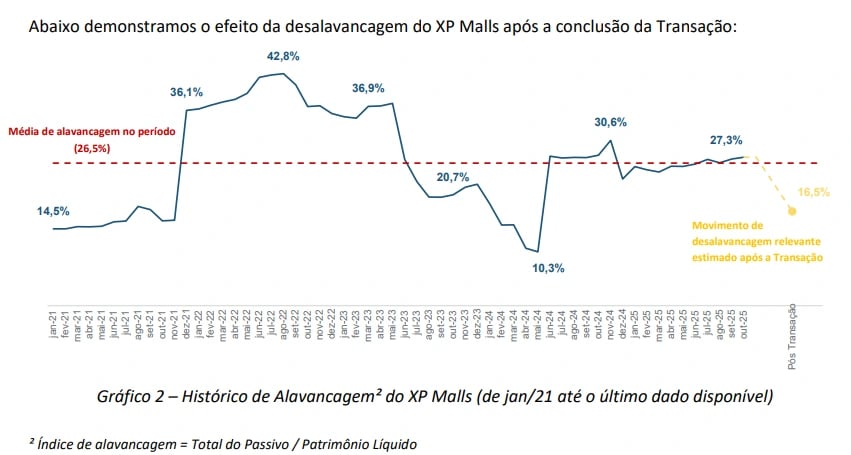

Redução da alavancagem do XPML11

Sobre a alavancagem, ponto que destacamos desde o anúncio da venda dos nove ativos, o efeito prático da transação agora se materializa. À época, reforçamos que a alienação não deveria ser interpretada apenas como uma reciclagem de portfólio, mas como um movimento estratégico capaz de endereçar um dos principais ruídos da tese: a estrutura de dívidas do Fundo.

Com a conclusão da venda, o XP Malls promove uma desalavancagem relevante, reduzindo seu índice de 27,3% para 16,5%.