Visa surpreende com solidez no 1T26 e consumo resiliente

Visa cresce 15% no 1T26 e reforça resiliência do consumo global. Veja os destaques do balanço e os riscos que o mercado monitora

A Visa (NYSE: V; B3: VISA34) divulgou os resultados do 1T26 fiscal com números acima das expectativas, reforçando a leitura de que o consumo global segue resiliente. Receita e lucro cresceram em ritmo saudável, enquanto os principais indicadores operacionais permaneceram estáveis, em linha com os últimos trimestres.

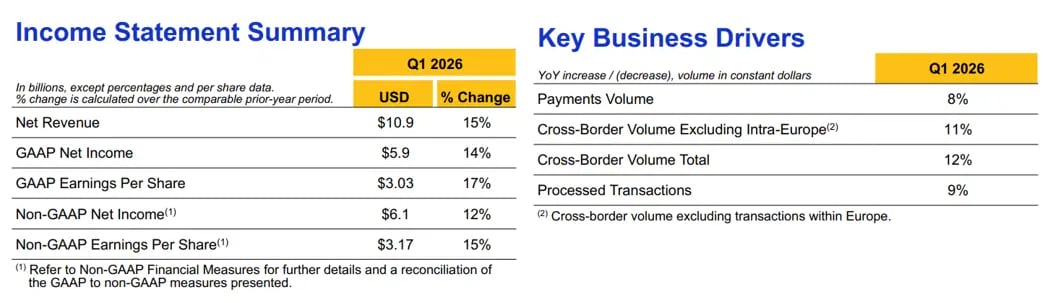

Os números do trimestre

- Receita líquida: US$ 10,9 bilhões, alta de +15% a.a., acima do consenso de US$ 10,68 bilhões.

- Lucro ajustado por ação (EPS): US$ 3,17, crescimento de +15% a.a., levemente acima do esperado.

- Lucro líquido ajustado: US$ 6,1 bilhões, avanço de +12% a.a.

- Volume de pagamentos (constante): +8% a.a.

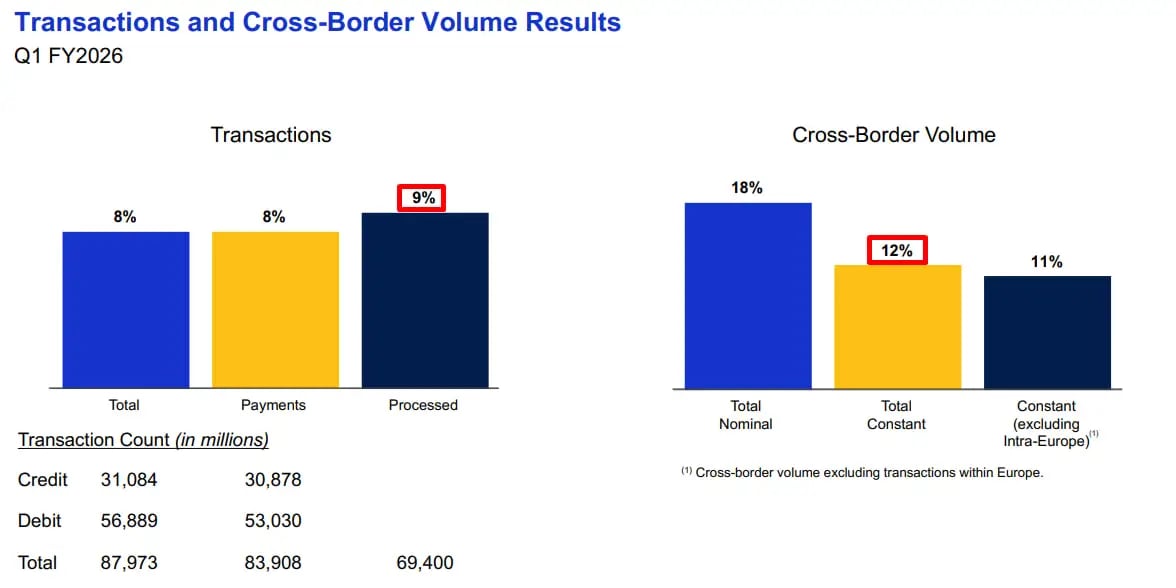

- Transações processadas: 69,4 bilhões, crescimento de +9% a.a.

- Volume cross-border (cc): +12% a.a.

- Cross-border ex intra-Europa (cc): +11% a.a.

- Retorno de capital: US$ 5,1 bilhões via dividendos e recompras.

Consumo segue firme — sem aceleração, mas sem sinais de fraqueza

O trimestre confirmou um padrão que vem se repetindo tanto na Visa quanto na Mastercard: o consumo global está estável e saudável, ainda que sem aceleração relevante.

O crescimento de 8% no volume de pagamentos e de 9% no número de transações ficou em linha com os trimestres anteriores, sugerindo um consumidor mais normalizado, mas longe de um cenário de desaceleração abrupta.

O destaque operacional segue sendo o cross-border, que avançou 12% em moeda constante. Excluindo transações intra-Europa — que têm precificação similar a operações domésticas — o crescimento foi de 11%, repetindo o desempenho dos últimos trimestres.

Isso indica que o componente de viagens internacionais e e-commerce transfronteiriço já está totalmente normalizado, deixando de ser um vetor extraordinário de crescimento, mas permanecendo como um pilar estrutural da tese.

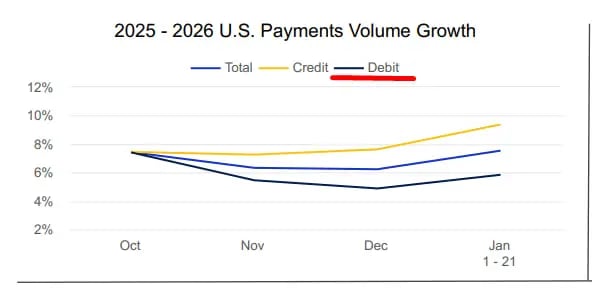

Débito nos EUA e o que realmente importa

Alguns pontos pontuais chamaram atenção, mas sem alterar a leitura estrutural:

- A fraqueza no débito nos EUA foi explicada por fatores específicos: i) um cliente de Visa Direct internalizou volumes de menor rentabilidade; e ii) perda temporária de participação em PIN debit relacionada à conversão da Capital One. Segundo a empresa, trata-se de um efeito pontual, não estrutural.

- A volatilidade cambial, que impacta diretamente o spread da Visa em transações cross-border, segue em níveis historicamente baixos. A companhia passou a assumir esse patamar mais baixo de volatilidade por todo o FY26, o que, na prática, reduz o risco do guidance.

Margens, litígios e o custo da “vantagem competitiva”

No trimestre, a Visa registrou uma provisão de US$ 707 milhões relacionada a litígios de interchange, após já ter enfrentado encargos elevados em 2025. Esse tipo de custo segue sendo um risco recorrente para a companhia.

Ainda assim, vale a leitura estrutural: essas disputas são, em parte, consequência da própria vantagem competitiva da Visa. A empresa opera no centro do sistema global de pagamentos, com poder de precificação e escala difíceis de replicar.

As margens operacionais ajustadas recuaram levemente para 68,9%, ante 69,3% no ano anterior, e a administração sinalizou que essa leve compressão pode continuar no curto prazo. O mercado, porém, tende a relativizar esse movimento, dado que a Visa segue priorizando investimentos em crescimento, serviços de valor agregado e soluções comerciais — áreas com maior potencial de monetização ao longo do tempo.

Capital return segue como pilar da tese

A disciplina de capital permanece exemplar. No trimestre, a Visa:

- recomprou cerca de 11 milhões de ações por US$ 3,8 bilhões;

- mantém US$ 21,1 bilhões em autorização remanescente;

- pagou US$ 0,67 por ação em dividendos.

Esse retorno consistente é parte central do apelo do papel para investidores de longo prazo.

O que fica desse resultado

O 1T26 reforça a Visa como um ativo de qualidade defensiva, com crescimento previsível, margens elevadas e forte geração de caixa. Não há sinais de aceleração do consumo, mas tampouco indícios de deterioração.

Com volumes normalizados, cross-border estabilizado e riscos bem mapeados (FX, litígios), a tese segue intacta: crescimento de dois dígitos, moat amplo e retorno de capital robusto.

Para o investidor, Visa continua sendo uma posição de qualidade estrutural, não uma aposta tática em aceleração cíclica.