SMAL11 sobe +13,2% contra +7,6% do IBOV. Ainda é hora de comprar Small Caps?

Os juros estão despencando e as Small Caps são a melhor forma de ganhar com isso. O mercado apenas começou a se ajustar.

SMAL11: +17% em 2023: Ainda dá tempo de entrar?

A bolsa não é para os fracos

Nos seis primeiros meses de 2023, o índice de Small Caps (SMLL ou SMAL11) subiu +13,2% contra +7,6% do IBOV. Maravilhoso.

Quem chegou agora esquece que abrimos o ano caindo -13% no SMLL e -11% no IBOV. Desde a mínima, em 23 de março de 2023, o SMLL subiu +30,3%, enquanto o IBOV, +20,6%.

O que causou essa virada extraordinária?

Lembra do rally pós-eleições?

No mercado, dizem que quem está certo no momento errado está errado. Eu estava, novamente, errado (veja a data).

Eu esperava que qualquer presidente que ganhasse seguraria os gastos, deixando os juros caírem e as ações teriam um forte rally.

Na verdade, o governo Lula anunciou ainda mais gastos, mas o arcabouço fiscal e o Congresso segurando retrocessos como estatais, saneamento, independência do Banco Central permitiram que voltássemos a falar em queda de juros.

Além disso, a queda forte da inflação nos últimos meses (no mundo inteiro) deu ainda mais espaço para a queda de juros.

Quem diria que as commodities caindo no mundo (negativo para o Brasil) permitiriam uma queda forte dos juros (positivo para o Brasil)?

Quem é que está subindo mais?

As Small Caps foram as que mais caíram na crise e, é claro, são as que mais sobem no rally.

É claro, o índice Bovespa possui muitas empresas de commodities (30%) e grandes bancos (30%), que não são tão afetados pelos juros altíssimos.

Já o índice de Small Caps é dominado por empresas de varejo e consumo muito mais dependentes da economia brasileira (e dos juros).

Certamente, o que mais subiu no primeiro semestre são algumas das empresas que mais caíram nos últimos dois anos.

Empresas endividadas, com resultados decrescentes, dependentes do PIB brasileiro, com problemas estratégicos…

Vale a pena comprar algumas das piores empresas do Brasil para ganhar dinheiro no rally?

Todo mundo ficou para trás

Sinceramente, é tentador comprar algumas das piores empresas da bolsa, baratas demais, para surfar o rally. Não vou negar.

É o mesmo sentimento de quando víamos os IPOs abrirem porrando (teremos novos IPOs?).

O interessante do rally atual é que todo mundo ficou para trás. Poucos investidores e gestores efetivamente pegaram o rally.

Os fundos multimercados não estão comprados, a pessoa física ainda está sacando dinheiro dos fundos de bolsa… apenas o gringo comprou um pouco.

Os gestores que lucraram desde março são os mesmos que vinham sofrendo bastante com posições no varejo brasileiro nos últimos 2 anos.

Todos estão, agora, quebrando a cabeça: "O que comprar para aproveitar o rally?"

O rally tem seus riscos

A longo prazo, no Brasil, ainda temos muitos riscos.

A inflação pode voltar a subir. As commodities subirão com a China reinflacionando sua economia?

O governo pode tentar gastar acima do arcabouço já em 2024 (furo no arcabouço?).

A inflação de serviços brasileira pode continuar pressionada e impedir o corte de juros.

Podemos ter o próximo presidente do Banco Central (2025) baixando os juros "na marra" (o que faria o dólar subir forte).

Podemos ter uma recessão e crise nos Estados Unidos com os juros subindo e pressionando fortemente o mercado de imóveis comerciais (já tivemos crise nos bancos pequenos).

Podemos ter um choque impossível de prever (como foi a pandemia).

Até onde vai o rally?

Se imaginamos uma SELIC de 9% no Brasil (é o que o mercado precifica), o rally ainda tem muito espaço.

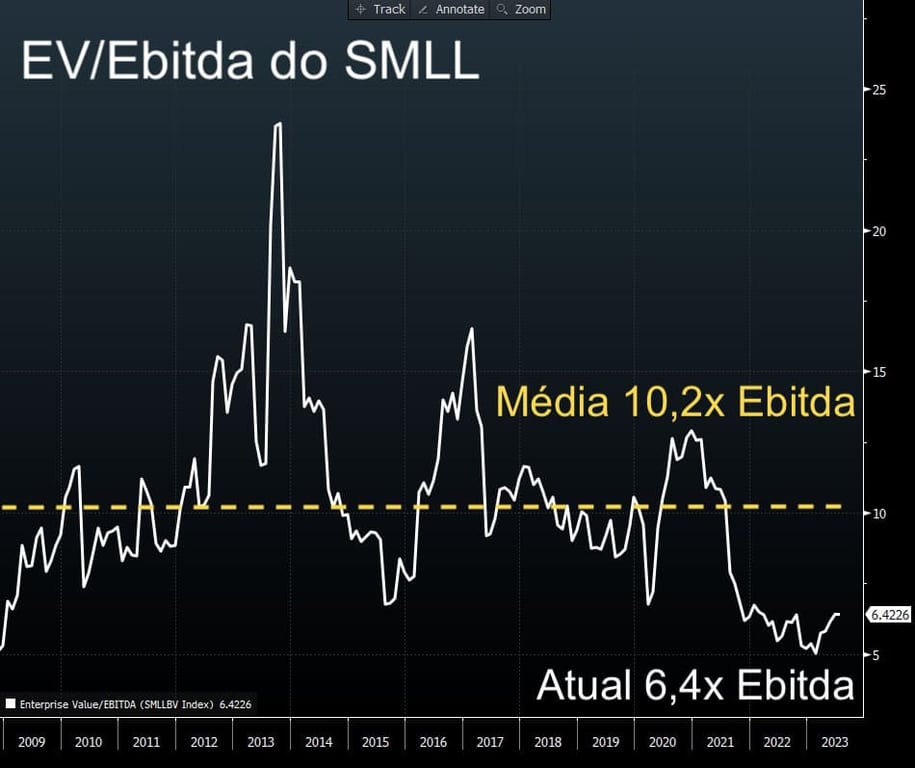

O SMLL segue negociando a um múltiplo (bem) abaixo de sua média histórica e pela metade do que negociava em 2021.

Ainda existem muitas oportunidades na bolsa, principalmente nas Small Caps.

Como aproveitar o rally?

Do grego "stratigikí"

Para quem quer correr atrás das maiores altas, eu acho que este momento, o rally, é o mais oportuno.

Ainda vejo muitas empresas na bolsa que ficaram baratas demais.

No entanto, eu não farei isso. Aproveitarei o mercado se reajustando para procurar ótimas empresas com ótimos resultados a longo prazo.

A questão é simples: você suportaria continuar comprado nas empresas que escolheu se tivermos uma forte crise nos EUA?

Ou venderia na baixa?

Cotações seguem resultados

Diversas empresas com resultados fracos estão disparando. Diversas empresas com resultados fortes estão ficando para trás.

Há oportunidades para todos os gostos.

Eu fiquei para trás. As empresas do ANTI-Trader não foram as que mais caíram nos últimos anos e também não são as que mais subirão no rally.

No entanto, com as empresas ruins se ajustando, nossas empresas com ótimos resultados ficam escancaradamente baratas demais.

Além disso, seus resultados as deixam ainda mais baratas com o tempo.

O que é Índice Small Cap (SMLL)?

O SMAL11, ou índice Small Caps é um ETF (Exchange Traded Funds), é uma boa forma de acompanhar a performance das empresas de menor liquidez. A carteira é revisada a cada quatro meses, e para entrar no índice é necessário estar fora da lista das empresas de maior valor, porém dentro das 99% mais negociadas.

Além disso, é obrigatória a participação em 95% dos pregões e não ser classificado como “penny stocks", o que significa não ter cotação abaixo de R$ 1.

É importante ressaltar que o índice SMLL pode ter mais risco que o Ibovespa, pois as empresas são menores e talvez com menor solidez financeira. Lembrando que o risco de qualquer empresa vem de sua capacidade de gerar resultados a longo prazo.

Quais as melhores small caps para 2023?

A carteira Nord Small Caps também é uma opção para o investidor que busca alocação em ações de pequenas empresas com grandes potenciais. Se você busca arrojo e rentabilidade extrema em parte dos seus investimentos, esta série é para você.

Ótimas empresas a ótimos preços nos permitem manter a confiança mesmo nos momentos de crise.

Comprar as empresas que mais sobem é ótimo.

Confiar nas empresas do seu portfólio é melhor ainda.

Junte-se a nós.