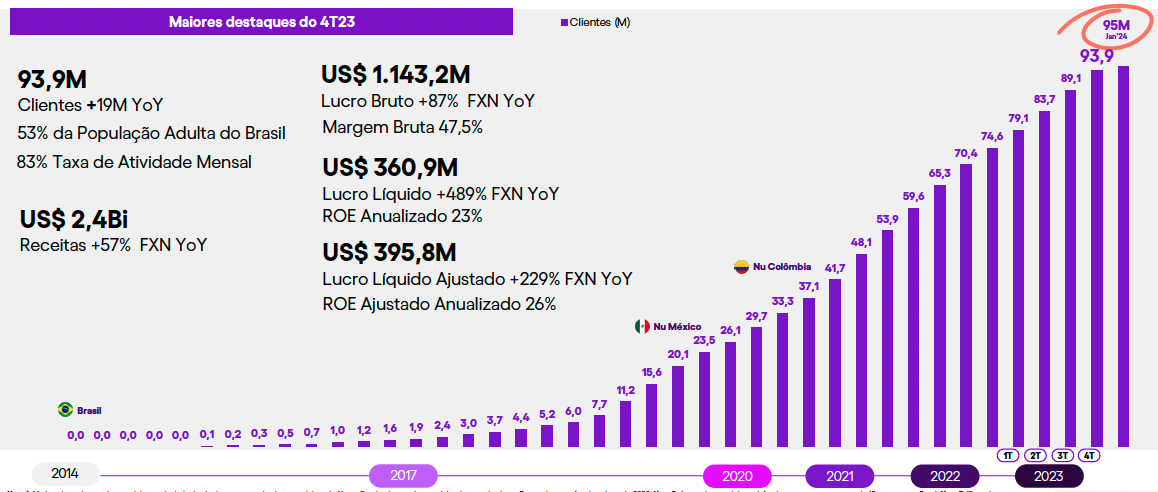

Nubank (ROXO34) reporta lucro e ROE recordes no 4T23

No 4T23, lucro líquido ajustado somou US$ 395,8 milhões, alta de 229% ante o mesmo período de 2022. Vale a pena comprar ROXO34?

O Nubank (ROXO34) apresentou mais um trimestre de lucro e ROE recordes. No 4T23, o lucro líquido ajustado somou US$ 395,8 milhões, uma alta de 229% ante o mesmo período de 2022.

A rentabilidade (ROE, na sigla em inglês) ficou em 26% no período — acima de concorrentes tradicionais, como Itaú e Banco do Brasil.

A receita do banco digital ficou em US$ 2,4 bilhões no 4T23, alta de 57% na comparação com o 4T22.

Sumário

- Carteira de crédito

- Inadimplência e provisões

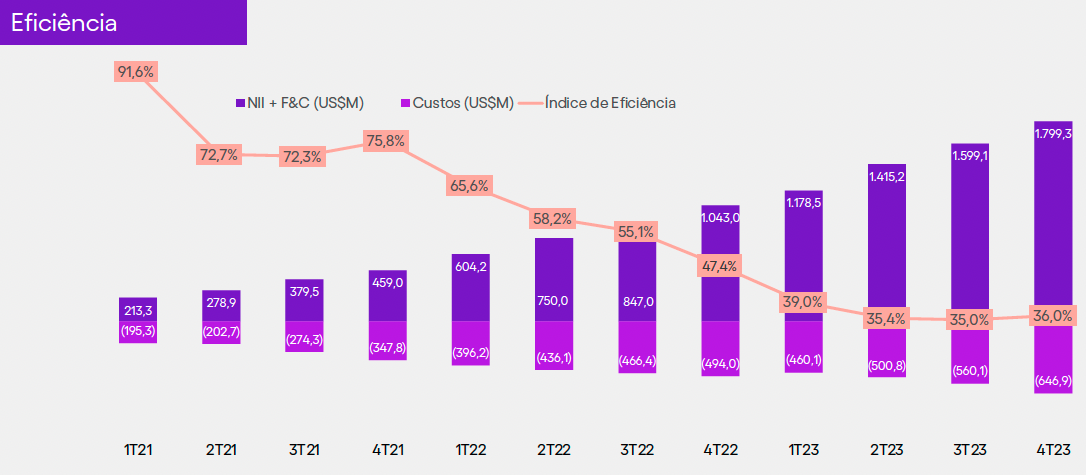

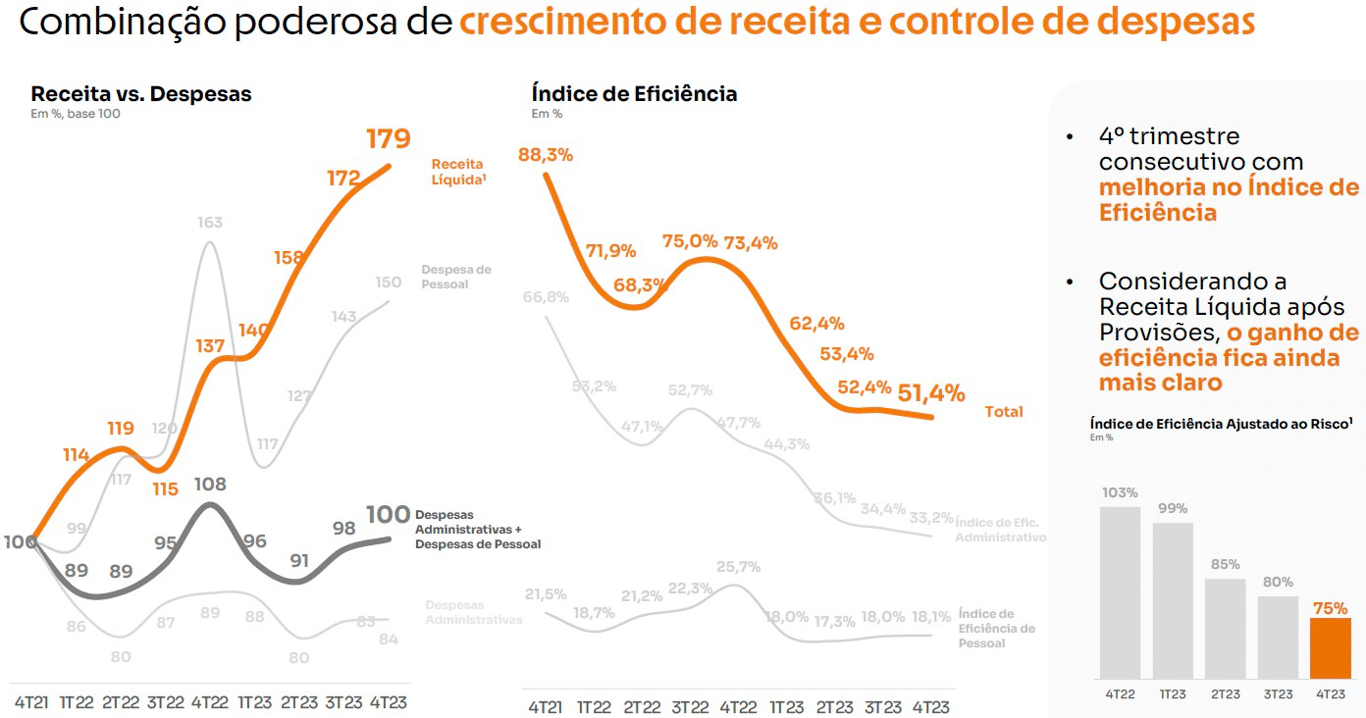

- Alavancagem operacional

- Nubank provou a tese?

- Por que o Nubank não é recomendado?

- Nossa preferência no setor de bancos

- Na trilha do crescimento com rentabilidade

- Compre Inter (INBR32)

Carteira de crédito

A carteira de crédito cresceu +49% no 4T23, para US$ 18,2 bilhões, impulsionada pela carteira de empréstimo pessoal, que cresceu +76%, enquanto a carteira de cartão de crédito cresceu +44%.

Inadimplência e provisões

A inadimplência (NPL) acima de 90 dias parou de crescer e ficou estável em 6,1% no trimestre, e o NPL de 15 a 90 dias (formação de NPL) caiu de 4,2% para 4,1% na comparação trimestral.

O saldo total de provisões, por sua vez, também caiu — para US$ 592 milhões, mas o valor foi impactado em US$ 60~70 milhões por conta de recuperações que foram feitas no trimestre. Desconsiderando tal efeito, o saldo das provisões teriam subido para US$ ~665, mantendo a tendência de alta.

Alavancagem operacional

O Nubank reportou uma receita média mensal por cliente ativo (ARPAC) de US$ 10,60 (+23%), ao mesmo tempo que o custo de servir (CTS) se manteve estável em US$ 0,90 — a combinação de uma receita por cliente crescente e um custo de servir baixo é o que está permitindo o forte aumento da rentabilidade do banco.

Nubank provou a tese?

O Nubank conseguiu um grande feito ao provar que consegue rentabilizar sua base e entregar um ROE (retorno sobre o patrimônio) elevado. A grande dúvida é se o banco digital vai conseguir manter a entrega de crescimento e até onde o seu resultado pode ir.

A companhia informou que sua margem bruta (de 48%) deve permanecer estável em 2024. Enquanto os ganhos de escala continuam aumentando a rentabilidade do banco no Brasil, os investimentos na aceleração do crescimento no México e na Colômbia vão ser detratores de margem.

Outro ponto de atenção é que o índice de eficiência (despesas/receitas) do Nubank apresentou uma alta de 1 p.p. na comparação trimestral, alcançando 36%, por conta de maiores investimentos em marketing e de maiores gastos com cloud (em função do maior volume de dados no período). Contudo, a empresa afirmou que a tendência de queda deve se manter.

Entre os principais objetivos do Nubank para 2024, destacamos: i) acelerar o crescimento do crédito no Brasil; ii) progredir no segmento de alta renda no Brasil; e iii) construir uma base de depósitos significativa no México e na Colômbia.

Por que o Nubank não é recomendado?

Se você chegou até aqui, deve estar curioso para saber por que não recomendamos compra para as ações do Nubank.

Bem, apesar das conquistas e das expectativas positivas, o banco digital possui um problema: as ações estão caras demais.

Vemos as ações do Nubank sendo negociadas a 10x seu patrimônio líquido.

Como referência, o Itaú (ITUB3) negocia a 1,8x seu patrimônio líquido.

Nossa preferência no setor de bancos

Com foco em empresas com boas perspectivas de crescimento e que estão baratas, preferimos as ações do Inter (INBR32).

O Inter possui atualmente 30 milhões de clientes (⅓ do Nubank), mas possui ARPAC similar e um custo de aquisição de clientes (CAC) mais baixo.

Comparado ao Nubank, o Inter fica atrás no quesito

custo de servir (CTS), mas isso se deve à diferença de escala dos bancos.

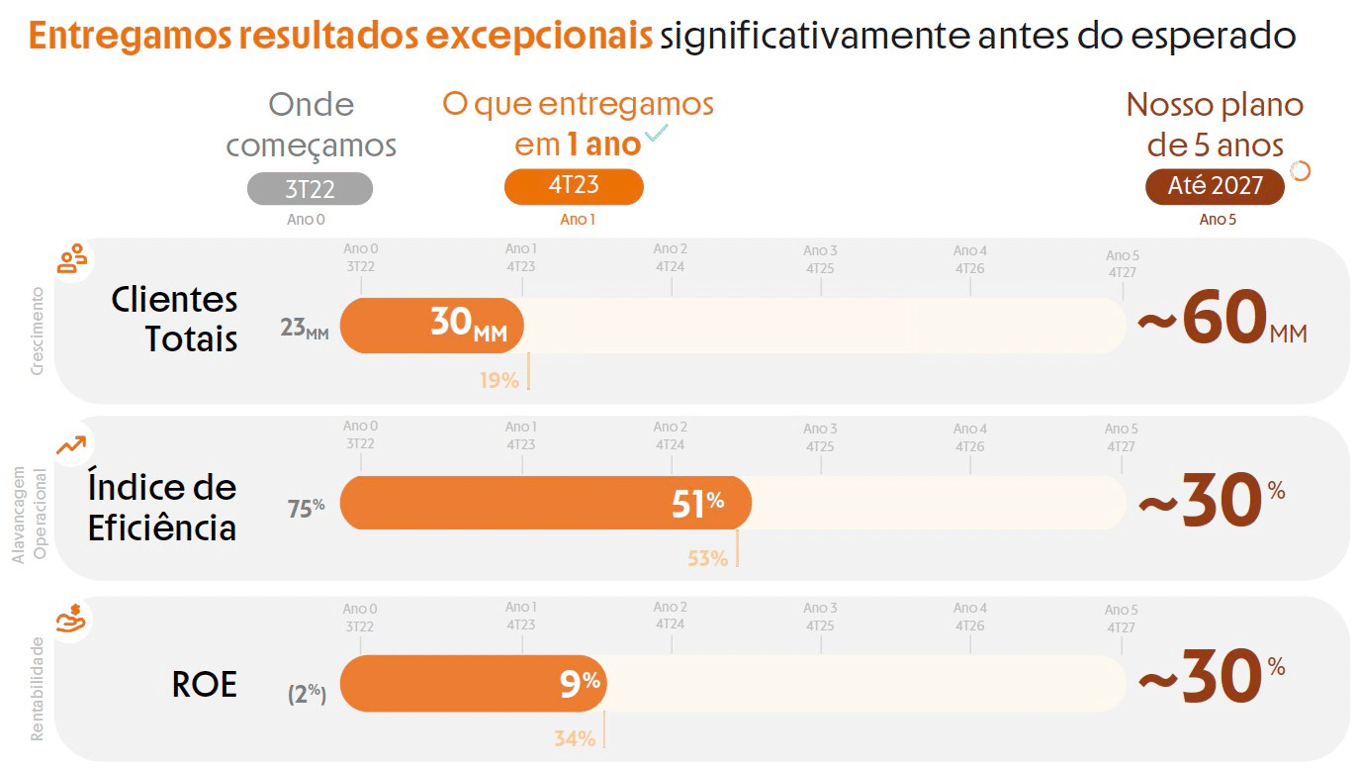

O plano atual da companhia é o 60/30/30, no qual o Inter pretende chegar a 60 milhões de clientes em 2027, um índice de eficiência de 30% e um ROE de 30%.

Na trilha do crescimento com rentabilidade

Além disso, o objetivo do Inter é entregar R$ 5 bilhões de lucro e alcançar uma carteira de crédito de R$ 100 bilhões.

No primeiro ano do plano de cinco anos, o Inter avançou em linha com o esperado em relação ao número de clientes, consideravelmente acima do esperado em relação ao índice de eficiência e também acima do esperado em relação ao ROE.

O cenário à frente também é muito positivo, com a redução dos juros nos EUA e no Brasil, a melhoria nos indicadores de crédito, o maior engajamento, a mudança do foco para produtos com alto ROE e a diluição de despesas.

Assim como nos últimos trimestres, o Inter pretende entregar um crescimento das receitas maior do que os das despesas. Para 2024, a expectativa é de que as despesas cresçam menos da metade das receitas.

A companhia não quis passar um guidance para o ROE em 2024, mas disse que a tendência atual (de crescimento) será mantida.

Compre Inter (INBR32)

No Nord 10X, carteira que aposta nas empresas que mais crescem na Bolsa, recomendamos compra para as ações do Inter.

No ano passado, as ações do Inter subiram +148%, mas isso é apenas o começo de um longo movimento de valorização das ações ao longo dos próximos anos.

Entregando um lucro de R$ 5 bilhões e negociando a 15x lucros (múltiplo médio histórico da bolsa), o Inter deveria valer R$ 75 bilhões, o que implica um enorme upside de mais de 500%.

Dessa forma, seguimos confiantes com a nossa recomendação de investimento em Inter.