9 riscos dos FIIs que você não deve ignorar

Antes de investir em fundos imobiliários, é essencial entender o que é risco de mercado, risco de liquidez e risco de vacância, por exemplo

9 Principais Riscos dos FIIs

- Risco de liquidez

- Risco de mercado

- Risco de credito

- Risco de pré-pagamento e reinvestimento

- Risco de inadimplência

- Risco de vacância

- Risco de gestão

- Risco do fim da isenção sobre os rendimentos

- Risco de taxa de juros

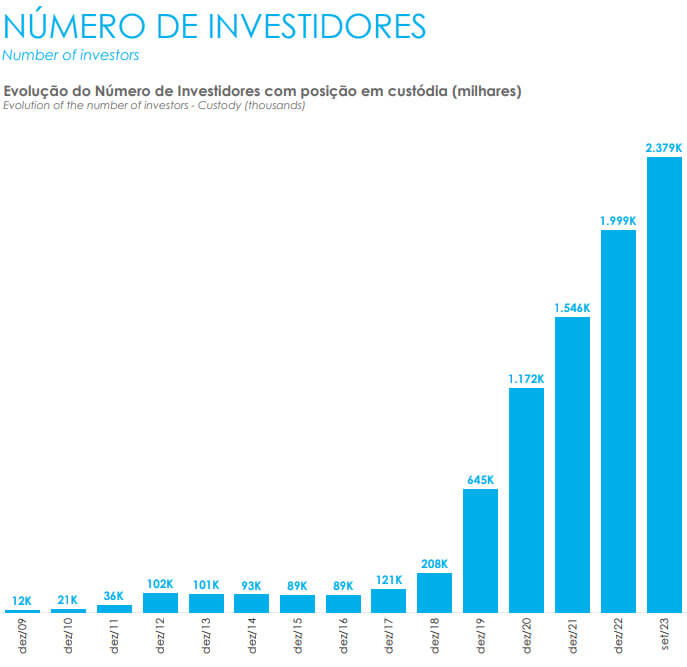

Por contar com muitas vantagens, o mercado de fundos imobiliários vem caindo cada vez mais nas graças dos brasileiros, e já ultrapassou a marca de 2,3 milhões de cotistas, dos quais a maioria são investidores pessoa física recém-chegados no mercado.

Mas não se engane, os fundos imobiliários também estão sujeitos a diversos tipos de riscos que devem ser avaliados pelo investidor.

Conhecer e identificar os principais lhe dará a possibilidade de escolher aqueles que topa encarar, além de fugir de verdadeiras ciladas.

Comentarei neste texto sobre os principais riscos que você deve ter em seu radar, bem como algumas formas que podem ajudar a minimizá-los.

Vamos lá?

Os 9 Principais Riscos dos FIIs

1. Risco de liquidez

Liquidez é a facilidade que um ativo tem de ser convertido em dinheiro sem perda significativa de valor. Assim, quanto maior a liquidez de um bem, melhor!

Muito embora tenham uma liquidez muito mais elevada do que os imóveis físicos, alguns FIIs ainda possuem um volume de negociação diária reduzido — o que pode dificultar a entrada e/ou saída do ativo a depender da urgência do investidor e do montante envolvido na operação.

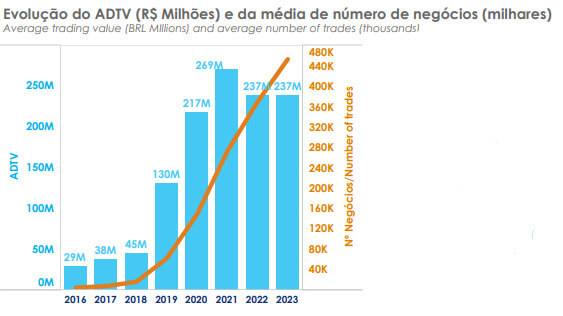

A boa notícia é que, com o crescimento vertiginoso desse mercado, a sua liquidez vem melhorando ano após ano.

De qualquer forma, é importante que você sempre se atente ao volume de negócios do fundo em que pretende investir, pois isso o ajudará a evitar aqueles com baixíssima liquidez.

2. Risco de mercado

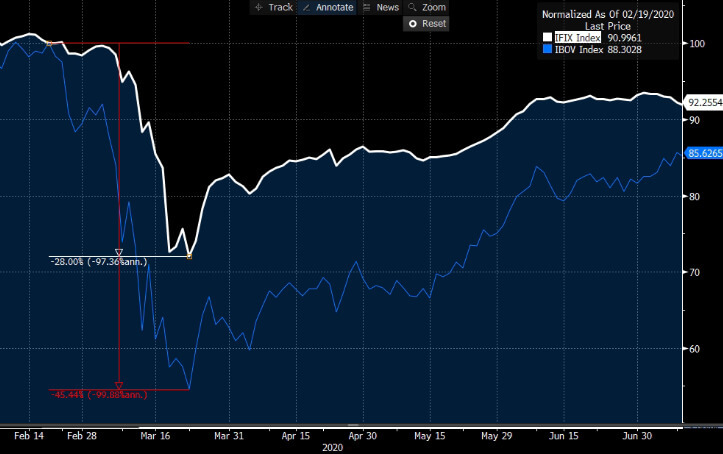

Apesar de serem menos voláteis do que as ações, os preços das cotas dos FIIs também podem oscilar intensamente em um curto intervalo de tempo, afinal, estamos falando de um ativo de renda variável.

Em 2020, por exemplo, os FIIs não passaram incólumes à aversão ao risco dos investidores em virtude da pandemia ocasionada pela Covid-19. O IFIX, índice composto pelos principais FIIs negociados no mercado, chegou a desvalorizar -28% no auge da crise.

Por isso, tenha muito cuidado: apesar do que já escutamos por aí, FIIs não são bons ativos para guardar a sua reserva de emergência!

Ao investir recursos que podem fazer falta no curto prazo em FIIs, você estará correndo o risco de ter um prejuízo caso venha a ser obrigado a resgatá-los em um momento desfavorável.

3. Risco de crédito

Por emprestarem os recursos dos cotistas a terceiros em troca de uma remuneração previamente acordada, os FIIs de Papel estão sujeitos ao risco de crédito do devedor.

Nesse caso, é importante que você não só tenha confiança na capacidade da gestão do fundo em estruturar uma operação robusta e diversificada, como também deve verificar a solidez das garantias prestadas pelo devedor para o caso de necessidade em executá-las…

4. Risco de pré-pagamento e reinvestimento

Os FIIs de Papel também possuem outros dois importantes riscos.

O risco de pré-pagamento ocorre quando os devedores recompram suas dívidas antigas (de juros mais elevados) para tomar novas dívidas a juros inferiores.

No caso dos FIIs de papel, isso ocorre quando o devedor do CRI quita a sua dívida antes do vencimento do título, interrompendo o fluxo de pagamento dos juros e, consequentemente, a rentabilidade do fundo (tomador da dívida) até que a gestão promova uma nova alocação.

Para mitigar esse potencial risco, os credores geralmente impõem multas de pré-pagamento nas operações.

Já o risco de reinvestimento ocorre quando o fundo de papel necessita alocar novamente os recursos devolvidos de uma operação pré-paga.

Como o pré-pagamento costuma ocorrer em um ambiente de queda das taxas de juros, as novas opções de investimentos podem apresentar taxas de rentabilidades abaixo das obtidas anteriormente, afetando as suas distribuições de rendimentos.

5. Risco de inadimplência

No caso dos FIIs de Tijolos é plenamente possível que inquilinos em situações financeiras delicadas tenham dificuldades de pagar o aluguel em dia, o que acabaria por provocar uma queda na distribuição de rendimentos do FII aos cotistas e, em última instância, uma redução no preço de mercado das cotas.

Esse é um risco que deve sempre estar no radar do investidor e que pode ser reduzido a partir da exposição a FIIs com um portfólio de inquilinos bem diversificado e dos mais variados segmentos de atuação.

6. Risco de vacância

Os inquilinos também podem muito bem deixar o imóvel de um FII de Tijolo em busca de outros com condições mais vantajosas. Damos o nome de “vacância” para esses espaços vagos nos imóveis.

A vacância também é um risco especialmente importante de ser monitorado pelo investidor. Ao reduzir a receita do aluguel e aumentar as despesas antes arcadas pelo inquilino — como IPTU, condomínio etc. —, ela reduz os rendimentos distribuídos pelo FII aos cotistas.

É normal que boa parte dos FIIs sempre tenha algum percentual de vacância no seu portfólio de ativos, variando de acordo com os segmentos de FIIs de Tijolo.

Mas dois fatores são cruciais para definir o nível de “vacância estrutural” de um FII: a sua localização e a qualidade do ativo.

Naturalmente, ativos de melhor qualidade tendem a ser mais disputados, o que ajuda a reduzir a vacância e a aumentar o valor do m² do aluguel. No entanto, para mitigar o risco de vacância, não basta apenas ser de qualidade, tem que ser muito bem localizado!

Vamos a um exemplo?

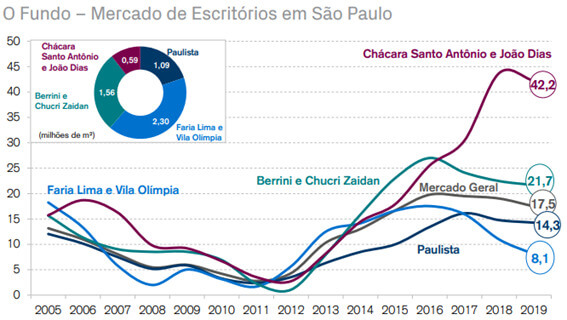

O gráfico abaixo mostra a dinâmica da taxa de vacância nos imóveis de escritórios na cidade de São Paulo ao longo dos últimos quatorze anos.

Pela imagem, podemos observar dois principais pontos sobre imóveis de escritório:

- A sua vacância é muito sensível à atividade econômica. Em períodos de economia mais aquecida, como entre os anos 2009 e 2012, seu patamar costuma ser muito baixo para boa parte das regiões. Por outro lado, em períodos de crise, como os fatídicos anos de 2013 a 2016, encontrar inquilinos se torna uma tarefa mais desafiadora, elevando a vacância desses imóveis.

- Regiões geograficamente muito próximas podem ter comportamentos de vacância muito distintos. A região da Faria Lima/Vila Olímpia e Paulista, por exemplo, possuem uma dinâmica de vacância muito mais resiliente do que a região da Chácara Santo Antônio/João Dias — mesmo que separadas por poucos quilômetros de distância.

Portanto, o risco de vacância é fundamental para se levar em conta antes de investir em FIIs de Tijolo.

Aqueles com imóveis de qualidade, sobretudo bem localizados, suportam muito mais os períodos de recessão, proporcionando maiores retornos de longo prazo a seus cotistas.

7. Risco de gestão

A qualidade do time de gestão faz toda a diferença para a geração de valor para os cotistas e o sucesso do fundo a longo prazo.

Afinal, o time de gestão é o responsável pela decisão de quais ativos investir e/ou desinvestir, dado o ciclo de mercado, e a que preço.

Além disso, ele é responsável pelas decisões do dia a dia do fundo, como o monitoramento e manutenção de seus ativos, a prospecção e o relacionamento com inquilinos, e por aí vai.

Um time de gestão experiente, competente e com incentivos alinhados pode gerar retornos superiores à média do mercado aos cotistas.

Em contrapartida, uma gestão inexperiente, temerária e desalinhada pode resultar em perdas patrimoniais permanentes para os investidores.

Sendo assim, procure sempre investir em fundos com um time de gestão experiente e que possua um bom histórico de governança!

8. Risco do fim da isenção sobre os rendimentos

Como se sabe, a isenção fiscal sobre as distribuições de rendimentos para pessoa física é considerada um grande diferencial dos fundos imobiliários por muitos investidores.

Afinal, com ela, podemos receber uma renda passiva mensal sem ter que dividir o bolo com o Leão, ao passo que, investindo diretamente em imóveis, por exemplo, podemos pagar à Receita Federal um valor de até 27,5% sobre o aluguel recebido — o que, convenhamos, não é pouco...

Não por outro motivo, sempre que os políticos colocam o fim da isenção dos FIIs em pauta, vemos um grande mal-estar nesse mercado.

A minha impressão é que a vinda dos Fiagros trouxe um maior suporte para os FIIs em relação à isenção, uma vez que ambos seguem um conjunto comum de regras.

Assim, a influência da bancada ruralista, super representativa no Congresso e defensora do fomento ao crédito rural por meio dos Fiagros, acaba por fornecer um apoio indireto aos FIIs, que anteriormente não desfrutavam desse respaldo nessa questão.

Entretanto, isso não quer dizer que os FIIs estão totalmente imunes em relação à sua isenção.

Embora não tenhamos evidências de uma iminente taxação, esse fantasma seguirá à espreita dos investidores enquanto o benefício da isenção dos rendimentos desses veículos existir.

Até mesmo porque, como o leitor bem sabe, somos um país gastão e sedento por novas fontes de receitas…

Por isso, é importante que o investidor esteja ciente desse risco e o coloque no preço que está disposto a pagar pelas cotas e no tamanho da exposição que deseja ter a esses fundos.

9. Risco de taxa de juros

Por fim, mas não menos importante, também temos o chamado risco de “taxas de juros”.

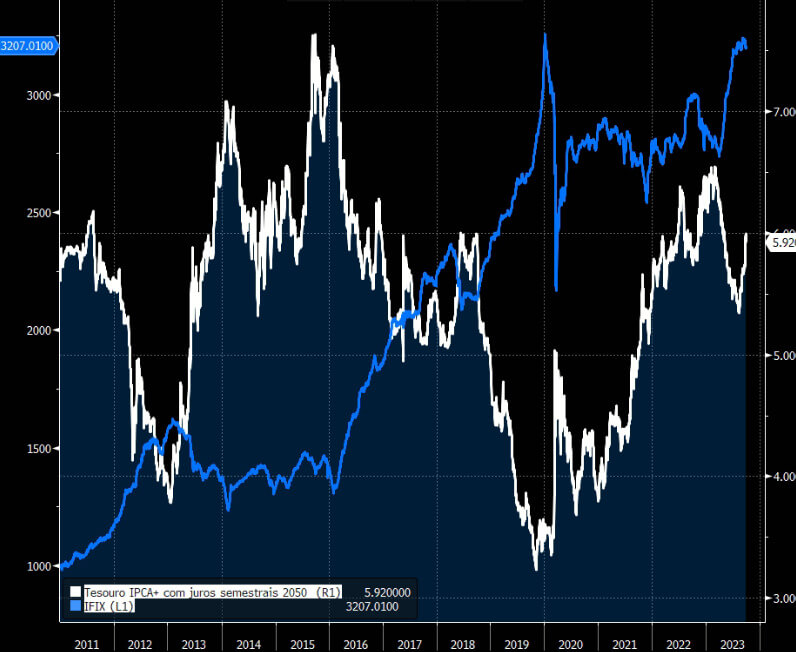

A comparação entre os diversos tipos de ativos pelo investidor é inevitável, visto que ele sempre busca investir nos ativos com melhor risco versus retorno. Por possuírem o menor risco da economia, o juro pago pelos títulos do governo são a principal referência para esse tipo de comparação.

Taxas de juros em patamares baixos tendem a impulsionar o mercado imobiliário, além de incentivar os poupadores a investir em ativos de risco, como FIIs e ações, em busca de uma maior rentabilidade, gerando um efeito duplamente positivo sobre os FIIs.

Por outro lado, um aumento das taxas de juros eleva a aversão ao risco dos investidores e inibe a atividade econômica, desaquecendo o mercado imobiliário. Nesse caso, o efeito sobre os ativos imobiliários é negativo.

Essa relação inversa fica muito clara quando comparamos o desempenho do IFIX com a taxa de um título do governo de vencimento longo…

Assim, a relação oposta entre o desempenho dos FIIs e as taxas de juros também deve ser um fator a ser levado em conta na hora de determinar o quanto você gostaria de estar exposto a essa classe de ativos em dado momento.

Quais riscos você topa correr?

Perceba que a maioria dos riscos comentados são do “mundo real”, que acontecem quando investimos em imóveis ou quando emprestamos dinheiro a alguém.

Ao investirmos em FIIs, podemos minimizá-los por meio da diversificação, o que provavelmente seria mais complicado de ser implementado em outros casos.

Por fim, mapear os principais riscos do seu fundo imobiliário é tão ou mais importante do que entender qual é a sua capacidade de rendimento, pois somente assim o investidor será capaz de fugir de roubadas e extrair o máximo de potencial que essa classe de ativo pode oferecer.

Caso você precise de ajuda para investir, convido você para conhecer a carteira Nord FIIs.