Renda fixa isenta de IR e o comportamento do investidor

Cuidado ao procurar ativos da moda ou a classe de fundos que será a vencedora no próximo ano

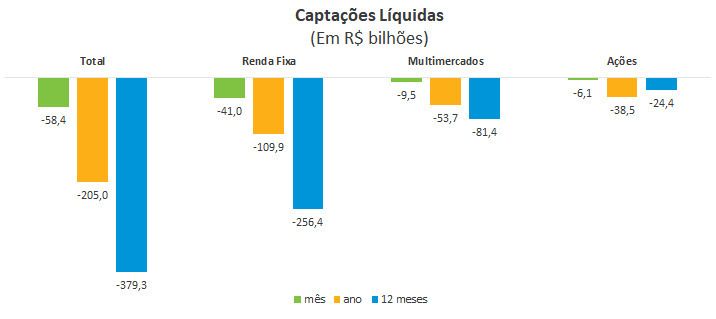

Quem olha a performance de diversas classes de ativos no Brasil (bolsa, prefixados, indexados longos) e a animação dos mercados recentes não imagina que em junho ainda saíram R$ 58 bilhões da indústria de fundos. Em 2023, são aproximadamente R$ 205 bilhões de resgate.

Com a pole position dos resgates no primeiro semestre deste ano, está a classe de Renda Fixa, com R$ 109 bilhões, seguida pelos multimercados, com R$ 53 bilhões. Fundos de ações seguem em terceiro, com R$ 38 bilhões.

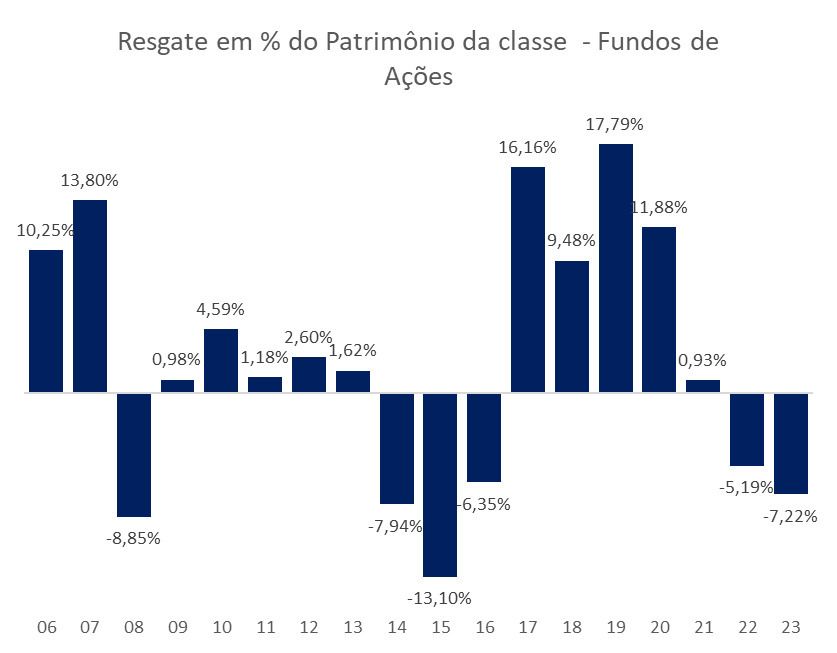

Essa é a informação que você vê nos jornais, mas que, na minha visão, não é a forma correta de analisar. Afinal, é necessário ter base comparativa, tudo precisa ser comparado relativo ao tamanho da sua classe.

Nessa nova métrica, os resultados são mais interessantes. Mesmo com o otimismo recente da bolsa, a indústria de ações teve um resgate que representou -7,22% do seu patrimônio, valor maior que em 2022. Em segundo lugar, ficaria a Renda Fixa, com -3,77% do patrimônio, e por fim os Multimercados, com -3,20%.

Toda essa retração nas classes me leva a crer que muitos investidores foram buscar rentabilidade em investimentos isentos (LCI, LCA,CRI,CRA), dado o nível de CDI alto e a falta de volatilidade.

Mas me leva também a algumas considerações curiosas e até mesmo tristes.

Em 2021, eu via as pessoas resgatando fundos multimercado para ir em busca de fundos de crédito. Em 2022, os multimercados tiveram um dos seus melhores anos da história.

Em 2022 e 2023, no momento que a bolsa estava barata, com algumas assimetrias interessantes, os resgates foram os mais agudos (compatíveis só com a recessão de 2014 e 2015 e o subprime de 2008).

A partir de abril, a bolsa teve um dos rallies mais fortes recentes.

No crédito, segmento em que todos acreditavam que estavam a salvo com os fundos, sofreram este ano com o escândalo contábil na Lojas Americanas e muitos saíram forte da classe (não à toa o que estamos vendo). Hoje os spreads nas debêntures na parte CDI estão altos e não duvido que vejamos fechamentos à frente (gerando performance na classe).

O que eu quero dizer com isso? Tomem cuidado ao procurar ativos da moda ou a classe de fundos que será a vencedora no próximo ano.

Isso nunca funcionou. Historicamente, ficar pulando de galho em galho nos fundos sempre foi a estratégia que gerou o menor retorno possível ao cotista.

Se você quer ganhar dinheiro, monte uma alocação que seja condizente com o seu perfil e vá ajustando conforme o ciclo.