RBRF11 ainda vale a pena?

Dividend Yield projetado do RBRF11 para os próximos 12 meses é de 8,6%; veja nossa análise

Com a inflação dando sinais claros de desaceleração e o Banco Central sendo cauteloso na redução da Selic em função dos riscos externos, as perspectivas para os fundos imobiliários em 2024 parecem ser positivas.

Afinal, com o IPCA controlado, o gradualismo nos cortes de juros pode muito bem resultar em uma Selic terminal mais baixa por mais tempo já a partir do próximo ano.

Tudo isso, evidentemente, se o ambiente lá fora não nos prejudicar.

Se confirmado, esse cenário tende a ser especialmente positivo para os bons FIIs de Tijolo e Fundos de Fundos Imobiliários (FOFs) que ainda estão descontados, por possibilitar uma maior valorização a partir do aumento gradual do fluxo de investimento oriundo da renda fixa.

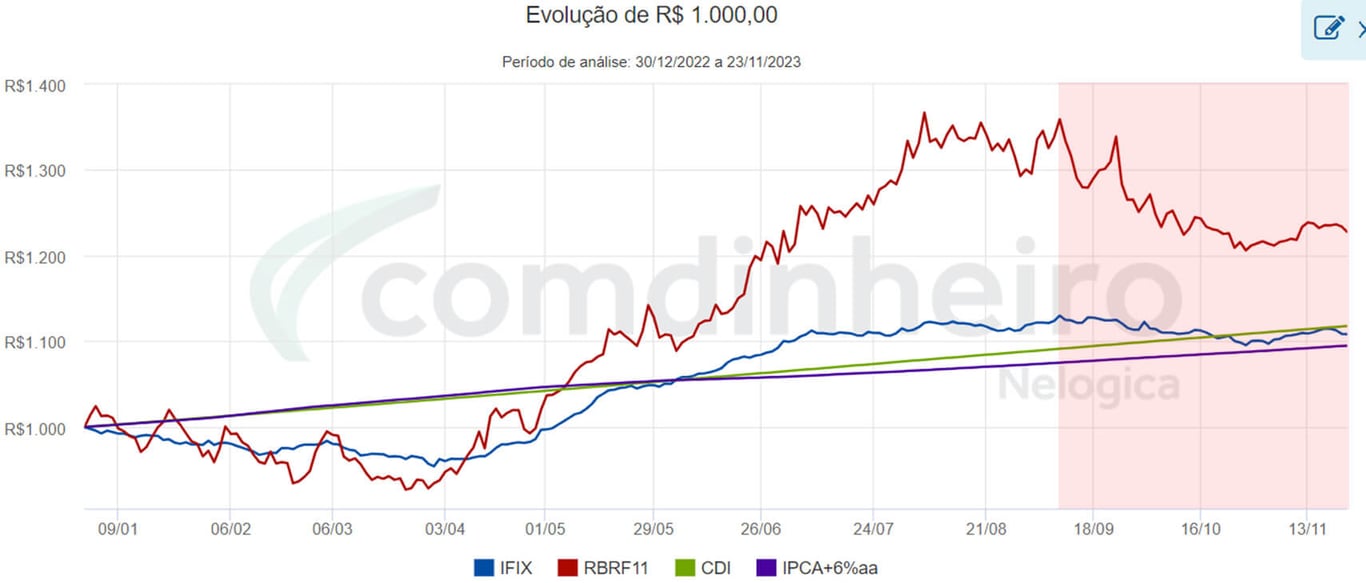

Um fundo imobiliário que acreditamos ser capaz de capturar os efeitos positivos desse movimento é o RBR Alpha Multiestratégia Real Estate (RBRF11), FOF presente na carteira recomendada do Nord FIIs há algum tempo.

No entanto, o Fundo acumula um pouco mais de 9% de queda desde meados de setembro, quando anunciou uma redução em sua distribuição de rendimentos de R$ 0,63/cota para R$ 0,55/cota.

Mas será que há motivos para preocupação com o Fundo?

Vem comigo que explicarei tudo sobre RBRF no texto de hoje!

Recapitulando…

Constituído em setembro de 2017, o Alpha Multiestratégia Real Estate (RBRF11) é um FOF gerido pela RBR Asset Management, gestora independente focada principalmente no mercado imobiliário.

A gestora conta com profissionais com vasta experiência e já conquistou o seu espaço no mercado, gerindo atualmente cerca de R$ 8 bilhões em ativos no Brasil e no exterior.

O Patrimônio Líquido de R$ 1,18 bilhão e sua base de cotistas bastante pulverizada (superior a 107 mil investidores) conferem ao RBRF uma boa liquidez para o padrão dos FIIs, com o Fundo negociando uma média diária em torno de R$ 2,7 milhões.

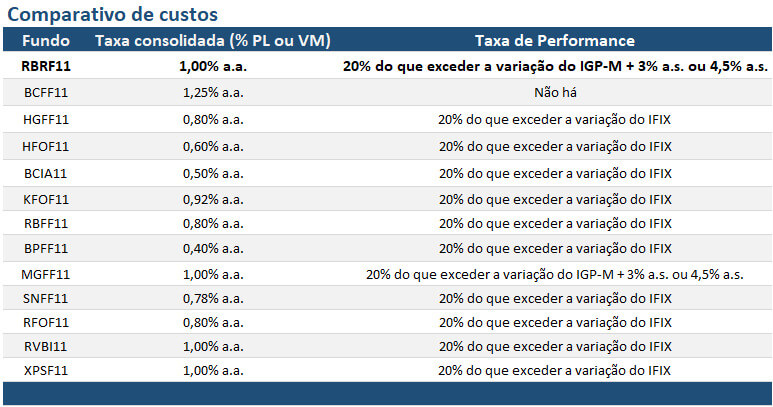

As suas taxas de administração e gestão, somadas, equivalem a 1% ao ano sobre o valor de mercado. Além disso, o Fundo possui uma taxa de performance de 20% sobre o que exceder o Benchmark (o maior valor entre IGP-M + 3,5% a.s. e 4,5% a.s.).

Embora o seu custo não seja dos mais baixos em relação aos pares de mercado, o referencial utilizado é aderente à sua estratégia e a cobrança da taxa de performance é positiva nesse caso, uma vez que tende a alinhar os interesses entre gestão e cotistas por meio da gestão ativa do portfólio.

Histórico do RBRF11

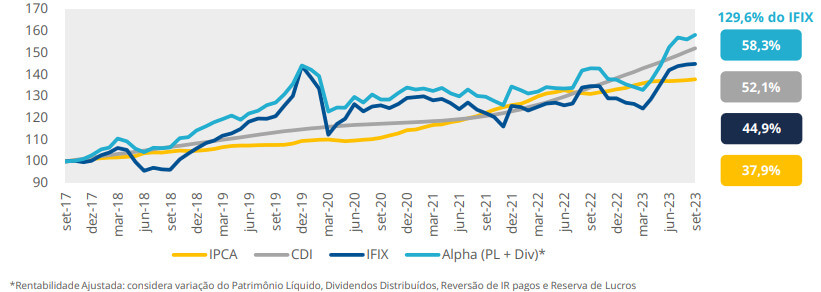

Em momentos de mercado em que os FOFs estão sendo precificados abaixo do valor patrimonial, como o atual, entendemos que a análise da rentabilidade patrimonial ajustada é a métrica mais adequada para se medir a performance da gestão ativa do gestor contra o índice.

Ao analisarmos essa métrica do RBRF, observamos que o seu desempenho foi de +58,3% desde o seu IPO, o equivalente a 129,6% da rentabilidade auferida pelo IFIX no período (+44,9%).

Com isso, temos que a sua gestão ativa gerou um belo alpha (1.340 bps) desde a constituição do Fundo.

Tudo isso acaba reforçando a nossa percepção de que o RBRF, de fato, é capaz de gerar retornos acima da média do mercado aos cotistas em horizontes de investimentos mais longos, mesmo com um custo um pouco mais elevado.

Mas o que faz o Fundo gerar essa boa performance em relação ao IFIX desde que chegou ao mercado?

Bom, para responder a essa pergunta, precisamos explicar as principais estratégias de sua tese de investimento!

Tese de investimento

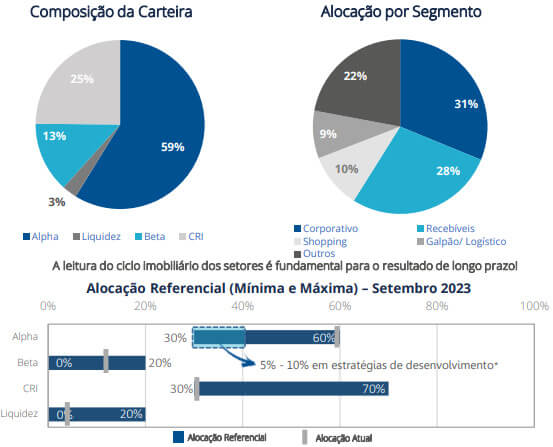

O Fundo conta com quatro principais pilares de estratégias, sendo que a exposição a cada uma deve variar de acordo com a leitura do ciclo imobiliário feita pela gestão para cada momento do mercado.

Vamos a elas:

Alpha: é a principal estratégia do Fundo. Consiste basicamente em investir em FIIs de tijolo que estejam sendo negociados abaixo do custo de reposição (valor necessário para construir um imóvel idêntico na mesma localização). Assim, o objetivo da estratégia é auferir ganhos de capital a partir de barganhas encontradas no mercado.

Beta: posições táticas em FIIs com dividendos estáveis, mas que proporcionam boas oportunidades de investimento a partir de oscilações no preço de suas cotas no curto prazo.

CRI: busca de retornos acima do benchmark a partir de investimentos em dívidas imobiliárias com boas garantias.

Liquidez: investimentos em fundos de renda fixa com liquidez imediata.

Portfólio

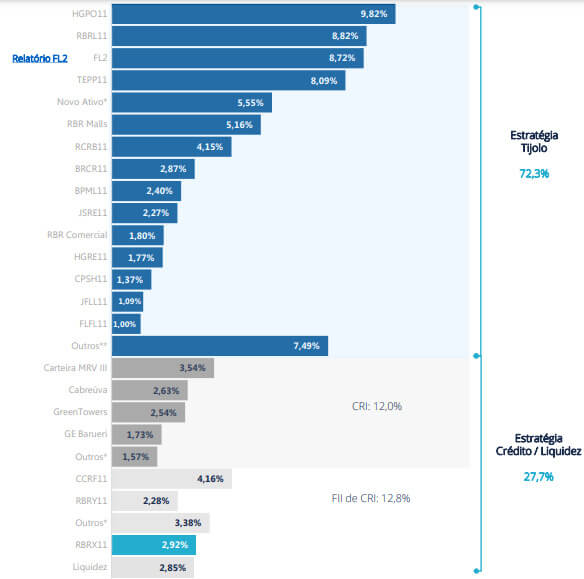

Atualmente, a alocação do portfólio está distribuída em 59% na estratégia Alpha, 13% na Beta, 25% em recebíveis imobiliários e o restante (3%) em liquidez.

No que diz respeito à alocação entre segmentos, o Fundo está com 72,3% do portfólio em FIIs de tijolo, enquanto o restante está alocado principalmente em recebíveis imobiliários.

É possível notar, ainda, que a carteira do FOF segue majoritariamente exposta ao segmento corporativo (31%), o qual ficou um pouco para trás na recente recuperação do mercado.

Assim, essa alocação pode proporcionar bons ganhos de capital e valorização patrimonial ao Fundo em um cenário de uma melhor precificação do segmento.

Analisando o portfólio mais de perto, é possível notar que as exposições a cada ativo são bem diversificadas, o que é sempre muito positivo.

Além disso, parte relevante das aquisições foram feitas por meio de ofertas restritas, dando acesso aos cotistas a boas oportunidades até então disponíveis apenas a investidores profissionais.

Esse é exatamente um dos diferenciais que procuramos em um fundo de fundos antes de investir.

Um bom exemplo de investimento diferenciado e que o pequeno investidor somente teria acesso por meio de um FOF como o RBRF é o caso do FII Residencial Renda Global Apartamentos (FL2).

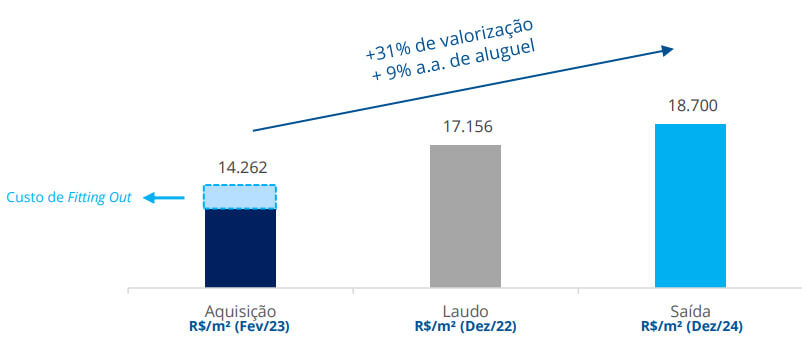

O ativo é a terceira maior posição do portfólio (8,7% do PL), e o valor aplicado nele foi direcionado para a compra de 20 unidades no empreendimento Parque Jockey por R$ 12,6 mil/m², com o adicional de R$ 1,7 mil/m² referente aos custos de decoração dos apartamentos.

Assim, temos que o custo de aquisição foi 20% abaixo do laudo vigente de avaliação daquele FII, e os aluguéis praticados estão 10% acima do projetado.

Como sequência, a gestão do RBRF estima uma venda futura no valor de R$ 18,7 mil/m², o equivalente a uma valorização de 31% no horizonte de 2 anos.

Ainda é cedo para avaliar, mas é possível que o RBRF tenha ganhos de capital futuros bastante interessantes nesse veículo, que além de proporcionar uma diversificação de risco do portfólio no segmento residencial, não sofre oscilações da cota de mercado, já que não se trata de um FII listado.

Realocações com foco em ganhos de capital futuro

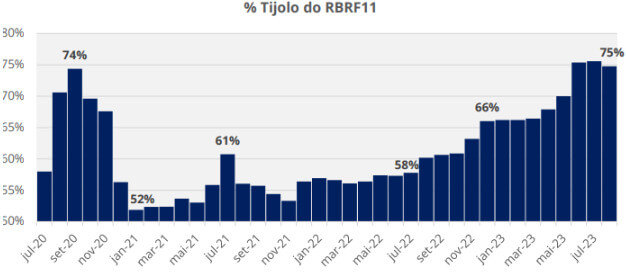

O gráfico abaixo deixa evidente que a gestão vem aumentando gradativamente a alocação em tijolo ao longo dos últimos meses, visando principalmente ganhos de capital futuros com a valorização desses ativos a partir da estabilização da inflação no país e queda dos juros.

Aquisição Shopping Plaza Sul

Inclusive, o Fundo anunciou recentemente as suas primeiras aquisições diretas de participações em shopping centers, visando capturar o momento operacional muito favorável do segmento.

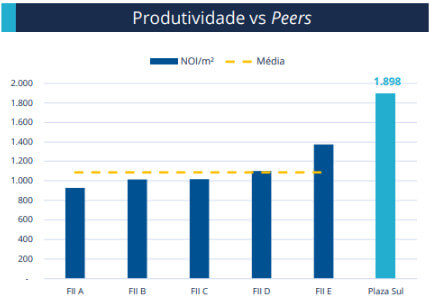

Esse foi o caso da compra de 10% do Shopping Plaza Sul, por exemplo, empreendimento situado estrategicamente em uma região movimentada na Zona Sul de São Paulo, com um público-alvo majoritariamente das classes A e B.

Com mais de três décadas de operação, o shopping é maduro e amplamente reconhecido em sua região. Nos últimos 12 meses, o empreendimento alcançou um resultado operacional (NOI) 75% superior à média do setor, o que reforça a nossa percepção em relação à sua qualidade.

O investimento na participação do shopping ficou em R$ 60 milhões (R$ 24.959/m²), sendo R$ 30 milhões pagos à vista e o restante em 12 meses, corrigido pelo CDI do período.

Com isso, temos um cap rate estimado para a operação de 8,6% a.a., ou seja, um elevado nível de rentabilidade para o padrão dos shoppings, sobretudo se considerarmos a qualidade do Plaza Sul.

Como a receita do imóvel será reconhecida integralmente já na largada, a alavancagem deve proporcionar um belo dividend yield ao Fundo no primeiro ano (16,0%).

É claro que essa rentabilidade é apenas uma estimativa levando em conta o NOI projetado pela RBR para o empreendimento nos próximos 12 meses.

Ainda assim, acreditamos que a projeção é factível de ser alcançada, não apenas pelo bom momento pelo qual o segmento está passando, mas pela qualidade operacional do ativo, conforme já comentado.

Semear para colher

Posto tudo isso, fica claro para nós que o RBRF vem alterando o perfil de seu portfólio ao longo dos últimos meses visando investimentos com um potencial de retorno mais elevado, com base no cenário que vem se desenhando à frente.

Mas essa realocação não veio de graça.

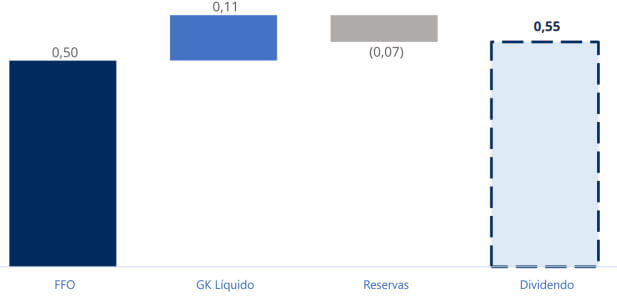

Se por um lado a estratégia tende a elevar o retorno potencial futuro de seu patrimônio, por outro lado, a menor exposição a FIIs de papel em um momento de juros ainda elevados acabou reduzindo o seu resultado recorrente (FFO) para algo mais próximo de R$ 0,50/cota.

Esse é o principal motivo pelo qual o Fundo reduziu recentemente o seu nível de distribuição.

No entanto, embora quedas nas distribuições mensais de FIIs nunca sejam desejáveis, neste caso em particular, nos parece que há uma razão nobre que justifica o movimento.

Afinal, da mesma forma que ocorre nas situações da vida, no universo dos investimentos também é preciso semear para colher!

RBRF11 vale a pena?

O RBR Alpha Multiestratégia conta com uma gestão testada com anos de bagagem e que possui uma tese de investimento muito clara e flexível, de acordo com os movimentos do mercado.

Vemos isso como um grande diferencial do fundo em relação a outros FOFs.

Conforme pontuado, além de o Fundo contar com uma parcela relevante do seu portfólio alocada em FIIs de tijolo, parte relevante dessa alocação possui bom potencial de valorização caso a recuperação do mercado que temos observado se mantenha.

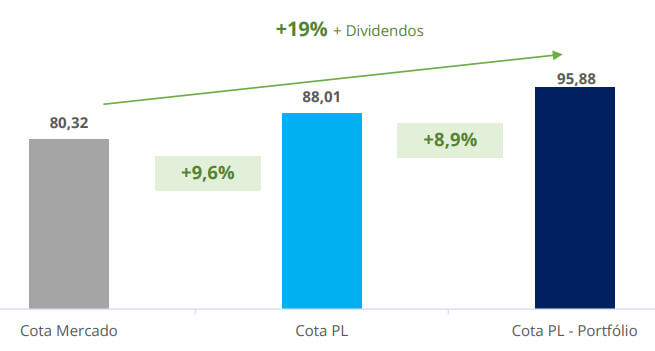

Para deixar mais claro o seu potencial de valorização, basta observarmos o gráfico que explicita a sua dupla camada de desconto no fechamento de setembro de 2023.

Basicamente, o gráfico nos mostra que para o FOF alcançar o seu valor patrimonial, seria preciso uma valorização de 9,6% de sua cota de mercado (na verdade, um pouco mais, com base na sua cota atualizada de R$ 76,60).

Mas se os fundos que compõem o seu portfólio também retornassem ao valor patrimonial, assumindo que a parcela de investimentos não listados em bolsa e CRIs não tivesse valorização, o ganho seria de mais 8,9%.

Ou seja, nesse cenário, a valorização seria de 19%, além dos dividendos recebidos no período.

Lembrando que este é apenas um exercício para entendermos o seu potencial de valorização, envolvendo, portanto, incertezas.

Falando em rendimentos, estimamos uma distribuição de cerca de R$ 6,60 por cota para o Fundo nos próximos 12 meses (yield em torno de 8,6% nos preços atuais).

Assim, além de possuir um potencial de valorização muito interessante, o RBRF continua a gerar um bom retorno em função de seu yield atrativo.

Esses fatores, em conjunto, nos fazem seguir recomendando o FOF no Nord FIIs.

Riscos

Como principais riscos que envolvem a tese do RBR Alpha Multiestratégia, destacamos:

i) Risco de mercado: risco relacionado à oscilação no valor das cotas dos Fundos Imobiliários devido a fatores que afetam o desempenho geral dos mercados como instabilidades políticas, entre outros eventos.

ii) Risco de gestão: ao investir em um FOF, estamos delegando a terceiros o gerenciamento e monitoramento de uma fração da nossa carteira de FIIs. Sendo assim, o risco de gestão é o principal fator ao qual nos expomos nesse segmento.

No entanto, entendemos que a gestão da RBR vem justamente para mitigar esse risco. Além de possuir uma equipe gabaritada e experiente, a gestora conta com uma boa estrutura e possui bom histórico de diligência nas suas decisões.

Considerações finais

Lembre-se sempre de que o investimento em fundos imobiliários envolve riscos, sendo preciso considerá-los na hora de investir. Além disso, é importante ter uma carteira diversificada entre fundos e segmentos para melhor navegar em meio às incertezas do cenário econômico.

Por fim, se você gosta de investir em Fundos Imobiliários, já pensou em se aprofundar ainda mais no assunto?

A Nord Research tem uma série focada em FIIs. Lá, você encontra uma carteira balanceada com os melhores Fundos para investir neste momento, já com as nossas expectativas para o yield de cada Fundo para os próximos 12 meses.

Com o acesso à série, você também conta com o acompanhamento constante sobre cada uma das teses recomendadas, além de poder tirar dúvidas por email e interagir ao vivo conosco pelas monitorias semanais.

Ative o teste da sua assinatura por 30 dias sem compromisso aqui.