PetroReconcavo (RECV3) mostra resiliência operacional em meio à pressão financeira no 3T25

Receita estável e lucro em queda indicam desafios no curto prazo, mas iniciativas estruturais podem destravar valor

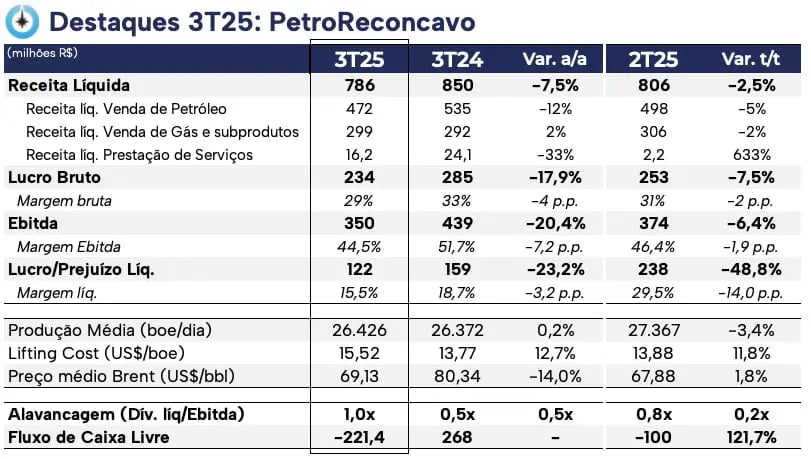

A PetroReconcavo (RECV3) reportou resultados fracos, mas em linha com as expectativas. A companhia registrou receita líquida de R$ 786 milhões no trimestre, uma queda de -7,5% na comparação com o 3T24. O Ebitda totalizou R$ 350 milhões, com recuo de 20,4% em relação ao mesmo período do ano passado. Já o lucro líquido foi de R$ 122 milhões, representando uma queda de -23% na base anual.

Destaque para a combinação da estabilidade da produção e comercialização, mesmo com o menor preço do Brent. Além disso, o aumento dos custos e despesas pressionou os resultados da petroleira.

Destaques operacionais do 3T25

A produção média foi de 26,4 mil barris de óleo equivalente por dia (boe/dia), que, apesar da queda de 3% em relação ao 2T25, representa um crescimento de 3% no acumulado do ano, frente aos nove primeiros meses de 2024.

A redução de -3,3% da produção de gás, devido à parada para manutenção da UTG de Catu e a estabilização de poços na Bahia, foi compensada pelo incremento de +2,8% da produção de óleo.

Do lado das vendas, a PetroReconcavo totalizou 2,3 milhões de barris no 3T25 (-0,3% a/a), mantendo o mesmo patamar entregue no mesmo período do ano anterior.

O lifting cost (custo de extração por barril) encerrou o trimestre em US$ 15,52/boe, aumento de +12% a/a, pressionado pelos maiores custos com a reparação de poços, aumento das despesas operacionais e da desvalorização cambial.

Resultados pressionados

A queda de -7,5% da receita líquida no trimestre foi explicada pela combinação de menor volume de produção, efeito cambial negativo e descontos maiores nos preços de venda do petróleo, sobretudo no Ativo Bahia, onde houve reajuste contratual com a Petrobras.

A receita com petróleo caiu 5% frente ao 2T25, enquanto a receita com gás recuou 2%. Já a receita com prestação de serviços apresentou forte alta, alcançando R$ 16 milhões no trimestre.

Simultaneamente, os custos e despesas totais apresentaram uma alta de +9% a/a, reflexo dos maiores desembolsos com pessoal, com a reparação de poços e com o aumento das despesas operacionais.

Diante da redução da receita e do aumento dos custos e despesas, o Ebitda da PetroReconcavo totalizou R$ 350 milhões (-20% a/a), com uma margem de 44,5% (-7,2 p.p. a/a).

O lucro líquido, que ainda foi pressionado pelo maior resultado financeiro negativo, totalizou R$ 122 milhões, representando uma queda de 23% na base anual.

O fluxo de caixa livre ficou negativo em R$ 221 milhões, revertendo o resultado positivo no 3T24.

A queima de caixa se deu, principalmente, pelos investimentos para o desenvolvimento de novas reservas e pela aquisição dos ativos de midstream. Desconsiderando o investimento no midstream, o fluxo de caixa livre foi positivo em R$ 38 milhões.

Situação financeira e endividamento

No 3T25, a PetroReconcavo reportou uma dívida líquida de R$ 1,5 bilhão, aumento de +21% na comparação com o 2T25. O indicador de alavancagem (Dívida Líquida/Ebitda dos últimos 12 meses) subiu de 0,8x no 2T25 para 1x no trimestre.

O custo médio da dívida dolarizada é de 6,51% ao ano, com duration de 3,79 anos. Apesar do aumento, a petroleira mantém uma estrutura de capital bastante confortável.

Investimentos e perspectivas futuras

No que diz respeito às perspectivas, a empresa manteve ritmo elevado de investimentos, com Capex de R$ 569 milhões no trimestre. Os recursos foram direcionados principalmente ao desenvolvimento de reservas (R$ 287 milhões), aquisição dos ativos de midstream (R$ 260 milhões) e expansão de facilidades operacionais.

Entre os projetos estruturantes, destacam-se o início do programa de repressurização do campo de Tiê e a perfuração do primeiro poço horizontal, que reforçam o foco da empresa em soluções tecnológicas e destravamento de valor.

A companhia também concluiu a aquisição de 50% dos ativos de midstream de gás natural da Brava Energia no Rio Grande do Norte e perfurou seu primeiro poço horizontal no Ativo Potiguar, considerado um marco técnico para a empresa.

Resultados pressionados, mas com sinais positivos

Os resultados do 3T25 mostram que a PetroReconcavo enfrenta um ambiente desafiador para a commodity.

Os investimentos em infraestrutura, diversificação logística e projetos de maior complexidade sugerem um horizonte promissor, desde que essas iniciativas se traduzam em aumento de produção e melhora na rentabilidade futura.

Apesar de não observarmos uma expansão maior da sua produção por meio de aquisições, a estrutura de capital confortável e a maior rentabilidade impulsionam a geração de caixa.

Diante disso, a petroleira vem se transformando em uma grande pagadora de dividendos. Considerando a resiliência da PetroReconcavo, seguimos comprados em RECV3.