Alerta para quem investe em Petrobras (PETR4): entenda os riscos até 2026

Entenda como petróleo, Capex, política e Margem Equatorial podem impactar seus dividendos da Petrobras (PETR4) até 2026

Os próximos meses devem ser agitados para os investidores da Petrobras (PETR3; PETR4).

Daqui até meados de dezembro de 2026, podemos acompanhar fortes emoções, não que os investidores da estatal não estejam acostumados.

Petróleo, OPEP, investimentos, gestão, margem equatorial, dividendos e eleições são alguns dos ingredientes.

Novos ou não, esses fatores devem aumentar a volatilidade das ações da Petrobras. Então, apertem os cintos.

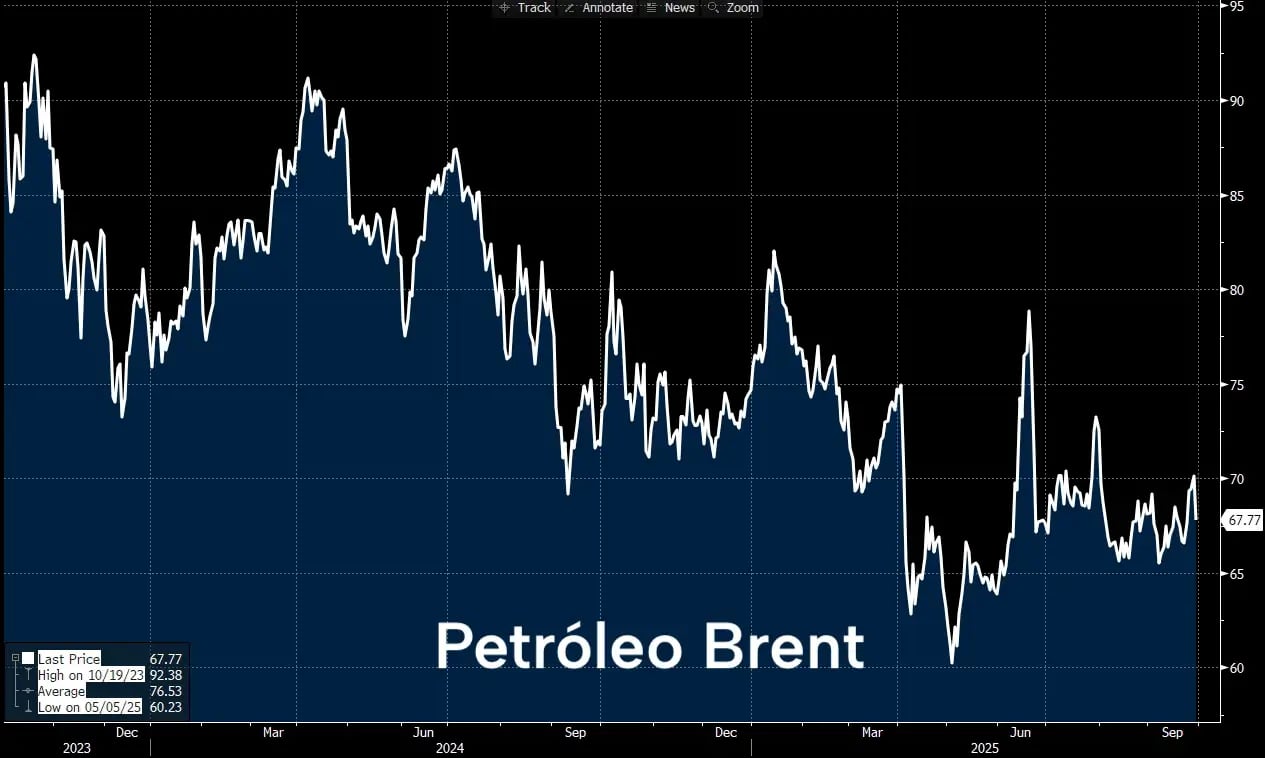

Pressões no mercado internacional de petróleo

Desde abril deste ano, a Opep (Organização dos Países Exportadores de Petróleo) já anunciou aumentos relevantes na oferta da commodity, que acumulam mais de 2 milhões de barris diários.

A organização vem travando uma guerra no setor, que tem duas principais frentes de batalha:

- pressionar os países produtores que excederam as metas de produção, como o Iraque e o Cazaquistão;

- recuperar a participação perdida para o xisto norte-americano.

Os reflexos não poderiam ser diferentes. O plano da Opep, combinado com as incertezas para a economia mundial, pressionou os preços internacionais.

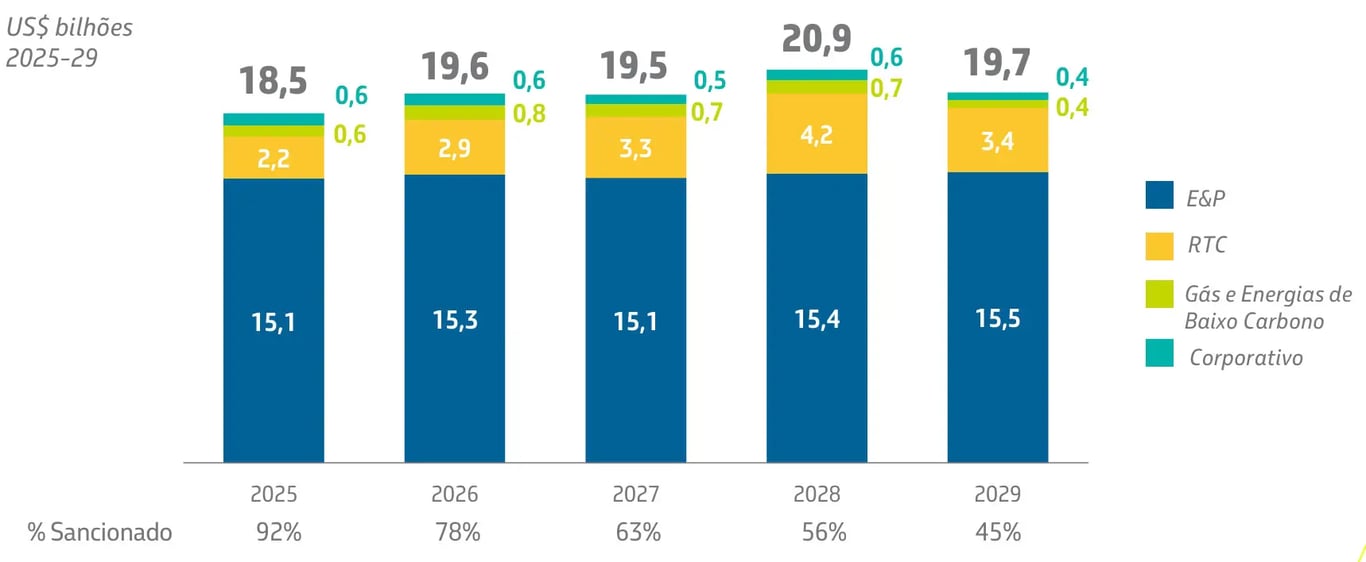

Investimentos e Capex da Petrobras

As últimas notícias envolvendo o plano estratégico da Petrobras foram polêmicas.

Apesar da grande representatividade dos investimentos para Exploração e Produção, o Capex para negócios, como distribuição, energias renováveis, fertilizantes, refino, transporte e comercialização, por exemplo, vem ganhando cada vez mais destaque na estatal.

A baixa rentabilidade desses segmentos, que não são o core business da companhia, pressiona a lucratividade e a rentabilidade da Petrobras e, consequentemente, sua capacidade de distribuição de dividendos.

O 2T25 foi um bom exemplo deste efeito. No trimestre, o destaque negativo ficou para o fluxo de caixa livre, que totalizou US$ 3,4 bilhões, uma queda de -44%. A menor geração de caixa foi reflexo da expansão de 31% a/a do Capex, maior do que a expectativa do mercado.

Influência política e eleições de 2026

Com a aproximação do ciclo eleitoral, o tema Petrobras ganhará ainda mais os holofotes políticos.

E não é em vão: a maior estatal do país já foi vítima de desvios e ingerências nas últimas décadas.

Tendo a União como sua controladora, aumentam as interferências políticas em sua estratégia de investimentos, política de preços e gestão.

Neste contexto, os interesses políticos ganham protagonismo sobre gestões profissionais e focadas na geração de valor no longo prazo. Para se ter uma ideia, a estatal teve 8 presidentes nos últimos 9 anos.

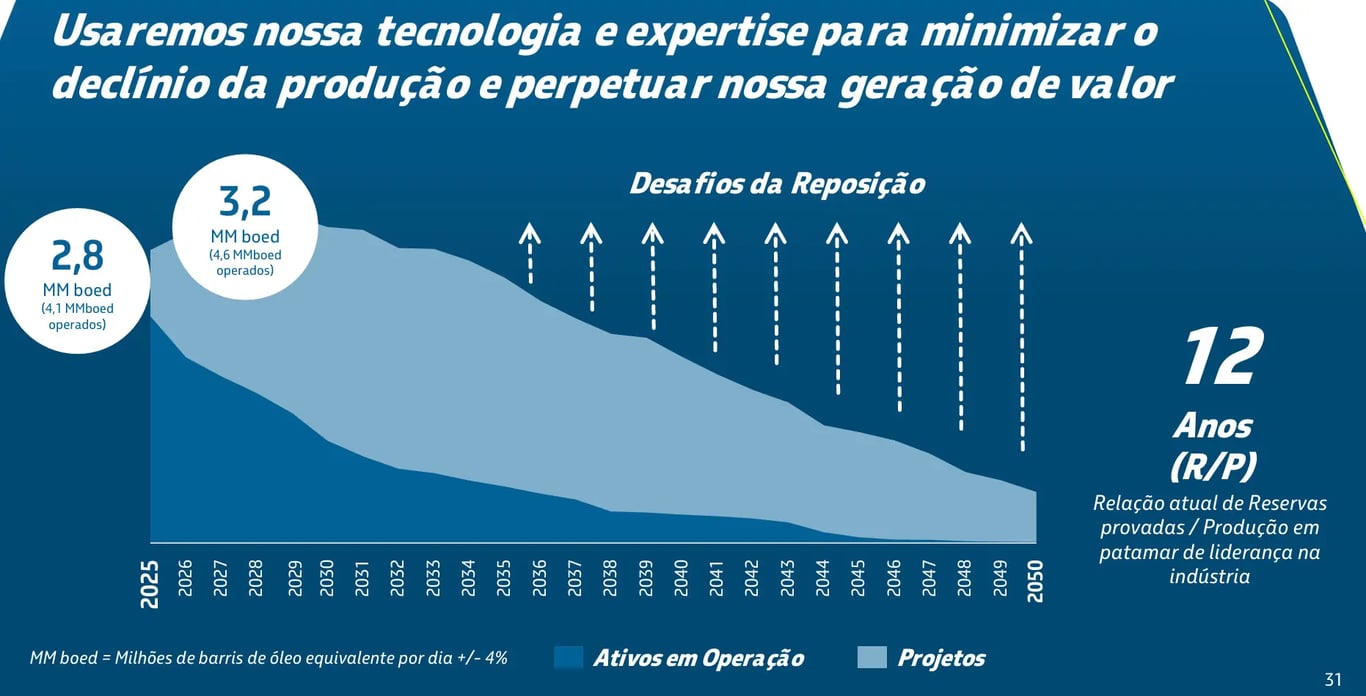

A importância da Margem Equatorial

Outro tema recorrente no noticiário é a Margem Equatorial, um tema que será decisivo para a companhia no longo prazo.

Da mesma forma que o pré-sal colocou a petroleira em um novo patamar de produção, a nova fronteira petrolífera poderá ser crucial para o futuro da Petrobras.

Diante do grande potencial de produção, a Margem Equatorial poderá compensar o declínio da produção do pré-sal, que atingirá o seu pico entre 2029 e 2030.

Mesmo sendo um projeto de longo prazo, a morosidade e a dificuldade nas aprovações para a exploração que estamos observando têm um impacto relevante na produção de óleo para o país no futuro.

Ou seja, estamos perdendo a oportunidade de combinar o declínio da curva de produção do pré-sal com o início da produção da Margem Equatorial.

Seja como for, as campanhas de exploração da Petrobras na Margem Equatorial nos próximos anos serão decisivas para o futuro da companhia.

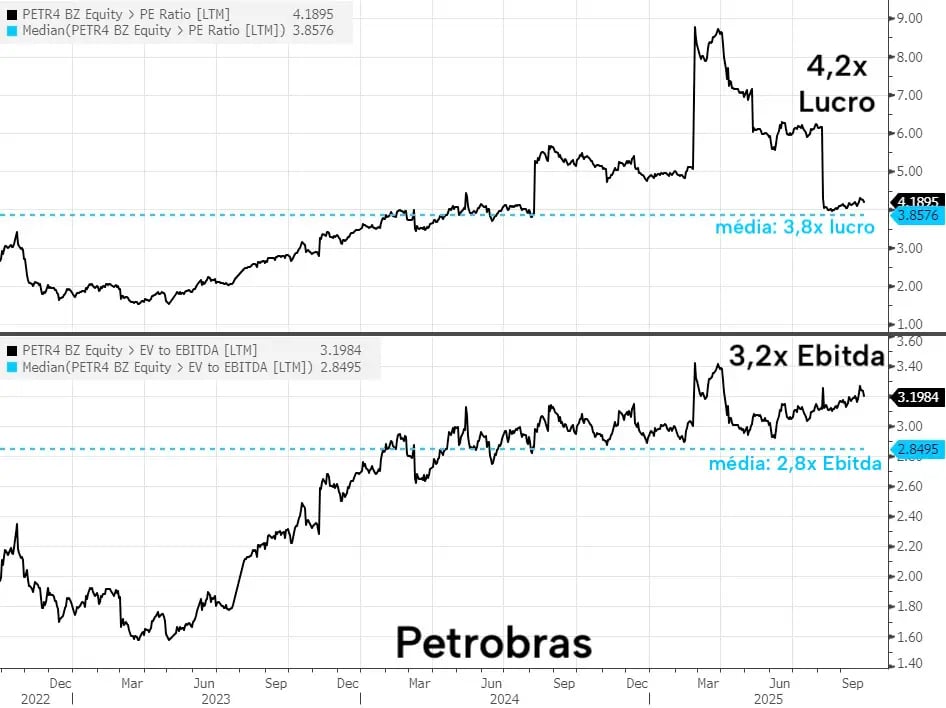

Expectativas para as ações da Petrobras (PETR4)

Diante da perspectiva de aceleração do Capex em projetos pouco rentáveis, em meio a um cenário desafiador para a commodity, a expectativa é de resultados pressionados e uma capacidade de geração de valor mais baixa para os seus acionistas.

Além disso, nos aproximamos de um ciclo eleitoral (2026), que historicamente é um período de maior volatilidade para as ações da estatal.

Assim, mesmo com múltiplos historicamente baixos, à primeira vista (4x lucros e 3x Ebitda), as ações da Petrobras negociam acima da sua média histórica.

A Petrobras se destaca por sua robusta capacidade de geração de caixa e, consequentemente, pela distribuição de dividendos.

Contudo, diante da assimetria pouco favorável e do cenário volátil que devemos enfrentar, preferimos, neste momento, ficar de fora de PETR4.

Veja também: Ação da Petrobras (PETR3) cai mais de 7% na bolsa após resultados do 2T25