Lucro da Mills (MILS3) cresce 23% no 2T25, para R$ 87 milhões

Mills reporta forte alta no lucro e Ebitda no 2T25, com ROIC de 20% e anúncio de JCP. Veja os destaques e o que esperar para 2025

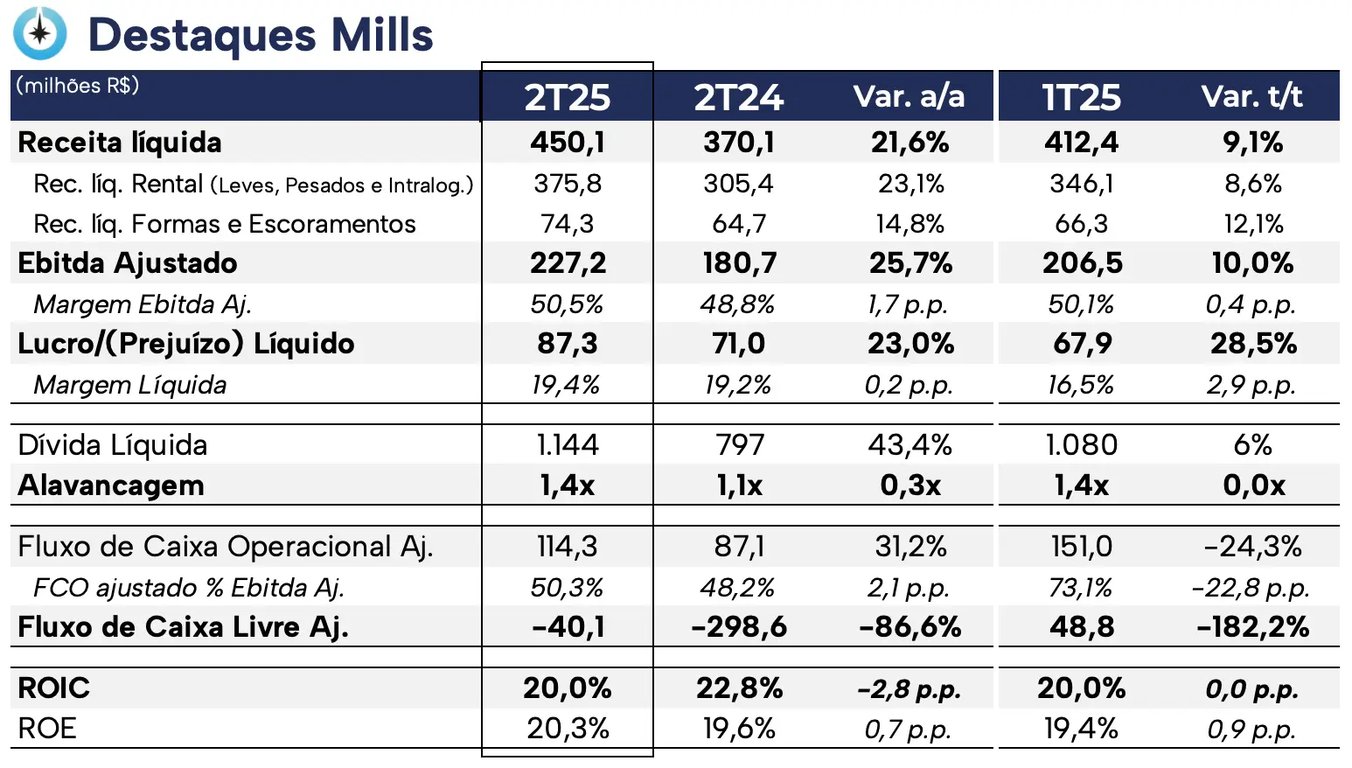

A Mills (MILS3) reportou resultados acima das nossas expectativas no 2T25, com uma receita líquida de R$ 450 milhões, um crescimento de +21,6%. O Ebitda ajustado foi de R$ 227 milhões, alta de +25,7%, enquanto o lucro líquido somou R$ 87 milhões, resultado +23% superior a um ano antes.

Atualmente nossa cobertura na Mills possui recomendação de “Compra”.

Análise por divisão de negócios

Na divisão Rental, que podemos dividir em Leves (plataformas elevatórias), Pesados (máquinas e equipamentos da linha amarela) e Intralogística (empilhadeiras), a Mills encerrou o 2T25 com 15,2 mil máquinas (+9,7% a/a). A expansão da frota se deu principalmente pelo crescimento de cerca de +20% a/a de máquinas e equipamentos das unidades de Pesados e Intralogística combinados.

Refletindo o crescimento em todas as unidades da Rental, a receita da divisão reportou uma alta de +23% a/a. Considerando apenas locação (excluindo vendas de seminovos), a receita cresceu +19% a/a.

Apesar da alta dos custos, o bom controle das despesas contribuiu para um crescimento de +28% a/a do Ebitda da Rental, que alcançou R$ 183 milhões no 2T25. A margem Ebitda ficou em 48,6% (+2 p.p.).

Na divisão Formas e Escoramentos (grandes projetos de engenharia), que representou cerca de 16% da receita total da Mills, a receita líquida foi +15% superior a um ano antes. O desempenho foi resultado da combinação da demanda resiliente e do aumento no preço médio praticado no período.

Dado o bom desempenho operacional registrado nas duas divisões, a receita líquida da Mills totalizou R$ 450 milhões, uma alta de +22% na comparação anual.

Com a expansão de Pesados e Intralogística, as maiores vendas e a consolidação da adquirida JM Empilhadeiras, os custos cresceram +23% a/a.

Já as despesas avançaram +3,5% a/a no 2T25, demonstrando os ganhos de eficiência, influenciado pela estratégia de otimização da companhia nos últimos trimestres.

Dessa forma, a Mills entregou no 2T25 um Ebitda de R$ 227 milhões, crescimento de 25,7% a/a. A margem Ebitda, por sua vez, encerrou o trimestre em 50,5%, expansão de +1,7 p.p.

Apesar do maior resultado financeiro negativo no período, o lucro líquido da Mills totalizou R$ 87 milhões (+23% a/a), sustentado pelo melhor resultado operacional e uma menor alíquota efetiva de imposto no período.

ROIC de 20% e alavancagem saudável

A companhia encerrou o 2T25 com uma dívida líquida de R$ 1,1 bilhão, um aumento de +5,8% na comparação com o 1T25, refletindo, principalmente, a redução do caixa. A Mills também reportou avanço na gestão da sua dívida, aumentando o prazo médio e reduzindo o custo da dívida.

Mantendo uma estrutura de capital confortável, a alavancagem (dívida líquida/Ebitda) permaneceu em 1,4x Ebitda no 2T25.

Do lado negativo, a companhia reportou um fluxo de caixa livre negativo de R$ 40 milhões no trimestre, resultado dos maiores investimentos no período. Mesmo assim, a Mills entregou um bom ritmo de crescimento do seu resultado operacional e manteve uma alavancagem saudável.

O ROIC (retorno sobre o capital investido) encerrou o trimestre em 20%, recuo de -2,8 p.p. versus o 2T24, mantendo um bom nível de rentabilidade considerando o ciclo de investimentos.

Mills anuncia JCP de R$ 0,2157 por ação

Além dos resultados trimestrais, a Mills anunciou a distribuição de R$ 48,9 milhões, ou 0,2157 por ação, em forma de juros sobre capital próprio.

O pagamento ocorrerá no dia 29 de agosto de 2025, com base na posição acionária do dia 19 de agosto de 2025, e ficando ex-provento no dia 20 de agosto.

O dividend yield de Mills (MILS3) dos últimos 12 meses é de 4%.

Mills cresce e entrega mais um bom trimestre

Apesar do cenário desafiador, a Mills entregou mais um trimestre de resultados sólidos, demonstrando sua capacidade de crescimento, controle de alavancagem e manutenção de elevados níveis de lucratividade e rentabilidade — com ROIC e ROE de 20%.

A companhia segue empenhada no seu plano de crescimento das linhas de Pesados/Empilhadeiras, que possuem contratos longos com seus clientes, o que proporciona mais previsibilidade para a receita e reduz a exposição em Plataformas.

Esse trimestre foi mais um avanço desse plano, em nossa opinião, com as receitas de Pesados e Intralogística representando cerca de 30% da receita total, e os contratos de longo prazo a metade da receita.

Perspectivas para 2025

Apesar do cenário macroeconômico desafiador, a expectativa para Mills em 2025 é de crescimento, mantendo a rentabilidade elevada e uma estrutura de capital sólida. Dessa forma, esperamos um crescimento de 20% na receita, 21% no Ebitda e 5% no lucro líquido.

Seguimos confortáveis em MILS3, que já acumula valorização de +86% desde nossa primeira recomendação no Nord Deep Value, em maio de 2022. Negociando a 9x lucros e 5x Ebitda, abaixo da sua média histórica, compre MILS3.

Confira também nossa análise dos resultados da temporada de balanços do 2T25 e veja quais ações podem se beneficiar no curto prazo.