Mercado de crédito: a oportunidade que você esqueceu

A combinação de melhora do ambiente macroeconômico, spreads de crédito ainda elevados e um técnico melhor de mercado nos faz acreditar que há oportunidades no mercado de crédito.

Você não precisa atacar em toda oportunidade

O beisebol é um dos esportes mais praticados nos Estados Unidos. Imagino que você já tenha pelo menos ouvido falar do esporte.

Não quero entrar em grandes detalhes, mas ele consiste basicamente em dois times divididos entre Ataque e Defesa. Quem faz a ofensiva busca marcar o máximo de pontos. Já a defesa, busca eliminar três atacantes para trocar os papéis de cada.

Parte da dinâmica envolve o embate entre o rebatedor e o arremessador, no qual quero dar mais enfoque. O rebatedor quer buscar o seu home run, enquanto o arremessador quer levá-lo a uma trinca de strikes para eliminar aquele jogador.

Por trás desse divertido jogo, há uma dinâmica que me chama a atenção, afinal ela pressupõe algo importante: o rebatedor é obrigado a rebater todas as bolas se quiser se manter no jogo.

O que isso implica? Não importa se aquela bola é perfeita ou não para um home run, ele não pode deixar ela passar e esperar a próxima. A verdade é que ele terá que lidar com bolas ruins também, mesmo que o ângulo de ataque seja péssimo.

Quando você está investindo, a lógica é totalmente diferente. No mercado, não existem boas oportunidades todos os dias, então não tem problema deixar passar uma ou outra bola.

A verdade é que, em grande parte do tempo, a melhor estratégia é se manter parado, esperando uma grande oportunidade.

Você espera aquela que tenha uma boa assimetria, com risco e retorno que joguem a seu favor. Quando isso acontece, você aloca risco nela.

É assim que os grandes gestores fazem. Hoje, mesmo em um mercado difícil, temos uma oportunidade que o mercado parece ainda ter deixado na mesa.

Mercado de crédito e o terremoto das Lojas Americanas

Você pode pensar que eu vou falar de ações nesta edição. Já adianto que não vou, afinal já tem 1.500 posts, vídeos, lives e artigos sobre o assunto (eu mesmo escrevi um em abril).

Quero falar de fundos de crédito, um mercado que ficou esquecido após o evento da Americanas.

Em todo o mercado, há ciclos de expansão e retração alternando entre si. O mercado de crédito não seria diferente, possuindo um ciclo bastante definido.

A partir de 2021, investidores substituíram risco do mercado de risco (ações, multimercados) para o mercado de renda fixa (especialmente crédito).

Esta é a primeira parte: a entrada de recursos. A performance passada trouxe tempos áureos para a classe, com o dinheiro principalmente fluindo para fundos com resgate mais curto.

A partir de então, vem a fase dois: os gestores vão às compras. Para garantir os limites regulatórios de que pelo menos 50% do fundo precisa ser investido em ativos de crédito, a cada real novo que entra, eles precisam ir ao mercado adquirir novos papéis.

Ao fazer isso, partimos para a fase três, na qual se aumenta a demanda por esses investimentos e, como consequência, os spreads de crédito diminuem — o que leva à valorização dos ativos e ao incremento de performance nas cotas dos fundos.

Com resultados melhores, novos recursos seguem para a indústria e o ciclo se retroalimenta com redução de spreads… já deu para entender o ciclo, certo?

Qual é o problema? Uma fagulha que atrapalhe esse sistema é tudo que se precisa para essa lógica se reverter. Nesse caso, o estopim veio com os problemas de fraude da Americanas.

Com o mercado relativamente mais caro (spreads mais baixos), o evento caiu como um terremoto para a indústria. Foi aquela primeira peça do dominó que caiu, provocando um efeito em cascata.

O evento com a Americanas levou a um aumento de risco de crédito que machucou a indústria, levando a perdas pelos efeitos de marcação a mercado daqueles títulos.

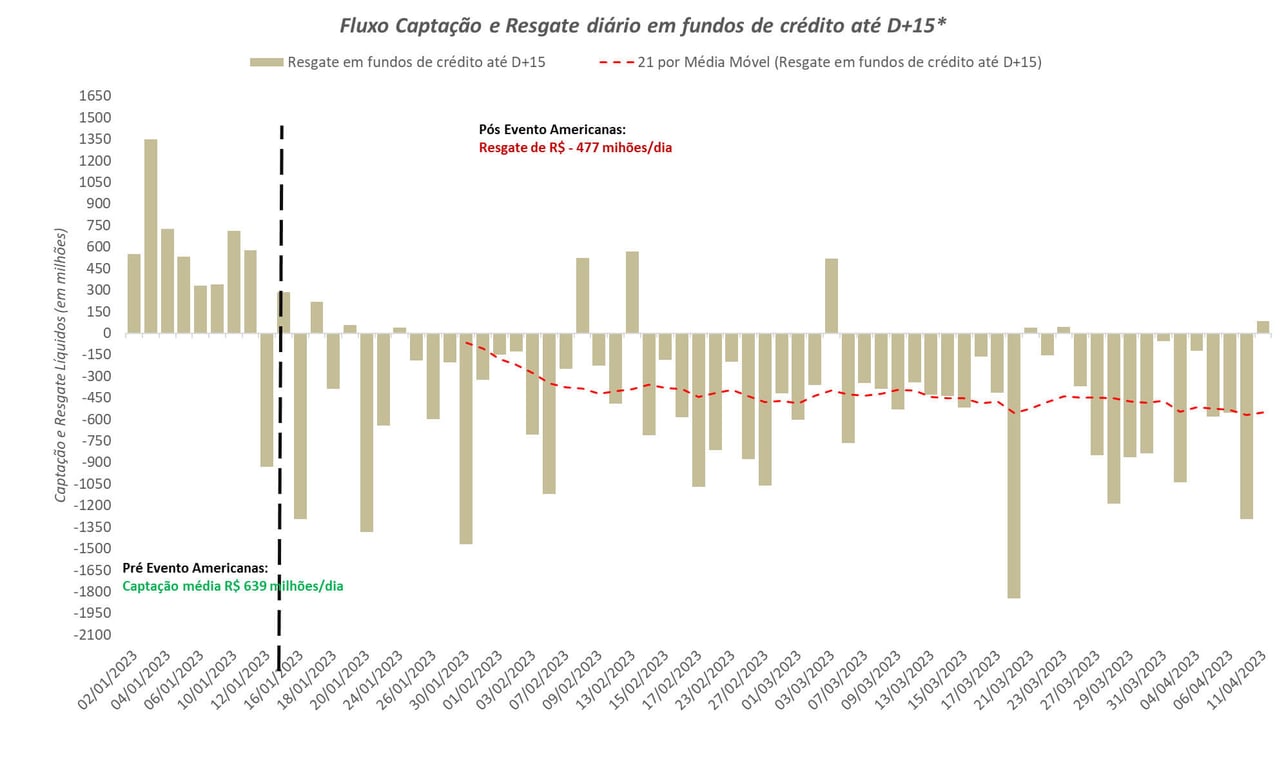

A partir de então, o jogo virou e foi iniciado o efeito dominó. As perdas de performance nos fundos fizeram a maré de captações de R$ 600 milhões ao dia se tornarem resgates de R$ 500 milhões por dia em pouco tempo.

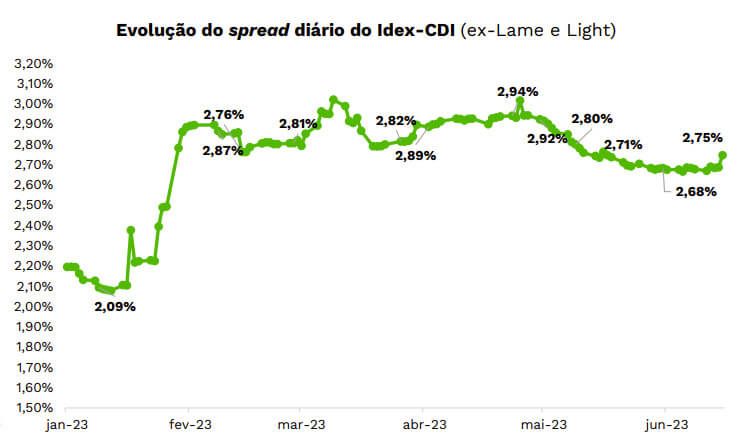

Aos poucos, com os fundos vendendo ativos de todos os setores para fazer caixa e pagar os resgates, presenciamos um aumento do spread de crédito médio da indústria em quase 100 bps (mesmo sem considerar Light e Americanas).

Quanto maiores eram as perdas, mais isso motivava resgates, levava os spreads a crescer, causava problemas aos fundos… você já entendeu, certo?

Eu entendo que existem desafios à frente, mas a precificação parece ainda exagerada e fruto de um movimento de irracionalidade do mercado.

É exatamente nessa distorção que o mercado nos dá oportunidades.

Dias melhores à frente?

Howard Marks já apontava que, geralmente, você encontra as melhores barganhas nos ativos que ninguém quer, não são mais populares ou estão em fase de desinvestimento pelo consenso.

O mercado de crédito está passando por essa fase e há um desafio a ser superado.

Entretanto, quando olhamos para além da superfície, acredito que existam três motivos para sermos otimistas com a categoria: (i) melhora de fundamento das companhias; (ii) níveis de preço atrativo; (iii) técnico favorável.

Vamos na ordem.

O lado macroeconômico tem melhorado de forma considerável nos últimos meses, com a aprovação do arcabouço fiscal, condução da reforma tributária, confirmação das metas de inflação em 3% e uma inflação cadente que tem aberto espaço para o Banco Central (BC) cortar juros à frente (em direção a 9% no ano que vem).

Do outro lado, o PIB do Brasil não cansa de superar as expectativas, mesmo em face de um juro real tão elevado. Isso tem feito o mercado revisitar os dados de crescimento para cima.

Essa combinação de menor inflação, menores juros e maior crescimento ajuda bastante as companhias, reduzindo o estrangulamento na geração de resultado. Balanços mais saudáveis deveriam reduzir prêmios de crédito à frente.

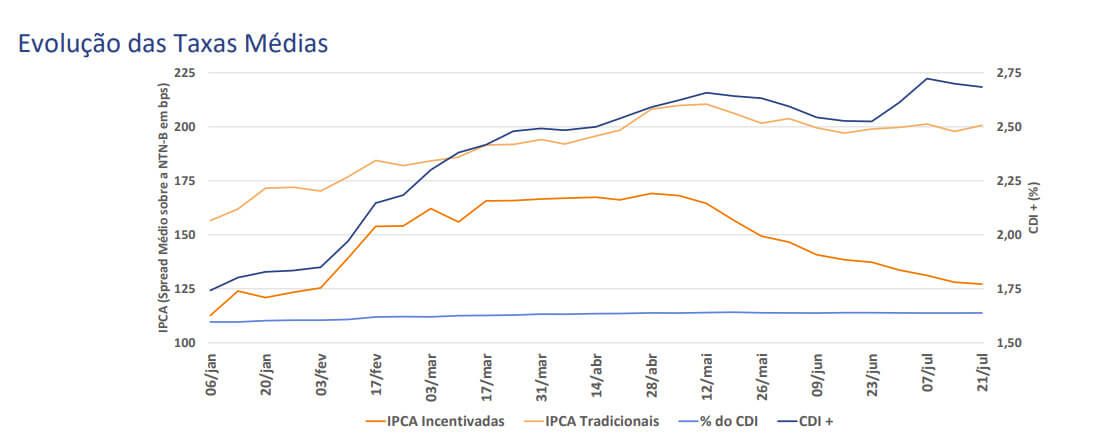

No lado de preços dos ativos, vemos que essa melhora que vislumbramos ainda não foi incorporada como redução dos spreads (principalmente nas emissões CDI+ e IPCA+ Tradicionais).

Esse estudo do Itaú BBA examinou como foi a abertura dos spreads, bem com as melhoras concentradas muito mais em ativos IPCA + isentos de IR. Nos parece que na fatia de debêntures CDI + e IPCA + (não isento), ainda há spreads bastante atrativos.

Por fim, temos visto que o lado técnico desse mercado tem melhorado consideravelmente.

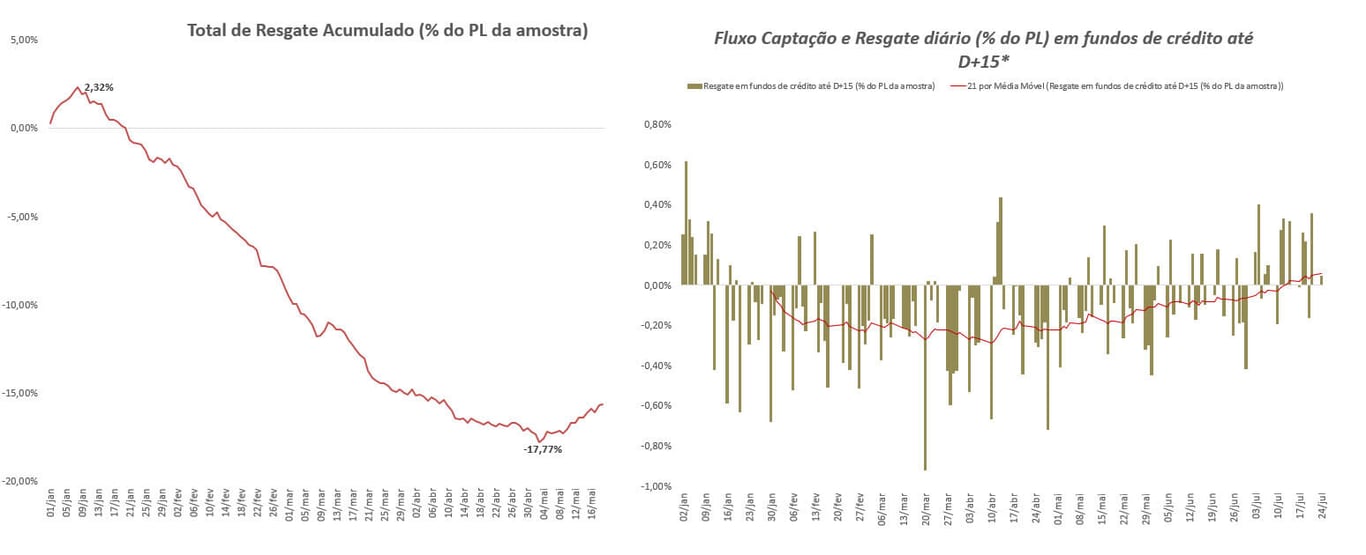

Como eu adiantei anteriormente, após o evento da Americanas, a indústria de fundos de crédito (resgate entre 0 e 15 dias) sofria uma média de resgates da ordem de R$ 600 milhões (0,2% do patrimônio total da amostra) e chegou a acumular resgates de até 20% do total da classe.

Hoje, vemos uma captação líquida média de R$ 108 milhões (0,05% do patrimônio total da amostra).

Essa melhora de resgates é fundamental para reduzir a pressão vendedora, o que melhora consideravelmente o técnico desse mercado.

Conforme o dinheiro volta à classe, voltamos a uma situação de maior normalidade.

A combinação de melhora do ambiente macroeconômico, spreads de crédito ainda elevados e um técnico melhor de mercado me faz acreditar que há oportunidades.

Seja mais certeiro

Como eu comentei no início, em investimentos, você não precisa estar fazendo grandes tacadas o tempo todo. Se você faz isso, saiba que às vezes está fazendo investimentos que não possuem uma assimetria tão boa quanto parece.

Afinal, grandes oportunidades não existem todos os dias. As ótimas oportunidades muitas vezes vêm do desespero de outros investidores vendendo ativos a qualquer preço para se livrar deles.

Foi assim quando utilizei este mesmo espaço para falar sobre o investimento em bolsa no final de abril.

Acredito que o mesmo ocorreu com a indústria de fundos de crédito. Quem me acompanha mais tempo por aqui ou mesmo no Nord Fundos sabe o quanto eu sou crítico dos fundos de crédito.

Sempre entendi que essa parcela de fundos de crédito de resgate mais curto — tão popular nas corretoras — era uma escolha ruim, fruto do risco versus retorno obtido ser péssimo.

Em crédito, o risco acaba sendo muito mais silencioso e isso é extremamente perigoso. Enfim, há vários fatores que ao longo do tempo me afastaram do investimento em crédito.

Acredito que foram boas decisões até o momento, dadas todas as cascas de banana que enfrentamos.

Porém, observando a abertura de spreads que temos recentemente, entendi que tinha uma oportunidade de buscar retorno nesse mercado com estresse.

De novo, como comentei no começo, não é necessário rebater todas as bolas, somente aquelas que podem lhe dar um home run.

No Nord Fundos, eu escolhi o instrumento que eu mais gosto para surfar neste momento. No Renda Fixa PRO, você pode ter a ajuda da Marilia para separar o joio do trigo e surfar o que há de melhor no crédito investindo em ativos diretos.

Seja como for, essa parece ser uma boa rebatida.