Lucro da Marcopolo (POMO4) cai 23% no 1T25; o que fazer com os papéis agora?

Mesmo com estabilidade na receita líquida, Ebitda e lucro líquido registram queda com uma base comparativa mais forte na comparação anual

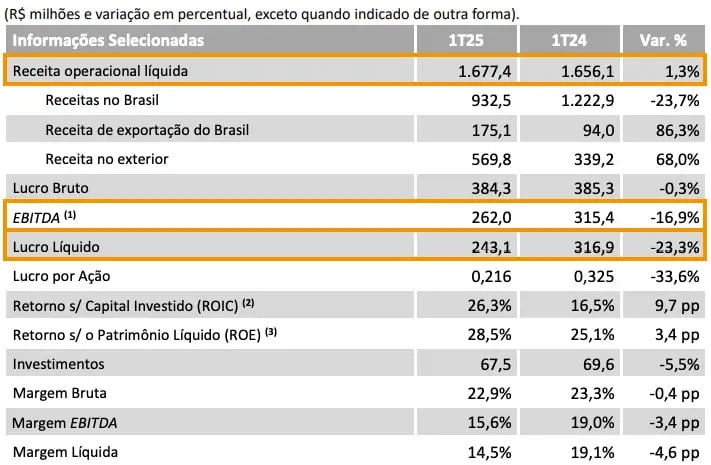

No primeiro trimestre de 2025, a Marcopolo (POMO4) apresentou uma leve alta de +1,3% na receita líquida, que totalizou R$ 1,67 blihão. O Ebitda somou R$ 262,0 milhões, queda de -16,9% em relação ao 1T24. Já o lucro líquido foi de R$ 243,1 milhões, recuo de -23,3%, com margem de 14,5% (versus 19,1% no 1T24).

Exportações em alta aliviam pressão local

Entre os destaques positivos do trimestre, estão o crescimento expressivo das exportações (+86,3%) e da receita com operações internacionais (+68,0%). Por outro lado, a receita no Brasil caiu -23,7%, e houve aumento nas despesas operacionais, tanto com vendas quanto administrativas.

Assim, a leve alta de +1,3% da receita líquida decorreu principalmente do bom desempenho fora do país. No mercado interno, as entregas estiveram concentradas em produtos de menor valor agregado, como ônibus de fretamento e modelos leves, o que pressionou tanto a margem bruta quanto a margem Ebitda.

A queda de -16,9% do Ebitda foi agravada por menor alavancagem operacional e pela ausência do efeito extraordinário que beneficiou o 1T24, quando o resultado da coligada argentina Metalpar adicionou R$ 29,5 milhões ao resultado operacional. Considerando esse ajuste, o Ebitda do 1T24 teria sido R$ 285,9 milhões, o que ainda representaria uma queda no 1T25, porém menos acentuada.

Outro fator negativo foi a queda no resultado da equivalência patrimonial, que passou de R$ 34,6 milhões no 1T24 para R$ 15,5 milhões no 1T25.

O lucro líquido acompanhou a deterioração da margem operacional, refletindo os mesmos fatores que impactaram o Ebitda, além da queda no resultado das coligadas. Assim, a última linha do resultado da companhia teve compressão de -23,3%.

Endividamento sobe, mas alavancagem segue baixa

Já sua posição financeira mostrou deterioração no caixa e aumento no endividamento líquido, que passou de R$ 1,16 bilhão em dezembro de 2024 para R$ 1,34 bilhão em março de 2025. Enquanto isso, sua posição de caixa teve baixa de -16% no período, fechando o trimestre em R$ 1,76 bilhão.

A alavancagem do segmento industrial permaneceu controlada, com dívida líquida equivalente a apenas 0,2x Ebitda dos últimos 12 meses.

Por fim, a empresa não apresentou guidance formal nem anunciou novos dividendos ou JCPs. Vale destacar, porém, que a Marcopolo havia aprovado, no final da última semana, um pagamento de JCP no valor de R$ 0,085 por ação para o dia 9 de maio.

Perspectiva para a Marcopolo no 2º trimestre

Quanto às perspectivas, a Marcopolo destaca a expectativa de um segundo trimestre mais favorável, com melhora no mix de vendas e maior exposição a ônibus rodoviários pesados. O programa federal Caminho da Escola deve seguir com entregas regulares ao longo do ano, sem os picos observados em 2024.

As operações internacionais permanecem como o principal vetor de crescimento, com destaque para Austrália, Argentina, China e México, que apresentaram bom desempenho no 1T25 e devem manter ou ampliar seus resultados ao longo de 2025.

Para o ano, a expectativa é que a companhia mantenha um crescimento tímido de um dígito, mas siga distribuindo dividendos satisfatórios aos seus acionistas.

No momento, não temos recomendação de compra para POMO4.