Main Street vs Wall Street

O descolamento entre o mercado de ações e a vida real aumentou significativamente ao longo das últimas semanas

Os mercados nos Estados Unidos seguiram em alta nesta semana, com os três principais índices marcando bons ganhos para o ano. O índice que segue as empresas de tecnologia – Nasdaq – acumula valorização superior a +12% no momento em que escrevo este texto. Já o termômetro que mede as 500 maiores empresas por tamanho de mercado nos EUA, o S&P500, tem ganho superior a +6%.

Os índices de ações, representados por todas as figuras de Wall Street, que tentam adivinhar o que vai acontecer no próximo segundo de negociação, têm renovado os movimentos positivos, mesmo diante de um cenário econômico extremamente desafiador na boa e velha Main Street, representada por todas as empresas e trabalhadores do mundo real.

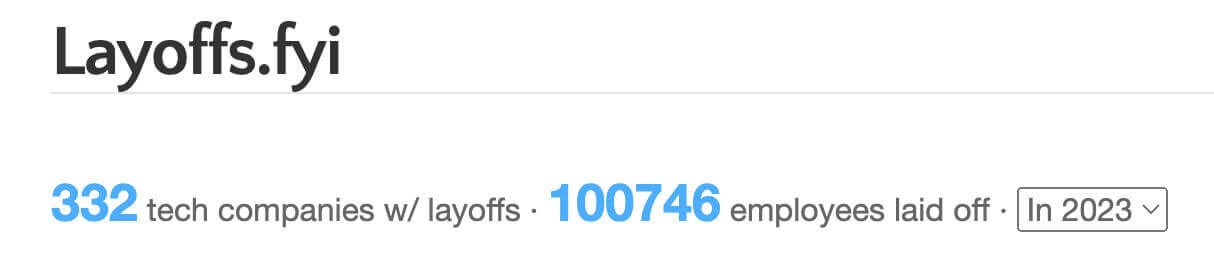

Segundo o Layoffs.fyi, apenas em 2023, cerca de 332 empresas de tecnologia anunciaram demissões em massa pelo mundo, com grande concentração nos Estados Unidos e Europa, totalizando 100.746 demissões.

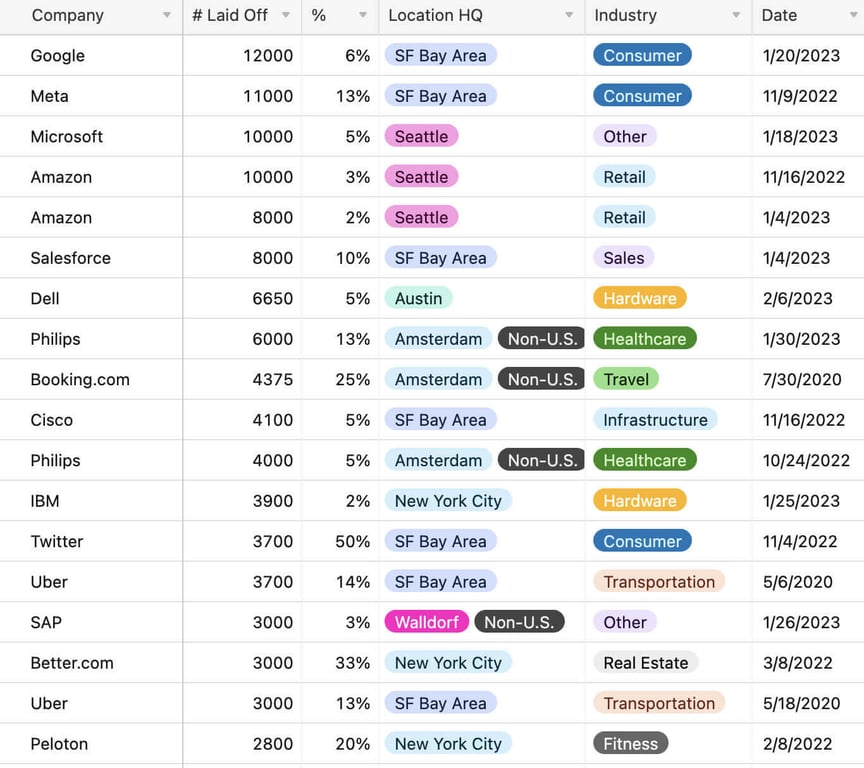

Obviamente, as grandes empresas de tecnologia estão no topo da lista quando olhamos apenas para a quantidade de pessoas desligadas. Entretanto, quando fazemos uma análise relativa, ou seja, o percentual que essas pessoas representam em relação ao quadro total de funcionários, o número também assusta.

Veja na tabela abaixo, na terceira coluna, a Booking.com, por exemplo, pretende desligar 25% de seus colaboradores.

As razões das demissões

Como estamos na temporada de resultados, muitas dessas empresas, que são listadas nas bolsas de valores, têm falado aos investidores as razões pelas quais esses cortes no quadro de colaboradores são necessários.

Muitas relatam a queda na demanda pelos serviços prestados como principal motivo para esse movimento de forte reestruturação, o que faz todo o sentido, visto que não há porque deixar um quadro de funcionários inflado se as vendas estão caindo.

Além disso, um cenário econômico mais desafiador para o ano de 2023 como um todo também tem sido um argumento utilizado por algumas empresas que estão tentando antecipar o pior.

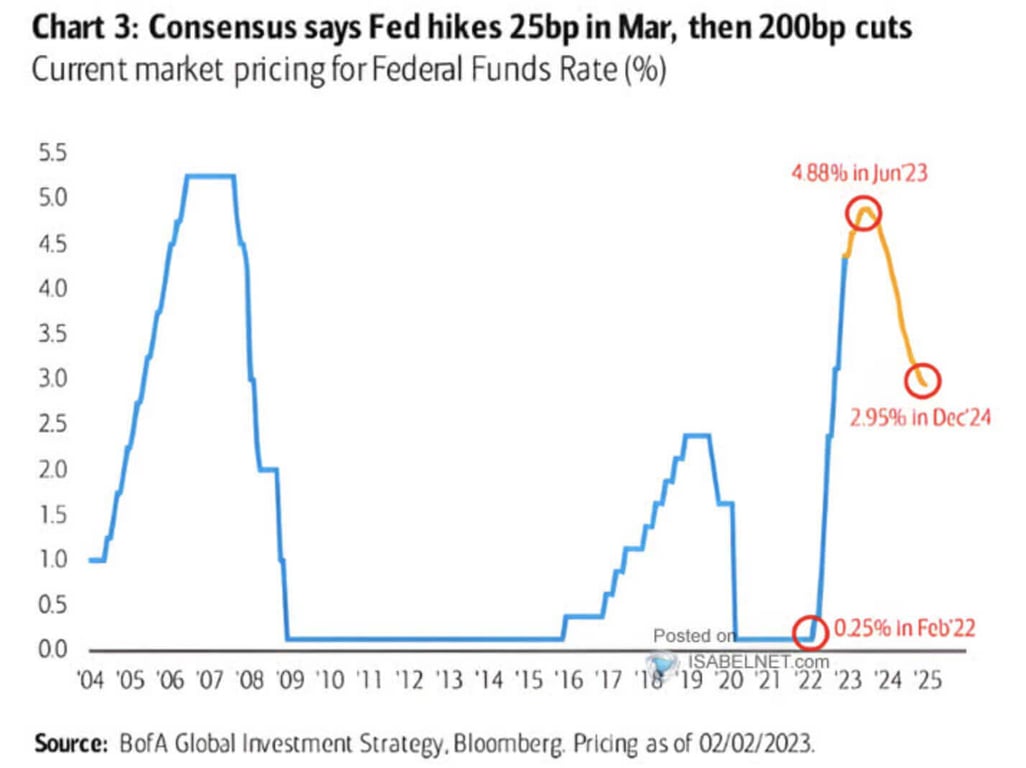

Esse sentimento mais negativo, toda essa incerteza quanto ao futuro próximo, em parte é reflexo do rápido aumento da taxa de juros nos Estados Unidos, como mostra o gráfico abaixo.

Em praticamente doze meses, a taxa de juros saiu de 0,25% ao ano para 4,5% ao ano. A expectativa ainda é de continuidade do movimento ao longo dos próximos meses, com os juros por lá chegando ao redor de 5%.

Aperto monetário nos EUA

Todo mundo já sabe que o Federal Reserve (o banco central americano) precisará subir um pouco mais os juros, todo esse movimento já está no preço. O que verdadeiramente assusta — e tem sido objeto de diferenças entre o mundo real e Wall Street — é o que vai acontecer após chegarmos a esse patamar de 5% ao ano.

O movimento atual do mercado — alta das bolsas — indica que logo mais teremos cortes nos juros, o que tende a ser favorável aos ativos mais arriscados, como ações. Veja, no gráfico acima, a linha laranja que representa essa expectativa.

Entretanto, no mundo real, não somente os indicadores econômicos, mas também os índices de inflação, que ainda estão altos, dão sinais de que a economia não está essa maravilha e já pode estar em processo de arrefecimento.

Deixando isso de lado e olhando apenas para fatos, tivemos recentemente o presidente do Fed, Jerome Powell, dizendo que as taxas de juros devem ficar altas por um bom período de tempo antes de recuarem, que é exatamente o oposto do que o Fed está falando.

Cenário atual segue exigindo cautela

Em relação à temporada de resultados, o lucro por ação do S&P 500 no quarto trimestre está em queda de 2,9% em relação ao mesmo período do ano anterior, segundo dados da Refinitiv. Excluindo o setor de energia, os lucros caem 7,1% ano a ano até agora nesta temporada de resultados.

Se o último trimestre do ano passado já foi fraco, imaginem como será 2023, com juros altos, economia enfraquecida e demissões em massa. Os dados econômicos e corporativos que temos à nossa disposição neste momento de maneira alguma corroboram com essa alta nas bolsas de valores mundo afora.

O momento parece ser de cautela e seletividade. Temos aumentado nossa posição de caixa no Nord Global para aproveitarmos um momento de queda nos mercados globais ao longo dos próximos meses.

Entretanto, mesmo com caixa alto, nossa carteira tem desempenho superior ao apurado pelo índice S&P500 no acumulado deste ano, ou seja, as ações que temos na carteira tiveram que subir muito mais do que o índice para compensar a posição em caixa que tem rendimento zero.

Temos excelentes empresas na carteira, que não necessariamente estão atreladas à economia americana ou europeia. Temos uma posição interessante em China na carteira, que deve se beneficiar da reabertura econômica do país no período pós Covid-19.

Quer saber quais são as teses de investimento que temos na nossa carteira? Convido você para degustar o nosso produto por 7 dias gratuitamente e, se gostar, venha fazer parte dessa jornada conosco.

Até a próxima semana!