Lucro da Klabin é de R$ 1,2 bi no 1º tri — vale comprar?

Klabin (KLBN4) é a ação favorita do setor de papel e celulose para 2023. No 1T23, a companhia teve melhoria das margens gerando bons resultados.

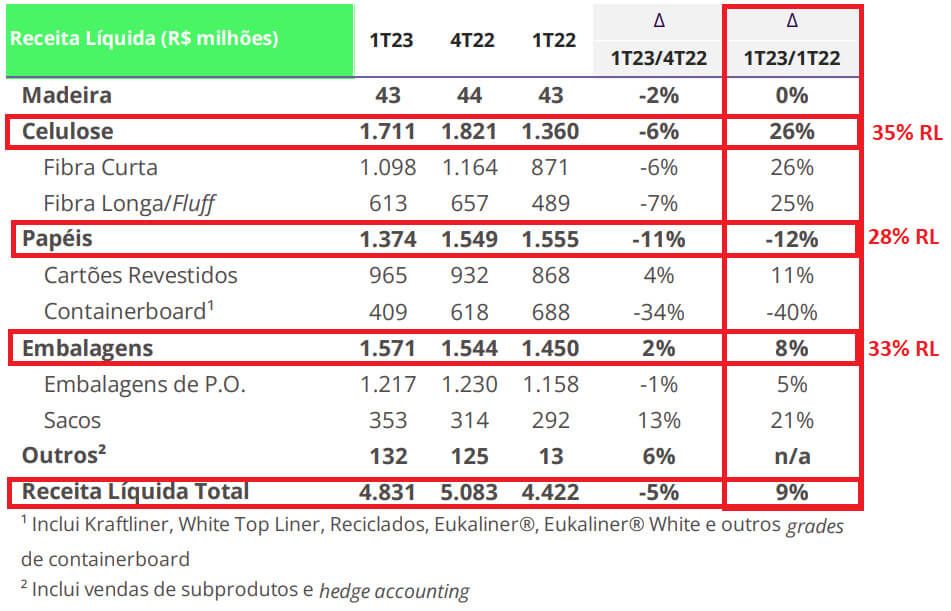

A Klabin (KLBN4) reportou resultados positivos no 1T23, com receita líquida de R$ 4,83 bilhões, alta de +9%, Ebitda ajustado de R$ 1,94 bilhão, expansão anual de +13%, e lucro de R$ 1,26 bilhão, alta de +44% sobre o desempenho do 1T22.

Por que a receita aumentou?

O crescimento de +9% na receita líquida consolidada de Klabin foi devido aos reajustes de preços que a companhia fez nos últimos trimestres, capazes de anular os efeitos negativos da queda do preço da celulose.

Sendo a celulose responsável por 42% do volume de vendas da companhia, que cresceu em produção (+15%) e em vendas (+12%), impulsionou a receita no segmento em +26%.

Klabin é bastante diversificada e possui menor concentração na commodity, por isso vemos impactos mais tímidos em seus resultados. O menor crescimento acabou vindo da linha de embalagens (+8%) e queda na receita em papéis (-12%).

Vale destacar que as obras para construção da segunda máquina de papel (“MP28”) do Projeto Puma II, que aumentará a capacidade da Klabin no segmento de papel-cartão, atingiram 92% de conclusão em medição realizada em 23/04/2023, com start-up previsto para junho de 2023.

Margens melhores em um ambiente desafiador

A Klabin é bastante conhecida pela diligência em seus custos e seu posicionamento na cadeia de papel e celulose, que permite repassar preços com mais facilidade.

Além de ter repassado preços nos últimos trimestres, todas as suas linhas de negócio possuem boas margens (~50% de Ebitda), o que, no consolidado, trouxe à companhia um crescimento de +13% no Ebitda na comparação anual.

Lucro acima do esperado

Com os resultados das linhas acima e o resultado financeiro positivo, a Klabin teve lucro líquido de R$ 1,26 bilhão, alta de +44% sobre o resultado de um ano antes (R$ 875 milhões).

A expectativa do mercado, em média, era de lucro de R$ 698 milhões para a Klabin nos três primeiros meses do ano.

Volume de vendas

As vendas da celulose (representam 42% de suas vendas) foram beneficiadas positivamente por um efeito não recorrente do 1T22, uma parada programada que afetou os resultados da companhia, deixando uma comparação anual com crescimento.

É esperado que vejamos essa parada no 2T23 e possivelmente impacto negativo em seus resultados na comparação anual.

Apesar da produção de fibra long/fluff ter sido acima da produção de celulose (+18% frente a +15%), a maior parte das vendas são concentradas na commodity.

Possível correção nos preços da celulose

De modo geral, as vendas ficaram estáveis (-2% em relação ao 1T22), o que acaba trazendo tranquilidade para o mercado. Mas ainda é cedo para dizer que essa estabilidade se manterá ao longo do 2T23.

A perspectiva é de continuidade nos preços de queda da celulose, que impacta cerca de 35% da receita da companhia e cerca de 50% de seu Ebitda.

Além disso, as perspectivas de mercado com relação aos preços da celulose não são otimistas para o 2T23, conforme vemos no gráfico abaixo.

A commodity atingiu picos importantes para os resultados das companhias ligadas ao segmento de papel e celulose, mas o mercado tem arrefecido e normalizado com os preços do início da pandemia, onde os impactos nas cadeias ainda não eram tão claros.

Reta final do PUMA II

A Klabin manteve alavancagem estável mesmo na reta final do projeto PUMA II.

A MP28 do projeto Puma II é a nova máquina da Klabin. Enquanto a MP27 já está produzindo o papel Kraftliner®, a MP28 vai produzir papel-cartão, que é utilizado para a fabricação de caixas de produtos alimentícios e caixas para líquidos, como leites ou sucos.

Quando estiver em funcionamento, a máquina vai produzir 460 mil toneladas anuais de papel a partir de 2027, de acordo com a última previsão divulgada pela companhia.

O impacto deverá ficar certo de crescer +30% a produção total na linha de papel-cartão até 2027, considerando a rampagem das nossas máquinas.

KLBN11 ou SUZB3: qual empresa deve se sair melhor?

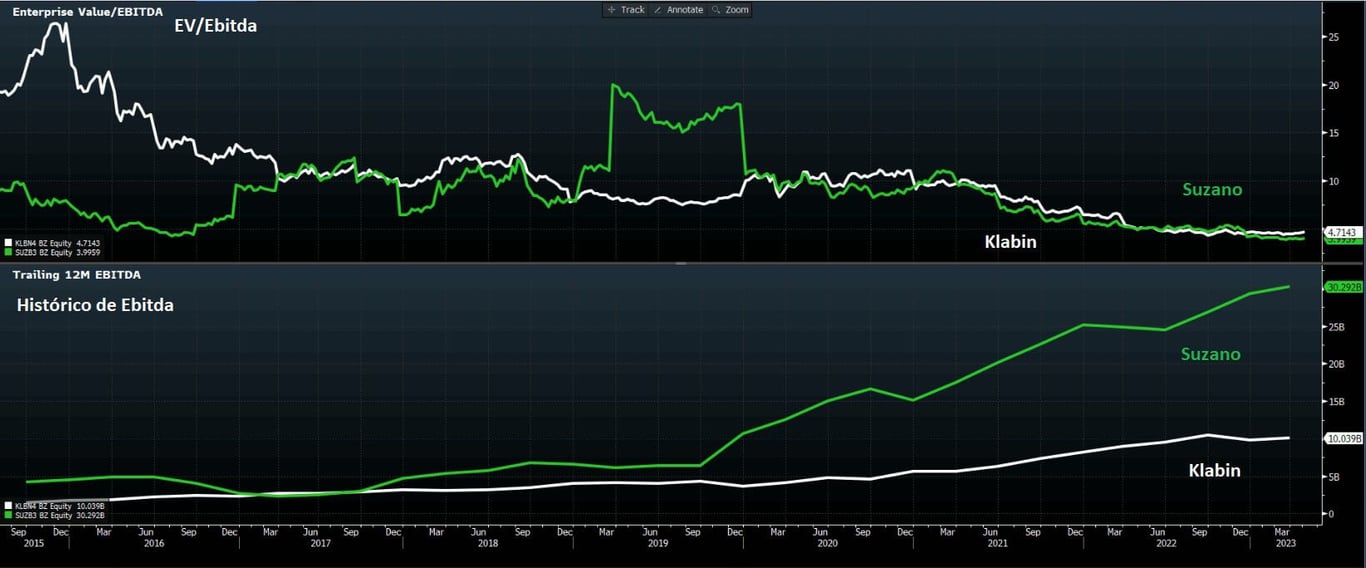

Dos players do mercado, Klabin é considerada mais completa pelas atuações distintas (celulose, papéis e embalagens).

O mercado de cartões e papelão ondulado, por exemplo, é o segmento que atua mais via contratos, trazendo estabilidade ao negócio de Klabin.

Suzano (SUZB3) negocia ao redor de 4x Ebitda, Klabin um pouco acima a 5x Ebitda, ambas beneficiadas pelos bons resultados com a commodity em alta.

Mas os planos de aumento de produção de Klabin trazem melhor visibilidade de resultados no futuro.

Se, para Klabin, cerca de US$ 10 de oscilação do preço da celulose pode impactar algo próximo de US$ 16 milhões no Ebitda, para Suzano, que é bastante concentrada no setor de celulose, fibra curta, os resultados podem ser muito mais amplificados negativamente com as quedas nos preços.

Klabin vai pagar dividendos

Se você possui papéis da Klabin (KLBN4), é bom ficar atento: a companhia aprovou o pagamento de R$ 389 milhões em dividendos. O valor corresponde a R$ 0,0705 por ação e R$ 0,3527 por unit.

O pagamento dos proventos será realizado no dia 16 de maio deste ano com base na posição acionária de 5 de maio de 2023. Os papéis serão negociados ex-dividendos a partir do dia 8 de maio.

Conclusão

No setor, gostamos bastante de Klabin, mas ainda seguimos de fora para entender os próximos passos diante de um aumento médio composto de apenas 7,5% na capacidade de produção no segmento de papel cartão, e a maior dependência e crescimento expressivo ainda advindo dos 50% do Ebitda da celulose.