KNUQ11: vale a pena investir na 4ª emissão do fundo da Kinea?

Conheça os detalhes da nova emissão do fundo imobiliário KNUQ11 da Kinea, com foco em CRIs indexados ao CDI e expectativa de rendimento superior a 16,5% a.a

O Kinea Unique (KNUQ11) aprovou a realização de sua 4ª emissão de cotas, visando a captação de até R$ 500 milhões, podendo ser elevada em até 25% caso haja procura para tal. A emissão ocorrerá com cotas inicialmente precificadas a R$ 101,26, acrescidos de uma taxa de distribuição de 1,80%.

O que é o fundo KNUQ11?

O KNUQ11 é o FII high yield da Kinea, que investe em Certificados de Recebíveis Imobiliários (CRIs) com indexação ao CDI. A proposta é de ter ativos um pouco mais “apimentados”, com maiores taxas, porém, sem correr riscos demasiadamente elevados.

Cabe mencionar que o fundo ainda é recente, tendo iniciado as atividades na Bolsa em fevereiro de 2023. A taxa de administração e gestão é de 1,40%a.a.

Atualmente, a carteira do fundo conta com uma remuneração média de aquisição de CDI + 5,02% a.a, o que se reflete em uma rentabilidade mensal de 126,6% do CDI líquido de IR — nada mal para o momento, em que temos uma Selic em 15% a.a!

O diferencial do KNUQ11 em relação a outros FIIs high yield é que ele não segue o modelo tradicional desse tipo de FII — ou seja, não investe em operações mais arriscadas, como, por exemplo, multi-propriedades. O principal foco é o desenvolvimento residencial vertical.

Detalhes da 4ª emissão do KNUQ11

A seguir listamos os detalhes da 4ª emissão da cota do fundo:

- Volume: R$ 499.999.906,58 (com possibilidade de acréscimo de 25%, por meio de lote adicional);

- Período de preferência: 24/07/2025 a 05/08/2025;

- Liquidação: 26/08/2025;

- Preço da cota será de R$ 101,26, acrescido de uma taxa de 1,80%, o que leva ao valor total de subscrição de R$ 103,08

Vantagens de investir na nova emissão do KNUQ11

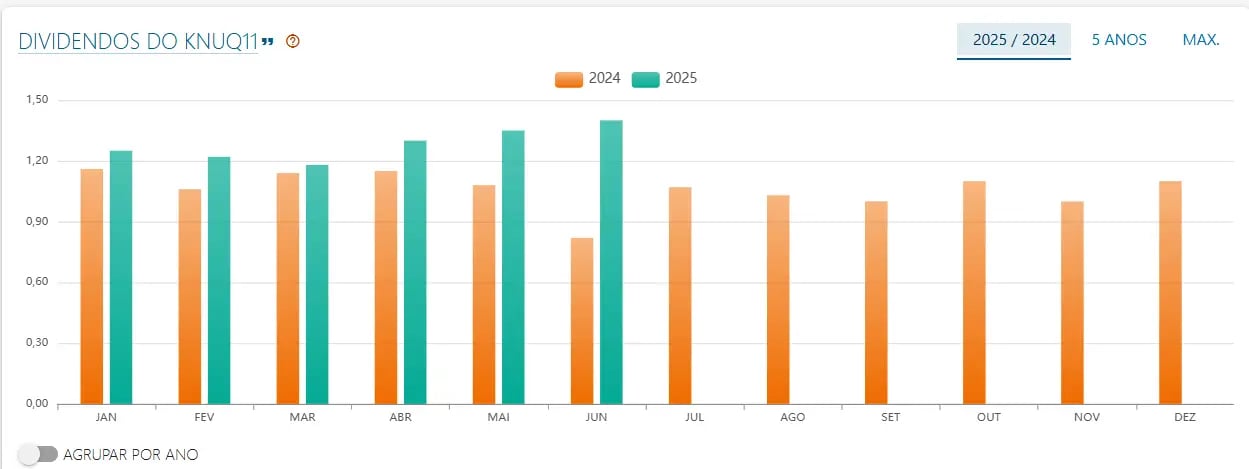

A principal vantagem de investir na nova emissão do KNUQ11 é o preço com desconto da emissão: o valor do mercado está com ágio de 3% frente ao valor patrimonial. Isso porque o fundo é indexado ao CDI e, com a taxa Selic a 15% a.a, os rendimentos estão bastante elevados, tendo sido, substancialmente, maiores do que os rendimentos distribuídos no ano passado, conforme pode ser visto na figura abaixo.

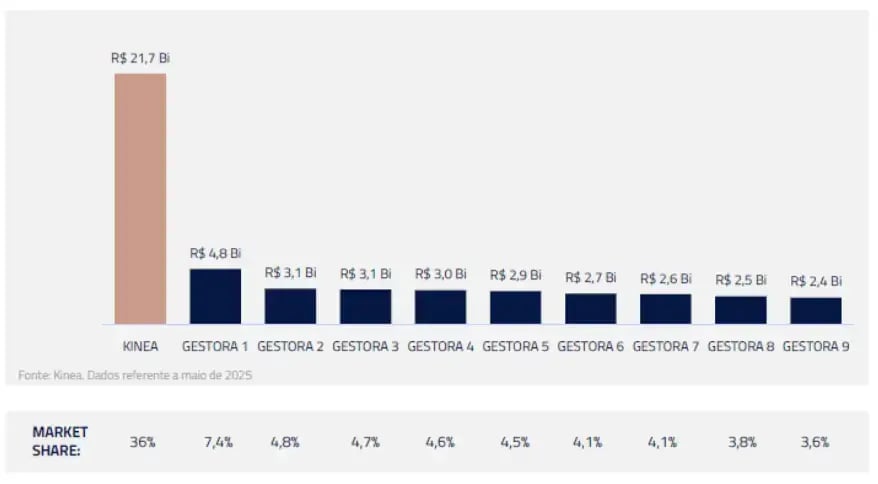

Além disso, a Kinea é líder isolada no mercado de fundos de CRIs, em termos de patrimônio administrado, além de ser conhecida pela qualidade de sua gestão. Abaixo, a figura mostra que o market share da Kinea nos FIIs de crédito chega a 36% do mercado.

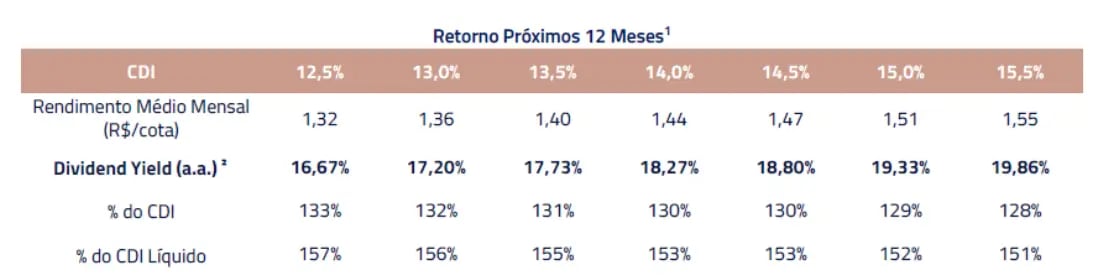

Outro ponto que salta aos olhos é a expectativa de DY do fundo pós-emissão: 19,33% a.a para a taxa de juros atual de 15% a.a — um retorno bastante expressivo.

A figura abaixo, retirada do prospecto de emissão, traz o DY do fundo de acordo com a Selic em diversos cenários.

O cenário atual é bastante benéfico para fundos indexados ao CDI, e uma gestora consagrada, como a Kinea, tende a ter sucesso na captação destes recursos.

Carteira do fundo após a emissão (pipeline)

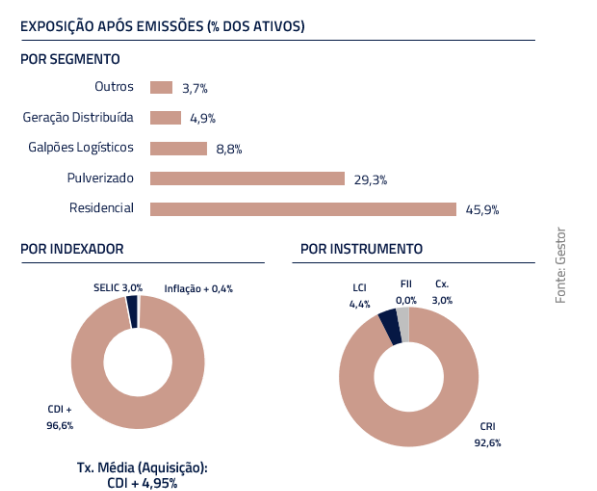

Após a emissão, o fundo terá uma forte exposição ao setor residencial (45,9%) e pulverizado (29,3%), com operações indexadas ao CDI+ (96,6%). A figura abaixo mostra a exposição do fundo e a diversificação após a emissão.

Principais riscos do KNUQ11

Os principais riscos do fundo são o risco de crédito (ativos estão sujeitos ao inadimplemento dos devedores), risco de alterações em legislações tributárias, o que pode levar a tributação da classe, risco sistêmico e do setor imobiliário (preço dos imóveis e dos ativos financeiros podem ser afetados por condições econômicas e por fatores diversos), risco regulatório, risco jurídico, risco de liquidez e risco de mercado (cotas negociadas em Bolsa sofrem alteração de preços diariamente).

KNUQ11: vale a pena investir na 4ª emissão do fundo da Kinea?

Embora o fundo não esteja na nossa carteira recomendada, entendo que a proposta do KNUQ11 é bastante aderente ao momento de mercado que vivemos, com altas taxas de juros e incertezas quanto à recuperação econômica. O cenário de juros altos deve impactar positivamente a rentabilidade do fundo, sendo uma tese interessante, de uma gestora já consagrada no mercado.

Além disso, o preço da emissão será abaixo do valor de mercado (o fundo se encontra com um ágio de 3% enquanto escrevo este artigo), o que torna a emissão mais atraente. Por este motivo, vejo a emissão como uma boa oportunidade de investimento no fundo.

Se quiser conhecer outras oportunidades com potencial atrativo no cenário atual, acesse a carteira recomendada da Nord FIIs e veja os fundos selecionados pelos nossos especialistas.