Kepler Weber (KEPL3) pode deixar a B3: entenda os impactos

Com proposta bilionária da GPT, Kepler Weber avalia deixar a B3. Entenda o cenário e o que isso representa para o agro e os investidores

A Kepler Weber (KEPL3) confirmou que está negociando com a americana Grain & Protein Technologies (GPT) uma possível fusão ou combinação de negócios. Esse movimento abre caminho para uma eventual OPA.

Um cenário preocupante para a Bolsa brasileira

Enquanto o Ibovespa atinge novas máximas, acumulando alta de mais de +30% no ano e superando os 155 mil pontos, a Bolsa brasileira vive um paradoxo preocupante.

O número de empresas de capital aberto continua encolhendo pelo quarto ano consecutivo, os volumes negociados seguem em níveis historicamente baixos e a participação dos investidores pessoa física está no menor patamar desde 2019.

O cenário é hostil diante do ambiente de juros elevados e das incertezas macroeconômicas, tanto no Brasil quanto no exterior.

E, nesse contexto, a Kepler Weber (KEPL3) pode estar prestes a sair da B3.

O papel da Kepler Weber no agro nacional

Líder em armazenamento e soluções de pós-colheita na América Latina, a Kepler foi fundada em 1925, no Rio Grande do Sul, e atualmente detém cerca de 30% do market share em armazenagem.

Atuando no setor que mais cresceu nas últimas décadas e que vem sustentando o PIB brasileiro nos últimos anos, a companhia se consolidou como referência na produção de silos para agricultores, agroindústrias, portos e terminais ferroviários.

Contudo, como uma boa brasileira, a Kepler também enfrentou momentos de sofrimento.

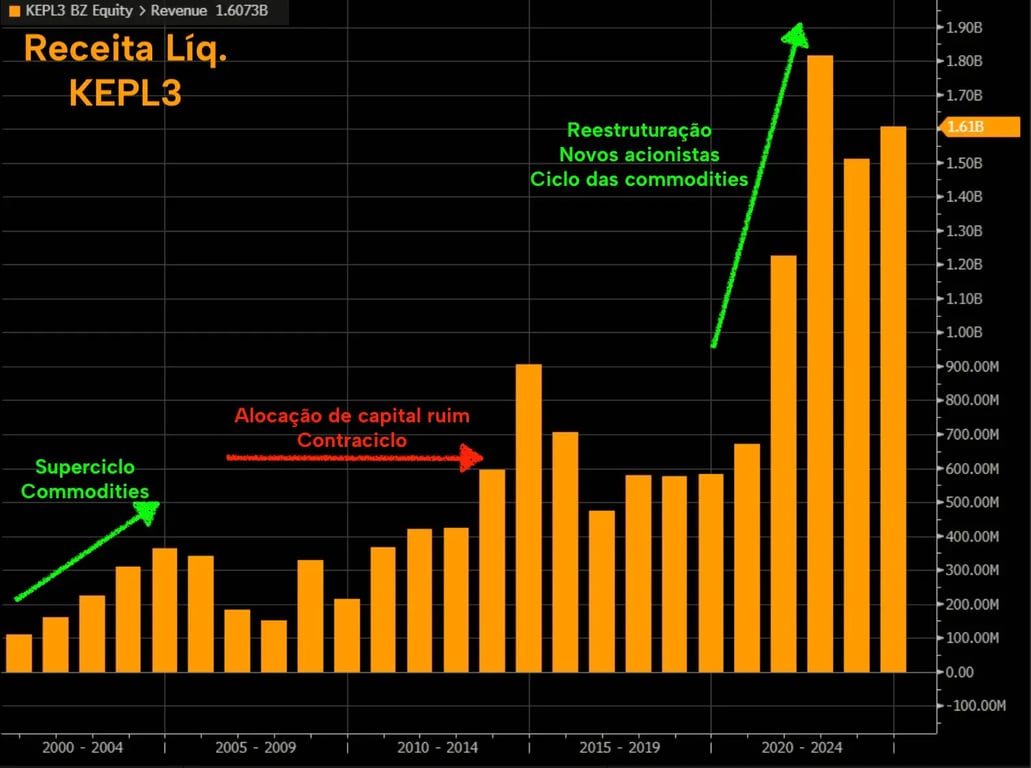

Após aproveitar o ciclo favorável de commodities no início dos anos 2000, com o apoio do BNDES, então um dos controladores, o objetivo era tornar-se uma “campeã nacional”

Um passo maior do que a perna

Em 2004, em linha com essa estratégia, foi inaugurada sua planta no Mato Grosso (MT). Mas o passo foi maior que a perna: a expansão da capacidade produtiva não era necessária e, para piorar, o ciclo das commodities se inverteu.

O cenário estava dado: o contraciclo e os investimentos desnecessários colocaram a Kepler em uma situação bastante delicada.

A virada após um período turbulento

Em meio ao momento crítico, a Kepler passou por uma reestruturação, com a entrada de novos controladores e uma gestão mais eficiente.

Esse movimento foi essencial para sua recuperação e, mais tarde, para surfar o novo superciclo de commodities pós-pandemia. Os resultados foram expressivos: recordes de lucratividade e rentabilidade.

Em outubro de 2021, observando esses avanços, entramos em Kepler para capturar o ciclo positivo da empresa e do setor.

Mais do que isso: esses fatores, combinados com um portfólio mais diversificado e maior eficiência, contribuíram para que a companhia mantivesse resultados e margens saudáveis, mesmo em um ciclo recente desfavorável do agro brasileiro.

Fusão entre Kepler Weber e Grain & Protein Technologies

Os fundamentos sólidos, a liderança no mercado de armazenagem e a alta qualidade dos produtos chamaram a atenção dos americanos.

Em 4 de novembro, a Kepler comunicou ter recebido uma proposta de combinação de negócios com a Grain & Protein Technologies (GPT).

A GPT é o maior grupo de armazenagem dos EUA e, no Brasil, controla a GSI — uma das principais concorrentes da Kepler, com cerca de 10% do market share.

Sem dar maiores detalhes, a Kepler concedeu à GPT exclusividade para avaliação e negociação da proposta.

Esse “namoro” entre Kepler e GSI é antigo. Em 2017, a AGCO, dona das marcas Massey Ferguson e Valtra, chegou a fechar um acordo com o Banco do Brasil e a Previ — então controladores — para adquirir a totalidade da Kepler. O negócio, porém, não avançou.

Curiosamente, em 2024, foi a própria Kepler que cogitou adquirir a GSI. A transação não se concretizou, e a GSI acabou sendo comprada pela GPT, controlada pelo fundo de private equity AIP (American Industrial Partners).

A proposta da Grain & Protein Technologies

Após avaliar a compra da GSI, sua principal concorrente no Brasil, a Kepler acabou virando alvo de quem já havia sido seu “target” no passado.

Antes da abertura do mercado, na última segunda-feira, dia 10 de novembro, a companhia divulgou um novo fato relevante, com o preço proposto pela GPT para a combinação dos negócios: R$ 11 por ação.

Com base nessa proposta, a GPT está pagando R$ 1,976 bilhão pela Kepler — um prêmio de cerca de 10,6% sobre seu valor de mercado atual (R$ 1,788 bilhão).

Em termos de múltiplos, a oferta equivale a 14x lucros e 8,4x Ebitda, acima dos múltiplos atuais que a Kepler negocia atualmente (12,6x lucro e 7,6x Ebitda).

Como comparação, a GPT foi vendida pela AGCO ao fundo AIP, em 2024, por 8,3x Ebitda. Ou seja, apesar de entendermos que a GPT está pagando barato pela Kepler, os valores propostos fazem sentido.

KEPL3: possíveis cenários com ou sem a venda

Quatro anos após nossa entrada em KEPL3, podemos estar próximos de uma despedida.

É importante ressaltar que o negócio ainda não está fechado: as avaliações e negociações seguem em andamento.

Caso a transação se concretize, a Bolsa brasileira e os investidores perderão mais uma excelente empresa, de um setor no qual somos referência mundial.

Por ora, mantemos nossa posição em KEPL3. Se a proposta avançar, vamos avaliar os valores propostos.

Caso contrário, seguimos comprados em uma das melhores empresas do agronegócio brasileiro.