Lucro do Itaú sobe +16% no 1T24 e atinge R$ 9,771 bilhões

Itaú deu um show no primeiro trimestre de 2024, com uma rentabilidade (ROE) de 21,9% (+1,2 p.p.), superando a dos concorrentes privados

O Itaú (ITUB3) deu um show no primeiro trimestre de 2024, com uma rentabilidade (ROE) de 21,9% (+1,2 p.p.), superando a dos concorrentes privados.

Continue a leitura e descubra se está na hora de comprar a ação.

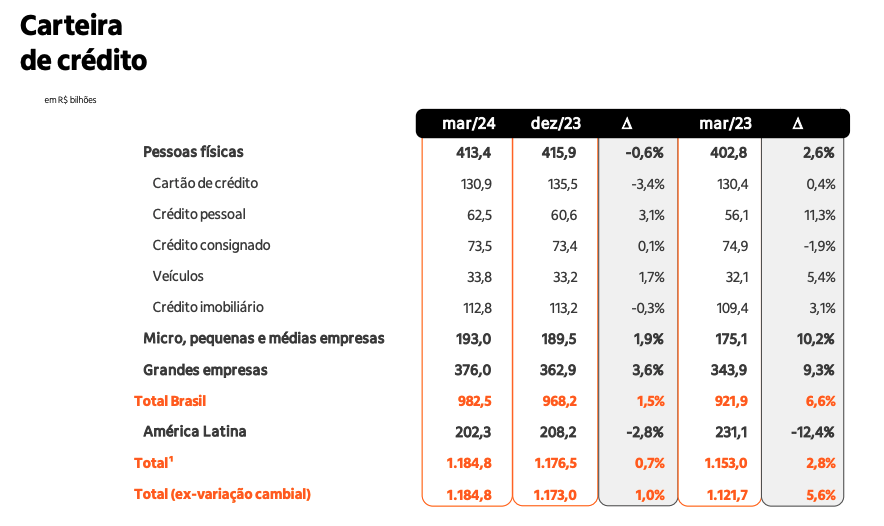

Carteira de crédito

A carteira de crédito total do Itaú atingiu R$ 1,18 trilhão no 1T24, crescimento de +3% (vs. 1T23). No Brasil, a carteira de pessoas físicas subiu +3%, com destaque para crédito pessoal (+11%), enquanto a carteira de empresas cresceu os mesmos +3%, com destaque para crédito rural (+39%). Na América Latina, a carteira caiu -14% (Argentina ainda fazia parte no 1T23).

Resultado crescendo consistentemente

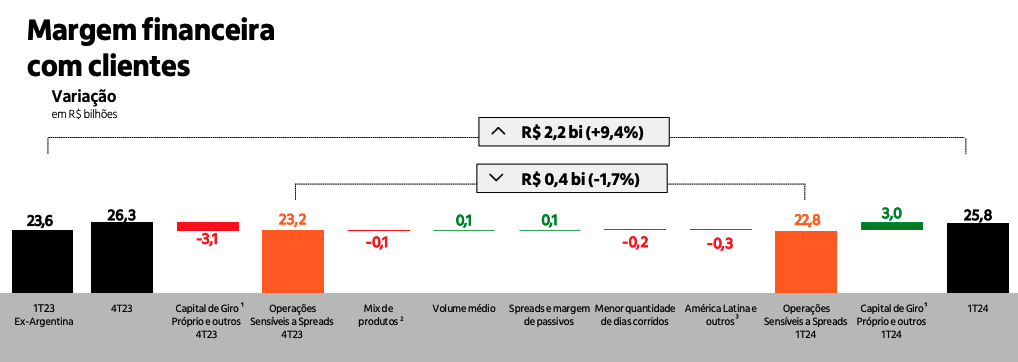

O banco entregou uma margem financeira (clientes + mercado) de R$ 26,88 bilhões, alta de +9% na comparação anual, que é explicada pelo maior volume de crédito e de margem com passivos, além de melhores spreads (diferença entre os juros recebidos e pagos). No período, a taxa média da margem financeira com clientes ficou em 8,9% (+0,2 p.p.).

As receitas de prestação de serviços atingiram R$ 10,85 bilhões, crescimento de +6%, com maiores ganhos com cartões (+5%), administração de fundos (+5%) e consultoria e corretagem (+71%). Já a receita de seguros foi de R$ 2,23 bilhões (+10%). Assim, o produto bancário (margem financeira + receita de serviços e seguros) totalizou R$ 40,35 bilhões (+8%).

O NPL > 90 (índice de inadimplência acima de 90 dias) caiu para 2,7%, menor valor dos últimos 2 anos e que contribuiu para que suas provisões subissem apenas +1%, para R$ 9,13 bilhões. Com isso, o índice de cobertura (provisão total/saldo das operações vencidas há mais de 90 dias) encerrou o trimestre em 221% (+5 p.p.), ainda em patamares confortáveis.

Já as despesas não decorrentes de juros ficaram em R$ 14,39 bilhões, alta de +4%, em especial pelo aumento de +10% nas despesas de pessoal, com reajuste de salários e maior participação nos resultados. Ainda assim, o índice de eficiência (despesas não decorrentes de juros/produto bancário) caiu para 38,3% (-1,2 p.p.), seu menor patamar histórico.

A combinação de mais um aumento de seu produto bancário e uma expansão moderada de seu custo de crédito (provisões, basicamente) e despesas resultou em um crescimento de +16% em seu lucro líquido, que atingiu R$ 9,77 bilhões (mais um recorde), e contribuiu para que seu ROE (retorno sobre patrimônio líquido) alcançasse 21,9% (+1,2 p.p.).

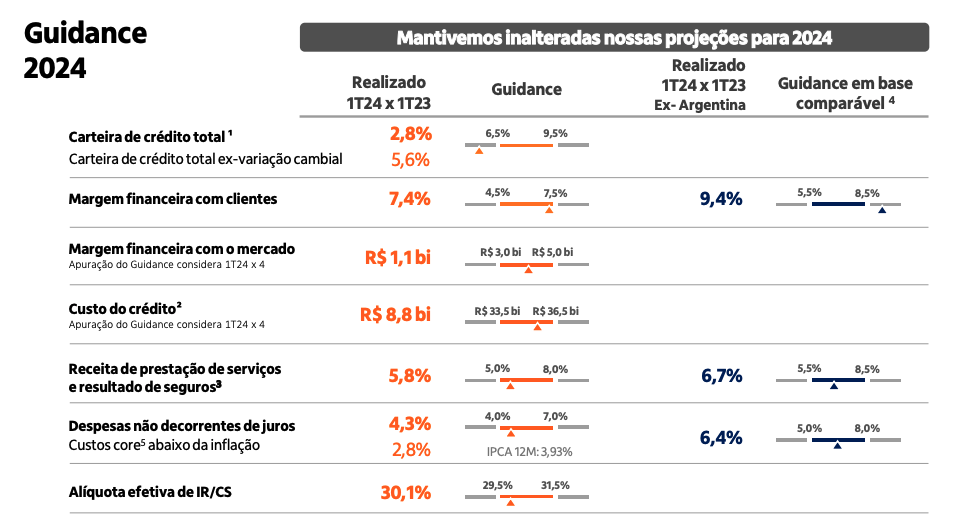

Em linha com as projeções

O Itaú fechou mais um trimestre entregando números sólidos para seus acionistas. Com o resultado apresentado, o banco manteve suas projeções para 2024 inalteradas. Até aqui, com exceção do crescimento da carteira de crédito, todos os outros indicadores estão em linha com as estimativas – destaque para a alta da margem financeira e o controle de custos e despesas.

Com o pagamento de R$ 11 bilhões em dividendos no último trimestre, seu índice de Basileia (patrimônio/ativos ponderados por seus riscos) recuou para 16,4% (-0,6 p.p. vs. 4T23), entre outras quedas em seus índices de capital. Mesmo assim, os índices estão mais altos na comparação anual e em níveis controlados, mostrando sua sólida posição de capital e liquidez.

Ações Itaú (ITBU3): vale a pena investir?

Enxergamos que o Itaú tem plena capacidade de manter pagamentos de dividendos na mesma ordem atual daqui para frente. Com um dividend yield de 9,2% e negociando a 9x lucros (crescendo +12% ao ano), ITUB3 é uma excelente oportunidade de compra!