VGBL vale a pena ainda com cobrança de IOF?

Nova alíquota de 5% de IOF incide sobre aportes mensais acima de R$ 50 mil, alterando a tributação dos planos VGBL e impactando a previdência privada

No Brasil, a estabilidade regulatória é quase um luxo. Recentemente, mais uma vez, o governo surpreendeu o mercado ao editar um novo decreto que alterou de forma expressiva a cobrança de IOF — e um dos “alvos da vez” foi a previdência privada, mais especificamente os planos do tipo VGBL.

IOF sobre aportes em planos VGBL

A partir de agora, aportes mensais acima de R$ 50 mil em VGBL passam a sofrer a incidência de IOF de 5%. Isso mesmo: 5% direto sobre o valor investido, logo na entrada. E o mais preocupante? Essa mudança foi feita por meio de decreto presidencial, ou seja, sem necessidade de aprovação do Congresso, sem consulta ao setor e sem aviso ao investidor.

Uma canetada que pegou em cheio a indústria de previdência privada e todo o mercado de planejamento patrimonial.

A medida caiu como uma bomba entre seguradoras, gestores e consultores. Afinal, o VGBL é historicamente um dos principais veículos utilizados para planejamento de longo prazo, sucessão patrimonial e diferimento fiscal. Seu uso é amplamente defendido por especialistas — inclusive aqui na Nord Wealth — justamente por seus benefícios únicos dentro do sistema financeiro.

Mas com esse novo custo adicional, será que o VGBL ainda vale a pena?

É isso que vamos analisar a seguir, com base em simulações reais que comparam o desempenho de aportes em fundos previdenciários com os fundos tradicionais — tanto no cenário com IOF quanto em estratégias que buscam evitar essa tributação adicional.

Tributação no VGBL: escolha entre tabela regressiva ou progressiva?

Além do IOF, o VGBL tem uma tributação específica no Imposto de Renda (IR), que o investidor escolhe no momento da contratação. Essa escolha é importante porque define quanto será pago de IR no resgate ou no recebimento da renda.

Existem duas opções:

- tabela regressiva: criada para incentivar o investimento a longo prazo. Quanto mais tempo o dinheiro fica aplicado, menor a alíquota de IR;

- tabela progressiva: funciona como o IR de salários, com faixas de alíquotas conforme a renda, sem desconto pelo tempo de aplicação.

Confira abaixo as alíquotas para cada regime:

Tabela regressiva

| Tempo de aplicação | Alíquota de IR no resgate |

| Até 2 anos | 35% |

| De 2 até 4 anos | 30% |

| De 4 até 6 anos | 25% |

| De 6 até 8 anos | 20% |

| De 8 até 10 anos | 15% |

| Acima de 10 anos | 10% |

Tabela progressiva

| Faixa de renda anual (R$) | Alíquota de IR |

| Até 22.847,76 | Isento |

| De 22.847,77 até 33.919,80 | 7,5% |

| De 33.919,81 até 45.012,60 | 15% |

| De 45.012,61 até 55.976,16 | 22,5% |

| Acima de 55.976,16 | 27,5% |

A escolha entre a tabela regressiva e a progressiva depende do seu perfil e do seu planejamento financeiro.

Se você pretende manter o investimento por um longo prazo (mais de 10 anos), a tabela regressiva costuma ser mais vantajosa, pois a alíquota de IR pode cair para 10%. Já quem tem rendimentos variáveis ou espera resgatar em prazos mais curtos pode preferir a tabela progressiva, especialmente se a renda anual ficar abaixo das faixas de tributação mais altas, aproveitando isenção ou alíquotas menores.

É importante avaliar seu horizonte de investimento, a expectativa de rendimentos e a forma como pretende resgatar os recursos.

Como o IOF e o Imposto de Renda se combinam no VGBL?

É importante entender que o IOF de 5% é um imposto cobrado imediatamente sobre o aporte, ou seja, descontado na entrada do valor aplicado quando ultrapassa R$ 50 mil em um único mês.

Já o Imposto de Renda — parte essencial da tributação no VGBL — incide no momento do resgate, calculado sobre o rendimento acumulado. O investidor pode optar entre a tabela regressiva ou progressiva, conforme o perfil e o prazo do investimento.

Na prática, isso significa que o investidor paga dois impostos em momentos diferentes:

- IOF (5%) sobre o valor aportado, se ultrapassar R$ 50 mil no mês — reduz o capital investido imediatamente.

- IR sobre os rendimentos, com alíquota variável conforme o tempo de aplicação ou faixa de renda, cobrado no saque.

Por exemplo, ao aportar R$ 100 mil em um mês, o investidor paga R$ 5 mil de IOF na entrada, ficando com R$ 95 mil efetivamente investidos. Depois, paga IR sobre os ganhos obtidos quando fizer o resgate.

Essa soma impacta o retorno líquido, especialmente para aportes altos e prazos curtos. Por isso, planejar os aportes pode evitar o IOF e melhorar a eficiência tributária.

VGBL vale a pena ainda com cobrança de IOF?

Sim. Apesar do susto, o VGBL continua sendo uma das ferramentas mais eficientes para quem busca construir patrimônio de longo prazo com inteligência fiscal e sucessória.

O produto tem uma série de vantagens únicas: não sofre come-cotas, pode ser tributado a apenas 10% no regime regressivo e, como tem natureza de seguro, é isento de inventário e ITCMD em muitas jurisdições, facilitando o processo de sucessão.

Tem como evitar o IOF no VGBL?

Para responder a essa pergunta, fizemos duas análises práticas comparando um fundo VGBL com um fundo de investimento tradicional, assumindo um retorno moderado de 1% ao mês (cerca de 12,7% ao ano).

A ideia foi colocar na ponta do lápis o impacto da nova regra — e como escapar dela.

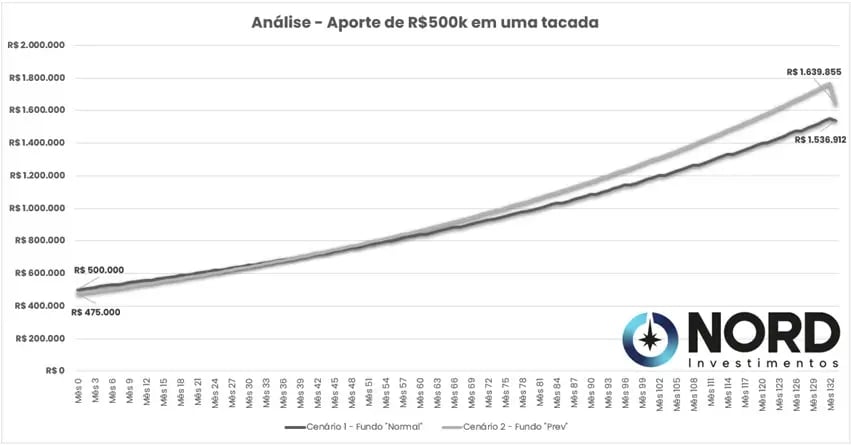

Análise 1 – Aporte direto de R$ 500 mil

Neste cenário, o investidor realiza um único aporte de R$ 500 mil no VGBL. Com a nova regra, R$ 25 mil vão direto para o IOF. Ainda assim, ao longo de 11 anos, o fundo VGBL acumula R$ 1.639.855, enquanto o fundo tradicional chega a R$ 1.526.912.

Em resumo, mesmo com o IOF, o VGBL ainda entrega quase R$ 113 mil a mais — graças à vantagem tributária no longo prazo.

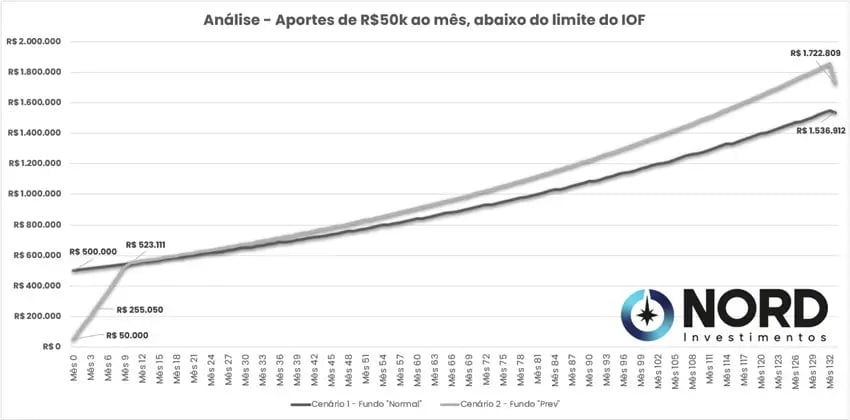

Análise 2 – Aportes escalonados de R$ 50 mil ao mês

Aqui, o mesmo total de R$ 500 mil é aportado em parcelas mensais de R$ 50 mil, escapando do IOF. Os valores que aguardam alocação são investidos temporariamente em outros produtos e redirecionados posteriormente ao VGBL. Resultado? O fundo previdenciário chega a R$ 1.722.809 — quase R$ 200 mil acima do fundo tradicional, mesmo com uma estratégia simples de escalonamento.

A conclusão é clara: mesmo com o novo IOF, o VGBL continua sendo um excelente veículo para investidores de longo prazo. Mas, como sempre, a forma como se aporta faz toda a diferença. Com um planejamento bem estruturado, é possível contornar a nova regra, preservar os benefícios do produto e ainda aumentar a eficiência da sua estratégia.

Sua previdência ainda é eficiente?

Se tem algo que o investidor brasileiro já aprendeu — às vezes da forma mais dolorosa — é que o jogo pode mudar a qualquer momento. A majoração do IOF sobre aportes em VGBL é só mais um capítulo da imprevisibilidade fiscal e regulatória do país.

Sem aviso, sem transição, sem debate. Para quem não está atento, isso pode significar perda de eficiência, aumento de custo e uma estratégia inteira comprometida da noite para o dia.

É justamente nesse cenário que a atuação da Nord Wealth se torna essencial. Em um país onde as regras do jogo mudam com frequência e sem aviso-prévio, ter ao lado um parceiro que antecipa riscos, ajusta rotas e constrói planejamentos resilientes faz toda a diferença.

Na Nord, avaliamos caso a caso, levando em conta não apenas os produtos disponíveis, mas também seus objetivos de vida, a tributação envolvida e as estratégias mais inteligentes para o seu momento.

Seja otimizando aportes, buscando alternativas mais eficientes ou revisando seu plano previdenciário à luz das novas regras, estamos sempre um passo à frente — para proteger seu patrimônio e fazê-lo render mais.

Se quiser entender como ajustar sua previdência à nova realidade e proteger seu planejamento contra surpresas regulatórias, marque já uma conversa conosco aqui!

A hora de agir é agora.

Leia também: PGBL e VGBL: qual a diferença entre eles?