Veja como obter mais de 1,2% ao mês sem investir em ações

Descubra opções seguras com retornos superiores a 1,2% ao mês fora da Bolsa. Veja CDBs, LCAs e FIIs recomendados pela Nord

Em um mundo onde muitos ainda associam rentabilidade elevada ao risco das ações, poucos sabem que é possível conquistar retornos superiores a 1,2% ao mês com alternativas sólidas, previsíveis e, principalmente, fora da Bolsa.

Para quem busca decisões fundamentadas, o momento atual oferece oportunidades relevantes em títulos bancários de renda fixa e fundos imobiliários (FIIs) — duas classes que unem estratégia, liquidez e controle de risco.

Renda fixa com alta rentabilidade e baixo risco

Com as recentes altas da Selic, muitos produtos bancários passaram a oferecer taxas menores. Não é incomum ver LCIs e LCAs que, no início de 2024, pagavam cerca de 92% do CDI em prazos de 1 ano, agora oferecendo em torno de 88%.

Diante desse cenário, temos, em muitos casos, preferido recomendar o Tesouro Selic, que combina liquidez diária com o menor risco da renda fixa.

No entanto, mesmo em um cenário de oportunidades mais escassas, vale seguir atento e criterioso na busca por boas alternativas. Por isso, destacamos dois produtos de renda fixa que ainda se mostram atrativos no contexto atual.

CDB do Banco Daycoval

O primeiro é o CDB do Banco Daycoval, que oferece 105% do CDI com liquidez diária e vencimento de três anos, disponível na plataforma da própria instituição. Essa aplicação proporciona um rendimento bruto estimado de 1,22% ao mês, considerando um CDI de 14,90% a.a.

A oferta se destaca por combinar um vencimento de médio prazo com liquidez diária, remuneração superior a 100% do CDI e um emissor com excelente qualidade de crédito. Ela possui um valor mínimo para aplicação de R$ 1 mil e valor máximo de R$ 1 milhão.

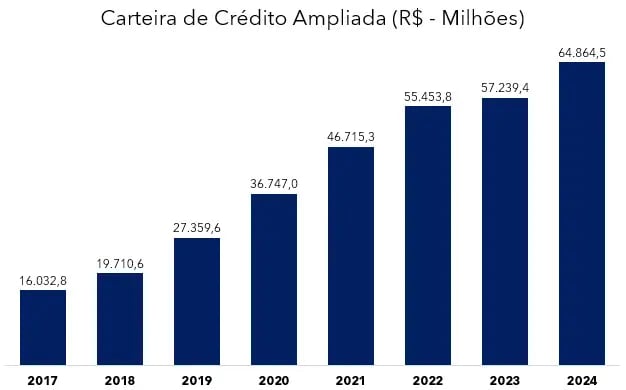

Além da rentabilidade acima da média para esse perfil de produto, o Daycoval exibe fundamentos consistentes, com destaque para o crescimento constante de sua carteira de crédito, focada principalmente em empresas.

Em 2024, registrou um lucro líquido de R$ 1,7 bilhão e costuma apresentar um retorno sobre o patrimônio (ROE) em torno de 20%, um bom patamar. Além disso, o banco mantém indicadores saudáveis de capital e gestão de risco, reforçando sua posição como uma alternativa segura dentro do segmento bancário.

LCA do Banco ABC

Para quem não precisa de liquidez diária, outra alternativa é a LCA do Banco ABC, disponível na própria plataforma da instituição. O título oferece 94% do CDI com vencimento em um ano.

Como a LCA é isenta de Imposto de Renda, o rendimento de 94% do CDI acaba sendo ainda mais interessante: ele equivale a um CDB que pagaria cerca de 113,94% do CDI. Na prática, isso representaria um retorno bruto aproximado de 1,32% ao mês.

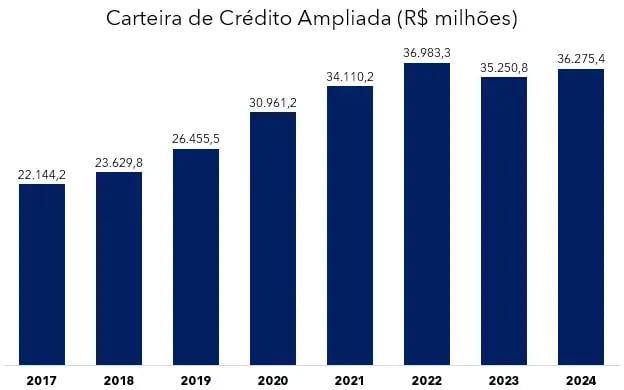

O Banco ABC tem um perfil mais conservador, com uma carteira de crédito bem diversificada entre diferentes setores da economia.

Ao fim de 2024, manteve um Índice de Basileia de 16,5%, o que indica uma boa folga de capital em relação ao mínimo exigido pelo Banco Central. No mesmo ano, registrou lucro líquido de R$ 971 milhões e tem apresentado um retorno sobre o patrimônio (ROE) em torno de 15% de forma consistente, sinalizando uma operação estável.

VGIR11: FII com retorno atrativo e isenção

Além dos títulos bancários, nosso time de fundos imobiliários (FII) destaca o Valora CRI CDI (VGIR11), que investe em certificados de recebíveis imobiliários (CRIs).

O fundo tem distribuição mensal de rendimentos isentos de IR e, nos últimos 12 meses, entregou um dividend yield de 13,69%, equivalente a cerca de 1,27% ao mês bruto.

Seu portfólio é composto por 58 CRIs, com boa diversificação por setor e garantias robustas, como imóveis e cotas de sociedades. O fundo é gerido de forma ativa, com exposição integral ao CDI, o que é vantajoso no cenário atual de juros altos.

Entre os riscos, vale ponderar: o risco de mercado, que pode causar oscilações no valor das cotas; o risco de crédito, ligado à capacidade de pagamento dos devedores dos CRIs; além dos riscos de pré-pagamento e de reinvestimento.

No caso do VGIR11, há um ponto de atenção quanto à sua exposição mais elevada à Helbor (19,9% da carteira). Por outro lado, há expectativas de que haja uma melhor diversificação à medida que o fundo realize novas emissões e distribua os recursos de forma mais pulverizada, como já ocorreu nas captações realizadas em 2024.

A gestora Valora tem histórico de atuação sólida e estrutura muitas das operações internamente, o que aumenta o controle sobre o risco.

Considerações finais

Em um cenário onde tanta coisa parece incerta, saber que é possível conquistar mais de 1,2% ao mês com segurança e previsibilidade pode trazer um alívio — especialmente para quem prefere dormir tranquilo a correr riscos desnecessários.

A verdade é que boas oportunidades existem, mas elas nem sempre gritam. Estão nos detalhes, na análise atenta e nas escolhas feitas com calma e critério. Foi isso que buscamos trazer hoje: alternativas que aliam rentabilidade, solidez e um pouco mais de paz na sua jornada financeira.

Conte com a gente para seguir encontrando caminhos mais seguros e eficientes para o seu patrimônio.