Investimento estrangeiro direto (IED) e efeito Nubank fortalecem movimento de saída da B3

Ibovespa teve o pior volume em 14 meses, mas não vemos motivos para vender suas ações

O volume financeiro médio diário negociado na B3 em setembro foi de R$ 16,1 bilhões por pregão, segundo dados da B3 compilados pelo Valor Data.

Esse foi o menor valor para o mês desde 2019, antes do “boom” de pessoas físicas que ocorreu durante a pandemia.

Abaixo, discorremos sobre algumas razões para a queda no volume negociado de ações no Ibovespa.

Boom de pessoas físicas na Bolsa

A janela de comparação envolveu os últimos quatro anos da bolsa brasileira, os quais foram os anos de maior fluxo de novos CPFs.

Até 2019, o número era praticamente estável na B3 e o boom no mercado de capitais ocorreu nesse mesmo ano, quando dobramos a quantidade de investidores pessoas físicas em relação a 2018 (de 0,7 milhão de CPFs para 1,4 milhão de CPFs), o que, por sua vez, também reduziu o saldo mediano (dado utilizado para evitar as distorções da média) desde então, de R$ 19 mil em 2018 para R$ 14 mil em 2019.

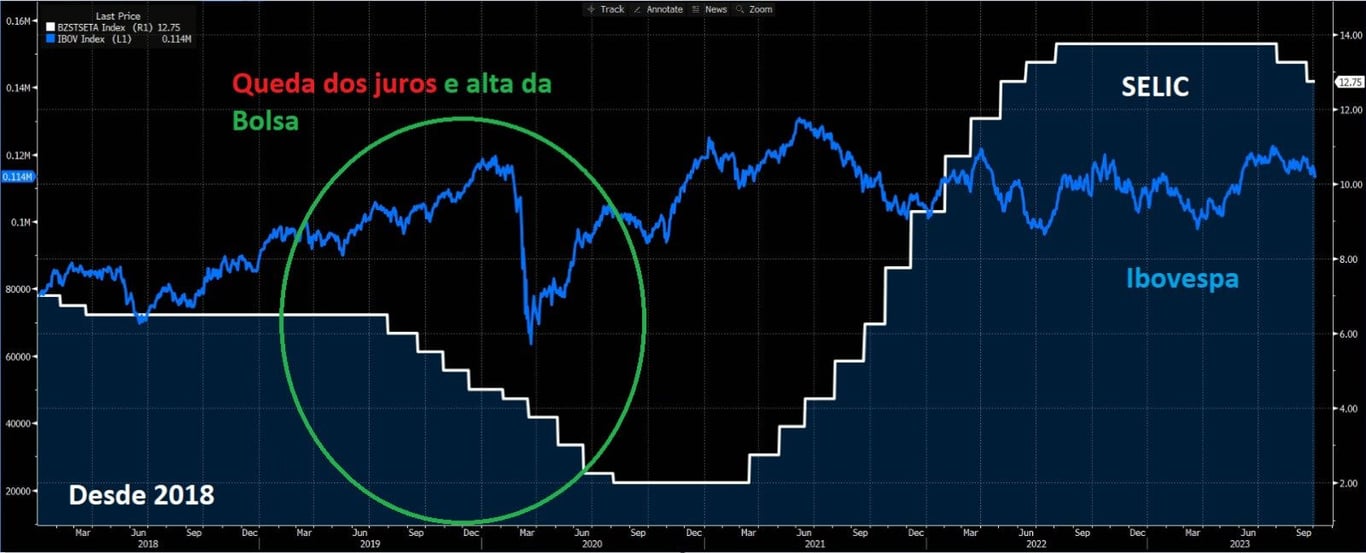

As ações foram os principais investimentos dos recém-chegados, o que era bastante propício com a queda dos juros e a retomada do fluxo para os ativos de risco.

A queda sucessiva dos juros retornou, de forma mais “forçada”, a busca por rentabilidade dos investidores, que veriam seu patrimônio estagnar a juros mais baixos, o que impulsionou um breve rali da bolsa em 2019 e a alta de CPFs cadastrados.

Recorde de IPOs

Além disso, 2019 foi o ano que precedeu a chegada de novas ações da Bolsa, para um novo recorde de ofertas (IPOs) em 2020 e 2021.

Em 2021, 52 empresas fizeram IPOs e estrearam na B3, movimentando R$ 54,9 bilhões neste ano, segundo dados da CVM — superando a marca de 2020 em quantidade e volume de reais.

O “efeito Nubank” (NU)

Outro responsável pelo aumento considerável no número de investidores na B3 foi o efeito Nubank com o “pedacinho” (BDR do Nubank), oferecido aos usuários do banco sem nenhum custo adicional.

A campanha atraiu um número recorde de pequenos investidores pessoa física para o IPO do Nubank, em dezembro de 2021.

Efeito que atualmente se traduz também em fluxo de saída do mercado de ações pelo desconhecimento das quedas atuais e renda fixa ainda bastante atrativa.

Após euforia, IPOs somem da bolsa

Com a retomada dos juros a dois dígitos e pouca visibilidade de quedas mais agressivas, o mercado tem invertido os investimentos, reduzindo exposição em ativos de risco e, por consequência, não há apetite para novas ofertas e o volume de bolsa local ficou bastante impactado.

Soma-se a isso a retirada do investidor estrangeiro da bolsa brasileira.

Nos últimos dois meses, o saldo de investimento estrangeiro na B3 ficou negativo em R$ 12 bilhões.

Entenda a saída dos gringos

Um dos maiores vetores da Bolsa no Brasil, além dos investidores institucionais, são os estrangeiros.

Embora o volume seja muito acima da pessoa física, a lógica de investimento e comportamento é a mesma.

Com os juros no Brasil em tendência de queda (até o momento) e com dados mais fortes de inflação e emprego nos Estados Unidos ainda fortes, o mercado volta a falar em alta dos juros nos EUA, o que eleva o diferencial para o estrangeiro em “tomar” dinheiro em dólar (empréstimo em dólar/alavancagem/retirada em moeda local) para investir no Brasil, para pagar juros em dólar e ficar com os ganhos da diferença de juros.

Reduzindo essa atratividade, é mais interessante para o estrangeiro manter seu capital lá fora, fazendo-o reduzir posições também na bolsa brasileira, que são ativos de riscos altamente correlacionados com a política, fiscal e a visibilidade dos juros futuros.

No curto prazo, até ficar bastante claro uma tendência dos mercados, devemos ver o mesmo movimento.

Em que estão investindo

Em relação às preferências dos investidores brasileiros, as ações perderam a dianteira, dando mais espaço à renda fixa.

De acordo com os últimos dados divulgados pela B3, até o segundo trimestre de 2023 (2S23), o fluxo médio de saldo da pessoa física em bolsa reduziu cerca de -31% em relação ao ano anterior, enquanto o de tesouro direto aumentou +29%, e a captação bancária (CDB, LCI, LCA) aumentou +38%.

Não vemos razão para ser algo diferente disso nas próximas divulgações, mesmo com as quedas recentes nos juros.

A taxa segue bastante elevada a dois dígitos e, com a pouca clareza dos impactos positivos com as possíveis quedas no futuro, podem faltar motivos para o mercado de capitais voltar com força total.

Nossas recomendações

Apesar da turbulência, seguimos otimistas com as nossas empresas retomando o resultado, inclusive pela melhora do resultado financeiro vislumbrado para 2024 e redução do endividamento com a melhoria das operações.

Se o rali realmente acontecer será bastante positivo para o mercado como um todo, mas optamos por utilizar nosso caixa em posições estratégicas (sensíveis aos juros) e também com resultados consistentes, caso a maré siga ruim para o mercado, mantemos aportes nas empresas que serão vencedoras nos próximos 5, 10 anos.

Com ou sem rali, é o melhor momento de preparar a carteira, dado que o mercado está com medo, confuso com relação aos EUA e, com as decisões políticas locais, os juros já começaram a cair, mas ainda não deram o real efeito de fluxo na Bolsa.

Esta é uma excelente oportunidade para aproveitar os múltiplos mais baixos e deixar que os efeitos dos ciclos e dos resultados se encarreguem do resto depois.

A carteira Nord Ações tem por objetivo superar a performance do Ibovespa no longo prazo, na qual indicamos as 11 melhores ações para comprar. Acesse agora e teste sem compromisso por 30 dias.