IDIV vs. IBOV hoje, qual é a melhor opção para investir?

Apesar dos critérios distintos, ambos têm uma concentração considerável de mesmos papéis, como Vale, Petrobras e bancões

Sumário

- O que é IDIV

- O que é IBOV

- IDIV vs. IBOV

- Analisando a performance de IDIV e IBOV

- Vale a pena investir no IDIV em vez do IBOV?

O que é IDIV

O IDIV (Índice de Dividendos) nada mais é do que um índice que representa as empresas na bolsa que mais pagaram proventos (no caso, dividendos e juros sob capital próprio) aos seus acionistas.

O que é IBOV

O IBOV é um índice que representa o desempenho das ações mais negociadas e líquidas do nosso mercado.

IDIV vs. IBOV

Basicamente, são índices diferentes com composições diferentes e objetivos diferentes.

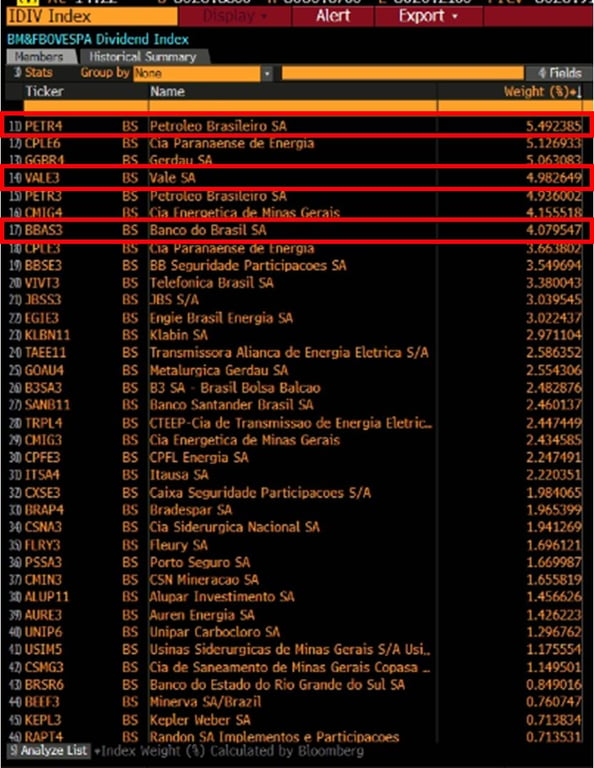

Em linhas gerais, apesar dos critérios distintos entre eles, ambos têm uma concentração considerável entre os mesmos papéis, tais como Vale, Petrobras e bancões (empresas de múltiplos baixos e elevada rentabilidade).

Nas ilustrações abaixo, conseguimos ver a composição de cada um deles (a alocação está em ordem decrescente).

Mas o que será que vale mais a pena? Investir no IBOV ou no IDIV?

Analisando a performance de IDIV e IBOV

Para chegar a esse ponto, vamos analisar a performance considerando diferentes períodos (1 ano, 5 anos e 10 anos).

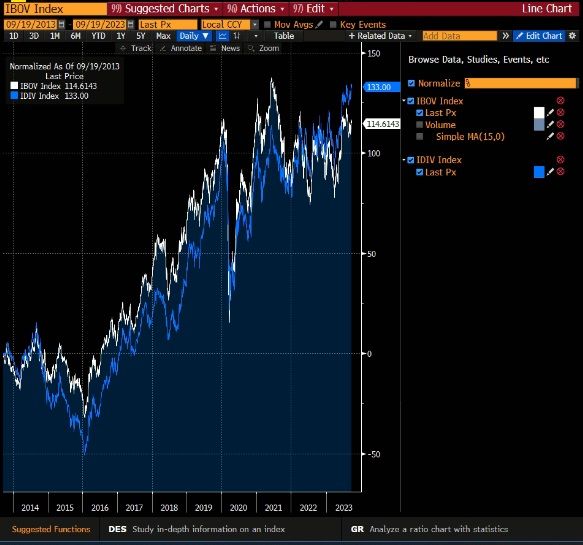

Fica bem claro que o IDIV (linha em azul), nas 3 janelas temporais que observamos, “bate” o IBOV (linha em branco).

Com a cabeça de longo prazo, vamos tentar entender, principalmente, o que aconteceu analisando as janelas mais longas que puxamos. Afinal, quando olhamos para esse prazo mais extenso, conseguimos ver o comportamento dos índices envolvendo momentos de crise que não foram nada fáceis para o mercado (com forte retração de PIB), tais como alguns anos durante o mandato do governo Dilma e a pandemia da Covid-19.

Verificando a atribuição de performance por setor, considerando os últimos 10 anos, a performance relativamente superior do IDIV em relação ao IBOV é explicada, principalmente, pela maior composição no setor de Utilities (que performou melhor), bem como pela menor alocação no setor de consumo (varejo), que teve uma performance pior.

Agora, entrando na atribuição de performance por setor considerando os últimos 5 anos, a performance superior do IDIV em relação ao IBOV é explicada, em maior parte, também pela maior alocação no setor de Utilities, por uma diferença de composição no setor financeiro, assim como no prazo de 10 anos, por uma menor alocação em consumo.

Como consideração muito importante, veja que, em momentos mais adversos de mercado, é esperado que setores mais consolidados e com fluxo de caixa mais estável e previsível (como as empresas pertencentes ao segmento de Utilities, que envolvem elétricas, saneamento…) acabem sofrendo menos e, como vimos, existe uma maior participação de Utilities no IDIV.

Como comportamento esperado, o raciocínio inverso em relação ao que escrevemos também é válido.

Vale a pena investir no IDIV em vez do IBOV?

Pensando em maior proteção e defesa, prefira ter exposição no IDIV em relação ao IBOV. Ele mostra ganhos de longo prazo em relação ao IBOV e apresenta característica mais resiliente na sua composição, como também menos volátil ao longo do tempo, considerando, em especial, momentos mais turbulentos de mercado.

Além disso, na outra ponta, entendo que o índice também apresenta boas empresas, com elevado ROE, múltiplos baixos e que também acabam se valorizando nas altas do mercado.

Isso faz do IDIV um índice perfeito? É claro que não.

O IDIV tem, na sua composição, os maiores distribuidores de proventos dos últimos meses, mas ele não leva em consideração fatores muito importantes quando analisamos a ação de uma determinada empresa, como a sua saúde financeira e a capacidade de crescimento de resultados no futuro.

Isso sem considerar a alta diversificação/pulverização que você tem ao investir nesse índice. Para quem só busca alguma exposição pode fazer mais sentido, mas para quem mira as melhores empresas pagadoras de dividendos para o longo prazo, a melhor estratégia é seguir com uma gestão ativa da sua carteira.

Gostou deste conteúdo e quer saber mais sobre empresas pagadoras de dividendos? Acesse a nossa carteira recomendada.