Renda Fixa: o que é, como funciona e quais são os melhores

Entenda o que é renda fixa, como funciona esse tipo de investimento, quais são suas opções, vantagens e como escolher a melhor para seu perfil

A renda fixa é um tipo de investimento conhecido por oferecer mais segurança e previsibilidade. Ela costuma atrair quem busca proteger o patrimônio e evitar grandes sustos no caminho.

Com a alta da Selic nos últimos anos, esse tipo de aplicação voltou a chamar atenção. Afinal, ela passou a entregar retornos mais atrativos — e com menos riscos do que outros investimentos mais voláteis.

Neste conteúdo, você vai entender de forma simples como funciona a renda fixa, quais são os principais tipos disponíveis no mercado e como escolher o que faz mais sentido para o seu momento

Sumário

- Como funciona um investimento em renda fixa?

- Tipos de investimento em renda fixa

- CDB (Certificado de Depósito Bancário)

- LCI e LCA (Letras de Crédito Imobiliário e do Agronegócio)

- Letras Financeiras

- Debêntures, CRIs e CRAs

- Tesouro Direto

- Títulos públicos federais

- DPGE

- Quais são as vantagens e desvantagens da renda fixa?

- Risco e retorno em renda fixa

- Qual a diferença entre renda fixa e renda variável?

- Como escolher o melhor investimento de renda fixa?

- 1. Conheça seu perfil de investidor

- 2. Defina seus objetivos e prazos

- 3. Avalie a liquidez

- 4. Diversifique mesmo dentro da renda fixa

- Nord Research: conteúdo para investir com mais segurança e retorno

Como funciona um investimento em renda fixa?

Quando você investe em renda fixa, está emprestando dinheiro para um banco, empresa ou até para o governo. Em troca, recebe esse valor de volta com juros — que podem ser fixos ou acompanhar algum índice, como a inflação ou o CDI.

Os tipos mais comuns de rentabilidade são:

- Prefixada: você já sabe quanto vai receber desde o início.

- Pós-fixada: o retorno acompanha um índice, como CDI ou Selic.

- Híbrida: combina uma taxa fixa com a variação da inflação (IPCA).

Além da rentabilidade, é importante prestar atenção a alguns pontos:

- Prazo de vencimento: quando o dinheiro volta para você.

- Liquidez: se é possível resgatar antes do vencimento.

- Tributação: a maioria dos ativos tem Imposto de Renda regressivo e IOF nos primeiros 30 dias.

- Garantia: alguns investimentos são protegidos pelo Fundo Garantidor de Créditos - FGC (até R$ 250 mil por CPF e por instituição).

Tipos de investimento em renda fixa

O mercado oferece várias opções. Confira as mais comuns:

CDB (Certificado de Depósito Bancário)

O CDB é emitido por bancos e pode ter liquidez diária ou prazo fixo. Tem cobertura do FGC e pode render de forma prefixada, pós-fixada ou híbrida.

LCI e LCA (Letras de Crédito Imobiliário e do Agronegócio)

Indicadas para quem busca eficiência fiscal, as LCIs e LCAs são títulos ligados aos setores imobiliário e do agronegócio. A vantagem? Isenção de IR para pessoas físicas e também garantia do FGC.

Letras Financeiras

Voltadas para investidores com horizonte de longo prazo, as Letras financeiras são emitidas por instituições maiores, oferecem prazos mais longos e rendimentos mais altos. Porém, não têm cobertura do FGC.

Debêntures, CRIs e CRAs

São títulos de empresas ou securitizadoras. Têm maior potencial de retorno, mas também mais riscos. Podem ser isentos de IR, como debêntures incentivadas, CRIs e CRAs.

Tesouro Direto

O Tesouro Direto é um programa criado pelo governo federal que permite a investidores pessoa física comprarem títulos públicos federais de forma simples e online. Por meio da plataforma do Tesouro, é possível aplicar valores acessíveis com alta segurança, já que esses títulos são garantidos pelo Tesouro Nacional.

Além de ser um dos investimentos mais seguros do mercado, o Tesouro Direto oferece liquidez diária e é ideal tanto para iniciantes quanto para quem busca uma alternativa estável na carteira.

Títulos públicos federais

Os títulos do Tesouro se dividem em:

- Tesouro Selic: ideal para reserva de emergência, pois tem liquidez diária e pouca oscilação.

- Tesouro IPCA+: protege seu poder de compra no longo prazo, combinando uma taxa fixa com a inflação.

- Tesouro Prefixado: oferece uma taxa fixa desde o momento da compra.

Os títulos Tesouro IPCA+ e Tesouro Prefixado passam pela marcação a mercado, isto é, apresentam oscilações nos preços diariamente e podem apresentar até mesmo rentabilidade negativa caso o investidor venda antecipadamente em um momento de elevação das taxas negociadas. Mas, caso leve o título ao vencimento, o investidor receberá exatamente a remuneração acordada na compra do título.

Cada tipo de título atende a perfis e objetivos diferentes. Por isso, entender seu planejamento financeiro é essencial na hora de escolher.

DPGE

É uma modalidade de investimento voltada para aplicadores com valores mais altos. Criado para ampliar a captação de recursos por bancos de menor porte, o Depósito a Prazo com Garantia Especial tem proteção ampliada do FGC (até R$ 20 milhões). É comum em bancos menores, oferecendo taxas mais atrativas.

Quais são as vantagens e desvantagens da renda fixa?

Investir em renda fixa tem benefícios claros, mas também limitações. Confira a seguir o comparativo.

Vantagens

- Mais segurança, especialmente em títulos públicos.

- Retorno previsível ou mais fácil de estimar.

- Alguns produtos são isentos de IR (LCI e LCA).

- Proteção do FGC em CDBs, LCIs e LCAs.

- Acessível: você pode começar com pouco dinheiro.

Desvantagens

- Retorno limitado em juros baixos: pode ter menor atratividade com Selic baixa.

- Liquidez restrita: alguns investimentos só podem ser resgatados no vencimento.

- Tributação regressiva: quanto menor o prazo, maior o IR.

Risco e retorno em renda fixa

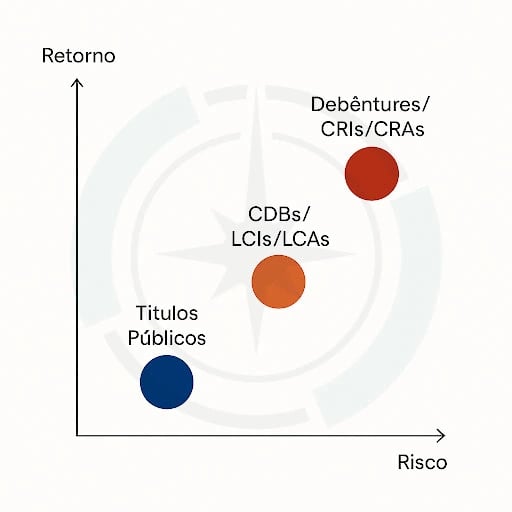

Na renda fixa, uma regra básica ajuda a guiar suas escolhas: quanto maior o risco, maior deve ser o retorno oferecido.

Os títulos públicos, como os do Tesouro Direto, são considerados os mais seguros da renda fixa. Na sequência vêm os investimentos emitidos por bancos e depois os títulos de empresas, que costumam ter mais riscos envolvidos — afinal, além do risco da própria empresa, entram fatores como o setor de atuação e o cenário econômico.

Por isso, sempre vale comparar: se um CDB ou uma debênture estão oferecendo uma taxa maior do que um título público, o retorno extra precisa compensar o risco adicional. E atenção: dentro das categorias de bancos e empresas, existem perfis bem diferentes — alguns mais sólidos, outros mais arriscados.

Para lidar com isso, existe um processo chamado análise de crédito, que ajuda a entender melhor o risco de cada emissor. Se você ainda não se sente confortável em fazer essa análise sozinho, buscar orientação de um especialista pode ser um ótimo caminho.

Qual a diferença entre renda fixa e renda variável?

Renda fixa e renda variável são duas classes de investimentos com características distintas — e entender essas diferenças é essencial para tomar decisões mais conscientes.

A renda fixa oferece maior previsibilidade e segurança. Nela, você já sabe (ou tem uma boa estimativa) de quanto vai receber no vencimento. É o caso de aplicações como Tesouro Direto, CDBs e LCIs, que rendem com base em taxas definidas ou em indicadores como CDI ou IPCA.

Por outro lado, a renda variável não garante retorno. Investimentos como ações, BDRs e fundos imobiliários dependem da oscilação do mercado e podem gerar lucros ou perdas. Aqui, o desempenho está atrelado a fatores econômicos, resultados das empresas, política e até eventos internacionais.

Vale destacar que essas classes não competem entre si — se complementam. Enquanto a renda fixa traz estabilidade e previsibilidade, a variável oferece maior potencial de valorização no longo prazo.

Montar uma carteira que combine as duas categorias é uma estratégia eficaz para equilibrar rendimento e segurança, ajustando o peso de cada uma conforme seus objetivos, prazo e apetite por risco.

Como escolher o melhor investimento de renda fixa?

Para saber qual aplicação faz mais sentido para você, é preciso olhar para três fatores: seu perfil, seus objetivos e o tempo que pretende deixar o dinheiro investido. Veja como pensar sobre isso de forma prática:

1. Conheça seu perfil de investidor

- Conservador: prefere segurança e previsibilidade. Títulos como Tesouro Selic, CDBs de grandes bancos e LCIs/LCAs com liquidez diária são indicados.

- Moderado: aceita algum risco em troca de melhores retornos.

- Arrojado: busca maior rentabilidade e está disposto a correr mais riscos.

2. Defina seus objetivos e prazos

- Curto prazo (até 1 ano): liquidez e segurança são prioridades. Busque investimentos com resgate fácil e baixo risco.

- Médio prazo (1 a 5 anos): você pode abrir mão de liquidez em troca de retorno melhor. CDBs com vencimento e Tesouro Prefixado podem ser boas escolhas a depender do cenário econômico.

- Longo prazo (mais de 5 anos): títulos como Tesouro IPCA+ podem ser interessantes para proteger o poder de compra.

3. Avalie a liquidez

Nem todo investimento de renda fixa permite o resgate a qualquer momento. Antes de aplicar, confira se o ativo tem liquidez diária ou se o valor só poderá ser retirado no vencimento.

4. Diversifique mesmo dentro da renda fixa

Mesmo sendo uma categoria mais estável, a renda fixa oferece diversas opções. Diversificar entre emissores (bancos, empresas e governo) e prazos diferentes ajuda a reduzir riscos e aumentar o potencial de retorno.

Nord Research: conteúdo para investir com mais segurança e retorno

A Nord Research é referência quando o assunto é investir com confiança, clareza e foco em resultado. Com uma equipe de especialistas experientes e curadoria totalmente independente, a Nord oferece análises e recomendações alinhadas exclusivamente aos interesses do investidor — sem conflito com bancos ou corretoras.

Nosso conteúdo é pensado para quem deseja maximizar o retorno sem abrir mão da segurança, seja você iniciante ou um investidor mais experiente. As carteiras recomendadas são personalizadas para diferentes perfis e objetivos, sempre com base em fundamentos sólidos e uma leitura aprofundada do cenário econômico.

Além disso, a Nord também entrega educação financeira de qualidade, com relatórios, vídeos e cursos que ajudam você a tomar decisões mais conscientes e estratégicas com o seu dinheiro.