MP 1171 prevê tributação de investimentos no exterior

A tributação servirá para bancar uma parte da perda de arrecadação com a atualização da tabela do imposto de renda neste ano.

A essa altura do campeonato, você sabe que o governo passará a tributar investimentos no exterior para compensar o aumento da isenção do Imposto de Renda para dois salários mínimos.

De acordo com o Ministério da Fazenda, as medidas têm potencial de arrecadação da ordem de R$ 13 bilhões para os cofres públicos nos próximos anos.

Em relação à atualização dos valores da faixa de isenção da tabela mensal do IRPF, o governo estimou uma redução de receitas da ordem de R$ 15,35 bilhões nos próximos anos.

As novas regras de tributação foram incluídas na MP 1171, publicada no domingo, 30.

É importante reforçar, antes de listar os eventuais impactos da medida, que as análises são iniciais e possíveis soluções e leituras ainda serão endereçadas pelo Congresso e Receita Federal.

Como funciona a tributação de investimentos no exterior?

Antes da MP 1171, a renda auferida por pessoa física que detém ativos no exterior era tributada pela tabela progressiva do Imposto de Renda (0% a 27,5%) e ganho de capital com base em alíquotas progressivas de 15% a 22,5%, alíquotas distintas aplicáveis a depender da natureza dos investimentos.

Alterações no Imposto de Renda

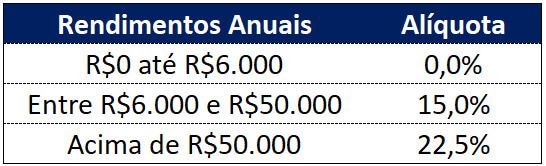

Com a MP 1171, houve uma unificação das alíquotas aplicáveis aos rendimentos auferidos no exterior, sendo:

- 0% (zero por cento) sobre a parcela anual dos rendimentos que não ultrapassar R$ 6.000,00 (seis mil reais);

- 15% (quinze por cento) sobre a parcela anual dos rendimentos que exceder a R$ 6.000,00 (seis mil reais) e não ultrapassar R$ 50.000,00 (cinquenta mil reais);

- 22,5% (vinte e dois inteiros e cinco décimos por cento) sobre a parcela anual dos rendimentos que ultrapassarem R$ 50.000,00 (cinquenta mil reais).

Quais investimentos serão tributados no exterior?

Segundo o texto da MP, a regra vale para todos os ativos dispostos conforme abaixo:

“I - aplicações financeiras - exemplificativamente, depósitos bancários, certificados de depósitos, cotas de fundos de investimento, com exceção daqueles tratados como entidades controladas no exterior, instrumentos financeiros, apólices de seguro, certificados de investimento ou operações de capitalização, depósitos em cartões de crédito, fundos de aposentadoria ou pensão, títulos de renda fixa e de renda variável, derivativos e participações societárias, com exceção daquelas tratadas como entidades controladas no exterior; e

II - rendimentos - remuneração produzida pelas aplicações financeiras, incluindo, exemplificativamente, variação cambial da moeda estrangeira frente à moeda nacional, juros, prêmios, comissões, ágio, deságio, participações nos lucros, dividendos e ganhos em negociações no mercado secundário, incluindo ganhos na venda de ações das entidades não controladas em bolsa de valores no exterior.”

Para Pessoa Física, a tributação continuará ocorrendo no momento da percepção do rendimento: no resgate, amortização, alienação, vencimento ou liquidação, não havendo compensação entre ganhos e perdas dos ativos.

Faixa de isenção do IRPF ia até R$ 35 mil

Até agora, se uma pessoa realizasse vendas, resgates ou liquidações de ativos em volume inferior a R$ 35 mil era isento de imposto.

Segundo a MP 1171, a isenção tributária ocorre apenas para rendimentos anuais de até R$ 6.000. Portanto, a partir de 2024, não haverá mais a isenção nas vendas mensais de até R$ 35.000.

Imposto sobre dividendos no exterior

Outra grande dúvida é a tributação sobre dividendos recebidos no exterior, que já possuem retenção de 30% na fonte.

Em relação a esse tópico, salientamos que as perguntas e respostas ainda não estão integralmente sanadas e serão contempladas futuramente pela Receita Federal.

No momento, o nosso entendimento é que não há alteração no acordo de compensação tributária de acordo com a Instrução Normativa SRF Nº 208 de 2002, Art.16 e a Instrução Normativa RFB Nº 1500 de 2014, Art. 65.

IN RFB 1500 de 2014, Art. 65: § 2º O contribuinte que houver recebido rendimentos de fonte situada no exterior, incluídos na base de cálculo do recolhimento mensal obrigatório (carnê-leão), pode compensar o imposto pago nos países com os quais o Brasil possui acordos, convenções ou tratados internacionais ou naqueles em que haja reciprocidade de tratamento em relação aos rendimentos produzidos no Brasil, desde que não sujeitos a restituição ou compensação no país de origem, observado o seguinte: (Redação dada pelo(a) Instrução Normativa RFB nº 1756, de 31 de outubro de 2017)

Offshore

Em relação aos paraísos fiscais ou jurisdições que oferecem vantagem tributária, a MP 1171 foi bastante categórica com entidades controladas e Trusts, estruturas que eram pouco citadas nas regras tributárias brasileiras e pouco compreendidas pela jurisdição.

O conceito de entidades controladas no exterior citado pela MP foi bastante abrangente, incluindo controladas que estejam localizadas em jurisdições com tributação favorecida de acordo com a Lei nº 9.430 de 1996 (paraísos fiscais) ou que apurem renda ativa própria inferior a 80% (oitenta por cento) da renda total, fechando a lacuna de países com tributação favorecida, mas que não são considerados paraísos fiscais pela legislação — como Uruguai, Canadá e outros.

A principal mudança, além da unificação das alíquotas conforme comentado acima, é a tributação independente da efetiva disponibilização. Até a MP 1.171, a tributação ocorria apenas na efetiva disponibilização dos recursos para os controladores, no momento da percepção do rendimento e com tributação de acordo com a natureza.

A MP 1.171 passa, a partir de 2024, a tributar os lucros das entidades controladas no exterior automaticamente com base no balanço apurado no final do ano, independentemente da efetiva disponibilização. Com isso, o benefício de diferimento fiscal deixa de existir.

Pilares de proteção patrimonial, organização e governança patrimonial, sucessão e eliminação do estate tax continuam integralmente mantidos.

Além disso, a compensação de lucro e prejuízo entre ativos continuará válida com a MP.

Próximos passos

A MP 1171, embora com vigência imediata (1º de maio de 2023), tem prazo de 60 dias para confirmação e aprovação pelo Congresso, prorrogável uma vez pelo mesmo período — totalizando 120 dias.

As avaliações preliminares são de que as condições são favoráveis para aprovação, mas com uma série de discussões e eventualmente alterações no texto base.

As mudanças previstas na MP incidirão sobre os rendimentos gerados a partir de 1º de janeiro de 2024, o que levaria ao primeiro evento tributável para quem possui companhias offshore no exercício de 2025.

É importante reforçar que o texto será testado ao longo das próximas semanas com discussões intensas e possíveis leituras e interpretações da Receita Federal.