Fusão entre 3R Petroleum (RRRP3) e Enauta (ENAT3) é aprovada pelo Cade

As companhias informam ainda que a operação está sujeita ao cumprimento de outras condições precedentes previstas.

A Superintendência do Conselho Administrativo de Defesa Econômica (Cade) aprovou sem restrições, na quinta-feira, 4, a fusão entre 3R Petroleum (RRRP3) e Enauta (ENAT3).

As companhias informam ainda que a operação está sujeita ao cumprimento de algumas condições protocolares para, enfim, selar a transação de vez.

A decisão se tornará definitiva 15 dias após a publicação no Diário Oficial.

Acionistas da 3R e da Enauta aprovam fusão

Na última semana, acionistas das duas companhias, em suas respectivas assembleias gerais extraordinárias (AGE), aprovaram a fusão.

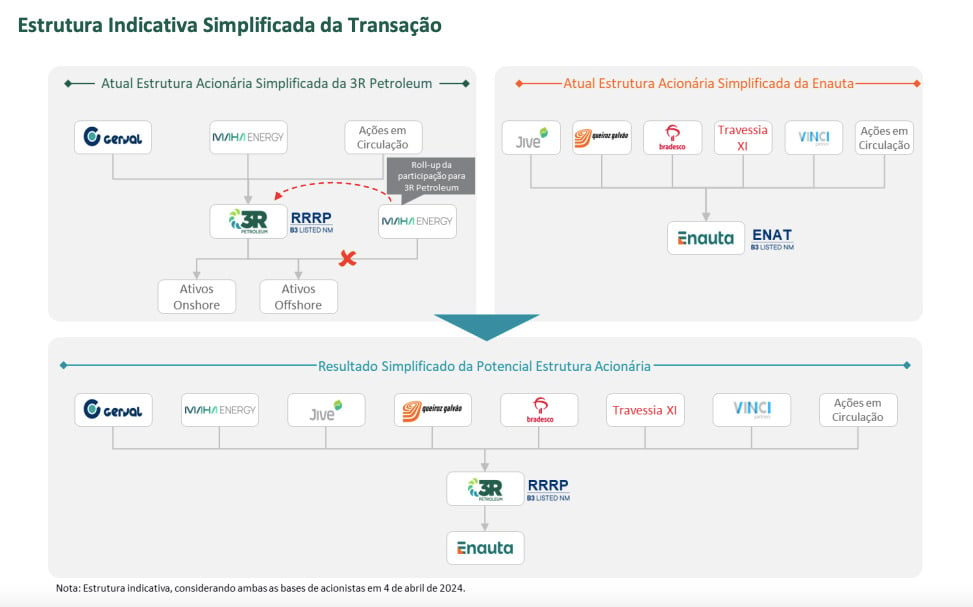

Os acionistas da 3R ficaram com 53% da empresa combinada, enquanto os da Enauta ficaram com 47%.

Segundo o documento divulgado ao mercado, a Enauta passará a ser uma subsidiária integral da 3R e suas ações deixarão de ser negociadas no Novo Mercado.

Relembre o que aconteceu na combinação de negócios entre as petroleiras juniores.

3R Petroleum e Enauta encaminham fusão

A 3R e Enauta assinaram no dia 9 de abril de 2024 o memorando de entendimentos (ou “MOU”) da fusão, que nada mais é do que uma espécie de pré-contrato entre as duas partes junto à Maha Energy (detentora de participação relevante na 3R Offshore).

O MOU garante a exclusividade nas negociações por 30 dias, que podem ser prorrogáveis por mais 30.

Leia também: Enauta (ENAT3) escreve novo capítulo na disputa pela 3R (RRRP3)

Relação de troca

O acordo, que ainda passará por processo de diligência, prevê a incorporação total das ações da Enauta pela 3R na formação da nova empresa combinada, sendo que a relação de troca inicialmente proposta não sofreu alterações, com os acionistas da 3R ficando com 53% da nova empresa, enquanto os acionistas da Enauta, com 47%.

Estrutura de capital

A Maha também se comprometeu a vender sua participação na 3R Offshore (dona dos ativos Peroá e Papa-Terra) à companhia combinada, recebendo pouco mais de 2% do capital da nova empresa (elevando para 4,5%).

Depois da fusão, os maiores acionistas serão o Bradesco (9%), a Jive (7,6%) e as famílias Gerdau e Queiroz Galvão (6% cada).

Produção combinada

Além de sinergias estimadas de US$ 1,5 bilhão e da desalavancagem financeira da 3R (Enauta é caixa líquido atualmente), a companhia combinada nascerá com uma produção de cerca de 73 mil barris diários de óleo equivalente e de mais de 120 mil barris para 2025.

Para efeito de comparação, a Prio (PRIO3) deverá encerrar o ano de 2024 com uma produção diária de 140 mil barris.

É hora de investir na ação da 3R (RRRP3)?

Vemos a fusão entre 3R e Enauta como benéfica e mantemos nossa visão positiva para 3R (RRRP3).

Entre os principais pontos que sustentam nossa visão estão o aumento de visibilidade de crescimento de produção (e resultados), e a redução da alavancagem (um dos fatores que vinha punindo suas ações).

Dessa forma, mantemos recomendação de Compra para RRRP3.

O papel também faz parte das carteiras Nord Small Caps, Nord 10X, O Investidor de Valor e ANTI-Trader.