Foi dada a largada

Está aberta a temporada de resultados do 4º trimestre de 2022 nos EUA

Mais um trimestre

Foi dada a largada para a temporada de resultados do último trimestre do ano passado nos Estados Unidos, com grandes nomes mundiais devendo reportar os números do 4T22 ao longo das próximas semanas.

Mais do que os números do trimestre anterior, os investidores estarão atentos ao que as empresas vão falar sobre as perspectivas para 2023, visto que, diante do aumento agressivo dos juros nos Estados Unidos ao longo do ano passado, a economia poderá sofrer durante este ano e provavelmente teremos uma recessão no país.

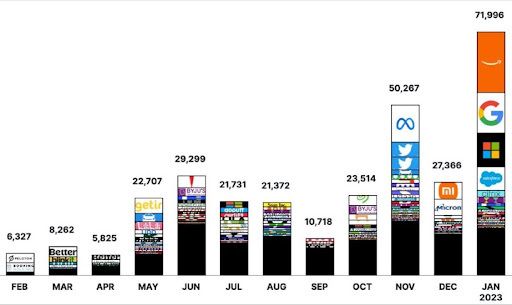

Muitas empresas já estão se preparando e tomando as rédeas do problema antes mesmo de algo se concretizar, e isso tem sido bem recebido pelo mercado em alguns casos. Na mídia internacional, não param de pipocar os anúncios referentes às demissões em massa nas maiores empresas de tecnologia dos EUA.

O gráfico abaixo deixa isso bem claro, dado que até poucos dias atrás foram anunciados cortes de quase 72 mil postos de trabalho no setor.

O que esperar dos resultados?

Segundo dados da Factset, espera-se que o S&P 500 (consolidado de todas as empresas que estão dentro do índice) apresente uma queda ano a ano nos lucros de -3,9% no quarto trimestre, o que marcaria a primeira queda ano a ano desde o terceiro trimestre de 2020 (-5,7%).

Ao longo do quarto trimestre, os analistas foram, aos poucos, reduzindo as estimativas de Lucro por Ação para o S&P500, no consolidado do 4T22, em cerca de -6,5% para US$ 54,01, de US$ 57,78 de 30 de setembro a 31 de dezembro.

Lucro em queda nunca agradou muito os investidores, por isso, à medida que o cenário foi ficando mais nebuloso e o mercado foi ajustando as perspectivas de lucro – para baixo –, os principais índices acionários foram caindo. Como já sabemos, o ano passado foi difícil para quem investiu em ações no exterior – menos para os assinantes do Nord Global, pois tivemos um desempenho muito acima do S&P500 em 2022.

Os números do 4T22 já embutem um certo pessimismo e alguma contração de lucros no agregado. Obviamente, algumas empresas que compõem o índice terão crescimento nos lucros e outras devem apresentar forte queda, de maneira que o consolidado deve ainda ser negativo na comparação com o ano anterior.

Mas a bolsa lá fora está cara ou está barata?

Essa é a pergunta de algumas centenas de milhões, ou mesmo bilhões de dólares, não é mesmo? Quem conseguir adivinhar e se posicionar da maneira certa deve ganhar muito dinheiro.

No lado prático das coisas, podemos fazer aquela conta bem simples: quanto o investidor, na média, está pagando pela cesta de 500 empresas que compõem o índice S&P500?

Como dito anteriormente, o mercado espera que o consolidado das empresas reporte um lucro por ação em torno de US$ 54 no 4T22. Vamos assumir zero crescimento nos lucros ao longo de 2023 para simplificar nossa vida. Vale lembrar que sempre olhamos os múltiplos, nesse caso, o Preço/Lucro (P/L) em base anual, ou seja, quatro trimestres.

Teremos que, durante o próximo ano, o lucro das empresas deve ficar em torno de US$ 216 (US$ 54 x 4 trimestres). Hoje, o índice S&P500 negocia em torno de 4.000 pontos, então, se dividirmos esse “preço” pelo lucro esperado em 2023 de US$ 216, teremos que o índice Preço/Lucro do SP500 está em torno de 18 vezes.

Você pode interpretar esse número como: se eu comprar todas as empresas do índice, na devida proporção, e receber US$ 216 por ano, ao longo dos próximos 18 anos, terei todo o meu dinheiro de volta. Os investidores olham para isso como uma espécie de retorno para o investimento medido em anos.

O que podemos dizer é que um P/L de 18 anos não é nem absurdamente caro nem extremamente barato, na verdade, esse número está um pouco acima da média das últimas décadas.

Fica mais fácil falar em caro ou barato quando o índice negocia em extremos, por exemplo, P/L de 30 (acredito que 30 anos é muito tempo para ter retorno do meu investimento, então eu tendo a considerar caro) ou P/L de 10 (10 anos para ter todo o meu dinheiro de volta me parece mais razoável).

Então, respondendo à pergunta, eu diria que não está nem cara nem barata, está perto do meio do caminho, com um viés de estar cara.

Mas tudo é relativo, não é mesmo?

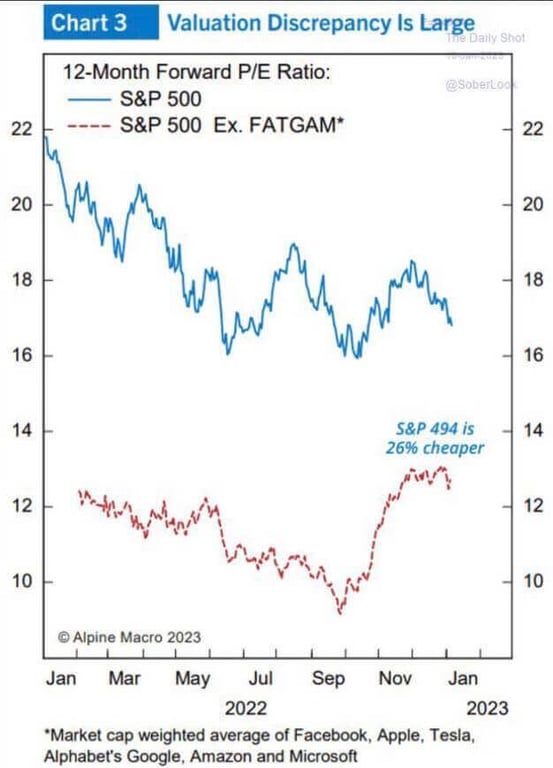

Quando fizemos nossa conta e chegamos a um P/L de 18 vezes, ou 18 anos, levamos em consideração todas as 500 empresas do índice. Entretanto, algumas empresas certamente estão puxando a média para cima e outras para baixo, por isso às vezes vale olhar mais detalhadamente os números.

Como o gráfico abaixo mostra, se excluirmos 6 empresas do índice, chegamos a um P/L de 12 vezes, muito mais “barato” do que 18 vezes, não é mesmo? Isso acontece porque as 6 empresas retiradas da conta (Facebook, Apple, Tesla, Google, Amazon e Microsoft) estão, na verdade, puxando a média para cima.

“Então quer dizer que se eu comprar as outras 494 empresas vou fazer um excelente negócio, pois elas estão negociando a um P/L bem mais baixo ou, digamos, mais barato?”

Não necessariamente!

As empresas de tecnologia, como as citadas acima, foram muito beneficiadas recentemente pela digitalização acelerada por conta da Covid-19, e o mercado ainda espera que os lucros dessas empresas cresçam fortemente ao longo dos próximos anos.

Se isso for verdade, quem comprar essas ações hoje verá uma queda do P/L – o preço de hoje será dividido por um lucro cada vez maior, reduzindo o tempo necessário para o retorno do investimento.

É por isso que tudo depende! Será que elas continuarão realmente sendo a bola da vez ao longo do próximo ciclo econômico dos Estados Unidos?

Este é o trabalho de análise realizado pelo time do Nord Global: tentamos identificar boas empresas, que são geridas por excelentes pessoas, têm diferenciais competitivos e excelentes perspectivas de crescimento. Assim, os lucros tendem a aumentar mais e mais ao longo do tempo.

Quer saber quais são as teses de investimento que temos na nossa carteira? Convido você para degustar o nosso produto por 7 dias gratuitamente e, se gostar, venha fazer parte dessa jornada conosco!

Até a próxima semana!