KNSC11 é o melhor FII para receber dividendos?

Saiba se o KNSC11 é o melhor fundo imobiliário para dividendos, com detalhes sobre rentabilidade, riscos e vantagens de investir

O KNSC11 (Kinea Securities) é um fundo imobiliário que atrai a atenção de investidores interessados em rentabilidade consistente e diversificação.

Neste artigo, vamos explorar as vantagens de investir no KNSC11, sua rentabilidade, riscos e o que o torna uma opção interessante para quem busca bons dividendos.

Fundo KNSC11 e principais características

O Kinea Securities é um fundo imobiliário que busca gerar rendimentos e ganhos de capital a seus cotistas, por meio principalmente de investimentos em Certificados de Recebíveis Imobiliários (CRIs).

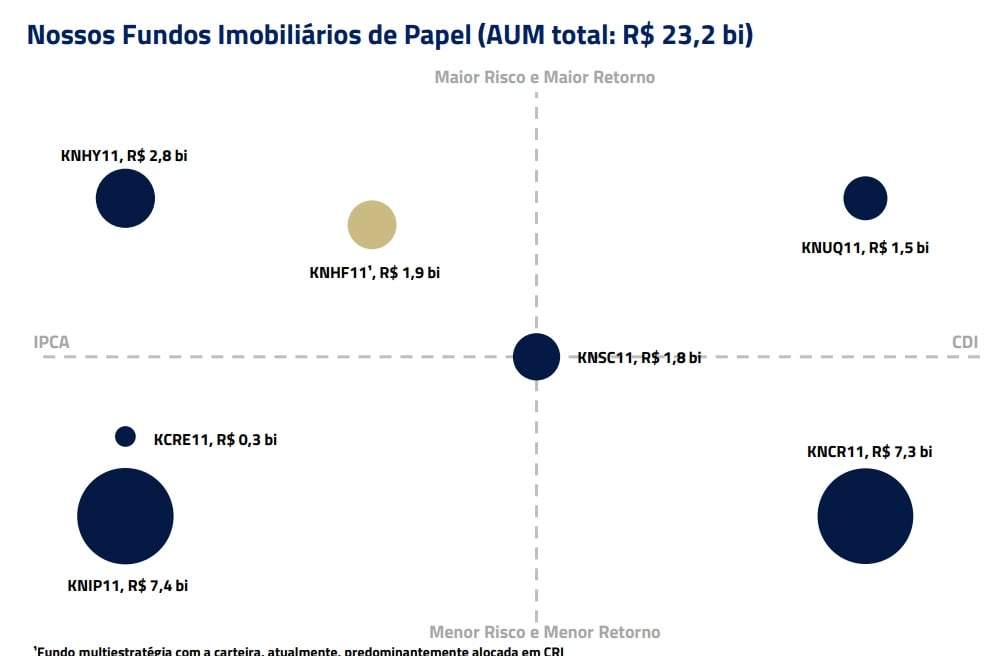

O Fundo deu início às suas atividades em outubro de 2020 e é gerido pela renomada Kinea — maior gestora do mercado de FIIs, com quase R$ 33 bilhões sob gestão.

A gestora dispensa apresentações, sendo que é uma das mais tradicionais do mercado e possui um corpo técnico de muita qualidade e experiência.

Além disso, de ser um fundo muito bem gerido e de risco médio, o mandato do Fundo é o mais amplo entre os FIIs de papel da Kinea. Ele pode ajustar sua carteira tanto em relação aos indexadores quanto aos riscos de crédito das operações, conforme as oportunidades de mercado.

Essa flexibilidade representa um grande diferencial do KNSC em relação aos outros FIIs de papel da gestora.

Com um patrimônio líquido de aproximadamente R$ 1,7 bilhão e uma base de cotistas superior a 187 mil investidores, o KNSC conta com uma ótima liquidez no mercado secundário, negociando uma média diária de R$ 5,3 milhões.

A sua taxa de administração de 1,20% ao ano lhe confere um custo um pouco superior ao praticado pelos pares de referência. Em contrapartida, o regulamento do Fundo não prevê a cobrança de taxa de performance.

Qual o portfólio do KNSC11?

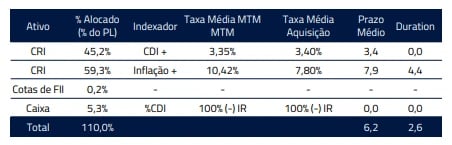

Em seu relatório de dezembro, é possível notar que o KNSC possuía uma alocação de 110% do PL em ativos, sendo 104,5% em 89 operações de CRIs, 0,2% em cotas de FII e o restante (5,3%) em caixa.

Além disso, é válido destacar que todas as operações estavam em dia com suas obrigações.

Carteira de CRIs

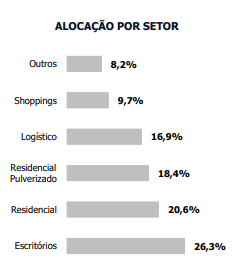

A carteira de CRIs é voltada principalmente aos segmentos de escritório (26,3%) e residencial (20,6%), ainda que o KNSC também tenha operações de outros setores, tais como logístico, residencial pulverizado e shopping.

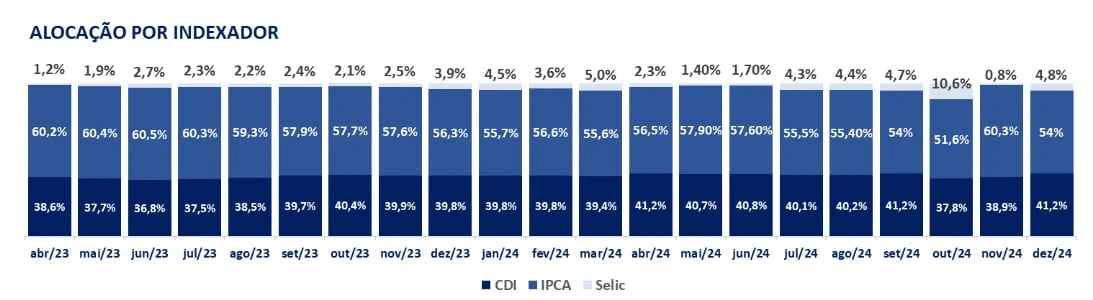

Em relação aos indexadores que remuneram os CRIs, o Fundo possui maior exposição ao IPCA (54%), mas vem elevando gradativamente a alocação em operações atreladas ao CDI (atualmente em 41,2% da carteira) como forma de aproveitar o cenário de juros ainda altos pelo qual o país está passando.

Essa capacidade de adaptação da carteira — seja entre os indexadores dos CRIs ou até mesmo em relação aos riscos de crédito das operações —, de acordo com as condições macroeconômicas, é uma grande vantagem do KNSC em relação aos outros fundos de recebíveis da Kinea, que possuem mandatos menos flexíveis.

Proteção contra inadimplência no KNSC11

Quando tratamos de fundos de recebíveis imobiliários, também é essencial analisarmos as garantias que envolvem as estruturas dos CRIs em vista de uma possível necessidade de executá-las em caso de inadimplência.

No caso do Kinea Securities, temos garantias bastante sólidas e que proporcionam maior segurança aos cotistas, já que grande parte das operações conta, dentre outros mecanismos, com a alienação fiduciária dos terrenos e das SPEs dos projetos, assim como cessões fiduciárias dos recebíveis oriundos das vendas das unidades e aval dos acionistas. Portanto, sobre os recebíveis, trazendo maior segurança aos cotistas.

Por fim, a carteira possui um Loan-To-Value (LTV) médio ponderado de 59%. Na prática, isso significa que o valor dos ativos dados em garantia na operação equivale a aproximadamente 1,69 vezes o valor do saldo devedor dos recebíveis (razão de garantia de 1,69 x), ou seja, um bom patamar considerando o risco de crédito das operações.

Qual a rentabilidade do KNSC11?

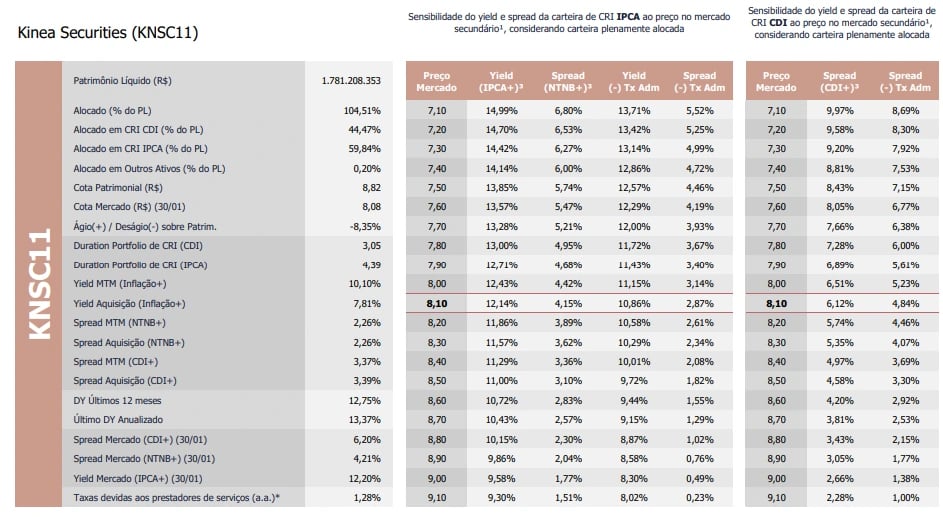

Por fim, mas não menos importante, pela tabela de sensibilidade disponibilizada pela Kinea, que informa a rentabilidade implícita de acordo com as oscilações da cota de mercado, é possível notar que, no preço atual (R$ 8,11/cota), a rentabilidade média da carteira está em torno de IPCA + 10,86% a.a., já deduzidas as taxas de administração e gestão.

Ou seja, uma rentabilidade que julgamos ser muito atrativa para uma carteira muito bem diversificada e de risco de crédito controlado.

A ideia dessa ferramenta é levar o investidor a refletir sobre a atratividade do investimento (e não apenas o yield potencial) a um dado nível de preço da cota de mercado.

Vantagens de investir no KNSC11

Investir no KNSC11 oferece diversas vantagens para quem busca uma fonte de renda passiva e diversificação de investimentos. Entre os principais benefícios, destacam-se:

- potencial de rendimento estável: o fundo visa distribuir pelo menos 95% de seus resultados, o que pode proporcionar uma fonte constante de renda;

- diversificação do portfólio: ao investir no KNSC11, o investidor tem acesso a um portfólio diversificado de ativos imobiliários, incluindo CRIs e cotas de outros FIIs, ajudando a reduzir os riscos;

- gestão profissional: o fundo é administrado por uma equipe altamente qualificada da Kinea, que visa maximizar os retornos para os cotistas;

- liquidez: o KNSC11 tem boa liquidez no mercado, permitindo que os investidores comprem e vendam suas cotas com facilidade;

- baixo capital inicial: comparado à compra direta de imóveis, o KNSC11 exige um investimento inicial relativamente baixo.

Riscos associados ao KNSC11

Ao investir no KNSC11, é importante considerar:

- risco de crédito: assim como todo fundo de recebíveis imobiliários, o principal risco ao qual o KNSC está exposto é o de crédito dos devedores dos CRIs. Em caso de um eventual default, os pagamentos dos CRIs serão interrompidos, impactando negativamente as suas distribuições. Mesmo que as suas operações contem com mecanismos de proteção robustos e garantias suficientes para cobrir as dívidas, o processo de execução é moroso e, ainda assim, o Fundo pode incorrer em eventuais perdas patrimoniais;

- risco de mercado: como o Fundo é negociado em bolsa, também há o risco relacionado à oscilação no valor de suas cotas de acordo com os momentos do mercado.

KNSC11 é o melhor FII para receber dividendos? Vale a pena investir?

Sim, o KNSC11 é uma excelente opção para investidores que buscam rentabilidade consistente e estabilidade nos dividendos, principalmente devido à sua sólida gestão e portfólio diversificado.

Além disso, com uma taxa de administração moderada e a ausência de taxa de performance, ele apresenta vantagens atrativas quando comparado a outros fundos do mercado.

A nossa recomendação de compra para o KNSC11 é baseada nos seguintes pilares:

- elevada qualidade do time de gestão na seleção, estruturação e monitoramento das operações;

- excelente liquidez no mercado secundário para o padrão dos FIIs;

- portfólio pulverizado em operações com risco de crédito controlado e com garantias robustas;

- spread médio líquido bastante atrativo tendo em vista os riscos e a duration das operações;

- portfólio balanceado entre indexadores;

- desconto sobre o valor patrimonial (P/VPA de 0,93).

Lembre-se sempre de que o investimento em fundos imobiliários envolve riscos, sendo preciso considerá-los na hora de investir. Além disso, é importante ter uma carteira diversificada entre fundos e segmentos para melhor navegar em meio às incertezas do cenário econômico.

Se você gosta de investir em Fundos Imobiliários, já pensou em se aprofundar ainda mais no assunto?

A Nord Research tem uma série focada em FIIs. Lá, você encontra uma carteira balanceada com os melhores Fundos para investir neste momento, já com as nossas expectativas para o yield de cada Fundo para os próximos 12 meses.

No acesso à série, você conta com o acompanhamento constante de cada uma das teses recomendadas, além de poder tirar dúvidas por e-mail e interagir ao vivo conosco pelas monitorias semanais.

Ative o teste da sua assinatura por 30 dias sem compromisso.