Dívida de cartão de crédito é a principal causa de inadimplência

A taxa média de juros cobrada pelos bancos nas operações com cartão de crédito rotativo alcançou 455,1% ao ano em maio, ou seja, juros de 15,18% ao mês

Os juros cobrados pelas instituições financeiras no rotativo do cartão de crédito atingiram 455,1% ao ano, o que significa uma taxa de juros média de 15,18% ao mês.

Com essa taxa, uma dívida de R$ 5.000 para ser paga em 60 meses vira R$ 45.549,45, cerca de 9 vezes mais o valor emprestado.

Se considerarmos atrasos nos pagamentos, as dívidas podem se tornar ainda maiores.

É a maior taxa de juros dos últimos 6 anos e tem gerado sérios problemas aos brasileiros bancarizados.

43,8% da população adulta brasileira está inadimplente

O Banco Central (BC) vem dando sinais de que terá uma redução de juros ainda em 2023.

Para as famílias endividadas, a notícia ainda é bastante negativa diante das taxas acima de dois dígitos. É um círculo vicioso: se endividaram para arcar com os custos maiores e não conseguem trocar suas dívidas a tempo para juros menores; ou reduzir gastos a ponto de compensar correr atrás dos juros das dívidas.

O resultado disso é o aumento da inadimplência. Em abril de 2023, foram registrados 71,4 milhões de consumidores inadimplentes, ante 70,7 milhões no mês anterior, e 66,1 milhões um ano antes, segundo últimos dados disponíveis da Serasa Experian, sendo 43,8% da população adulta.

No total, são R$ 340,6 bilhões em dívidas negativadas, ou seja, que não foram pagas. Para entender a dimensão do problema, o Itaú, o maior banco da América Latina, vale atualmente na Bolsa de Valores cerca de R$ 260 bilhões.

Os vilões das dívidas

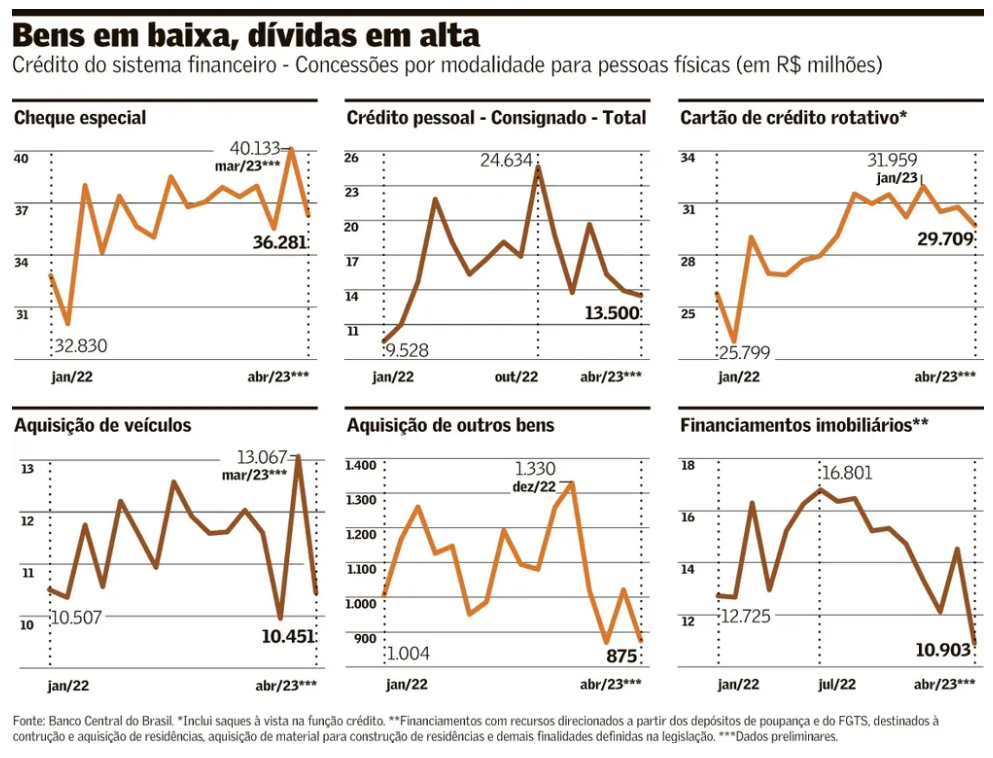

O efeito do aperto monetário trouxe redução em todas as principais linhas de crédito para pessoa física, até o mais utilizado — cheque especial — apresentou redução no curto prazo.

Outro impacto bastante relevante é a forte queda na compra de veículos e outros bens, o que reforça nosso olhar de que o mercado de locação tem ganhado espaço desde a pandemia, bem como a utilização dos atuais bens para capitalização própria (refinanciamento), com foco na geração de novos negócios e troca de dívidas mais caras por mais baratas.

Mesmo como um recente “balde de água fria nas dívidas”, as famílias seguem se endividando, em sua maioria com cartões de crédito.

Como se livrar das dívidas?

Um orçamento mais saudável é o primeiro passo para a reorganização financeira.

É importante saber quais são os gastos mensais, os ganhos (líquidos) mensais, bem como as parcelas dedicadas ao pagamento de dívidas e quais as taxas de juros mensais cobradas em cada uma.

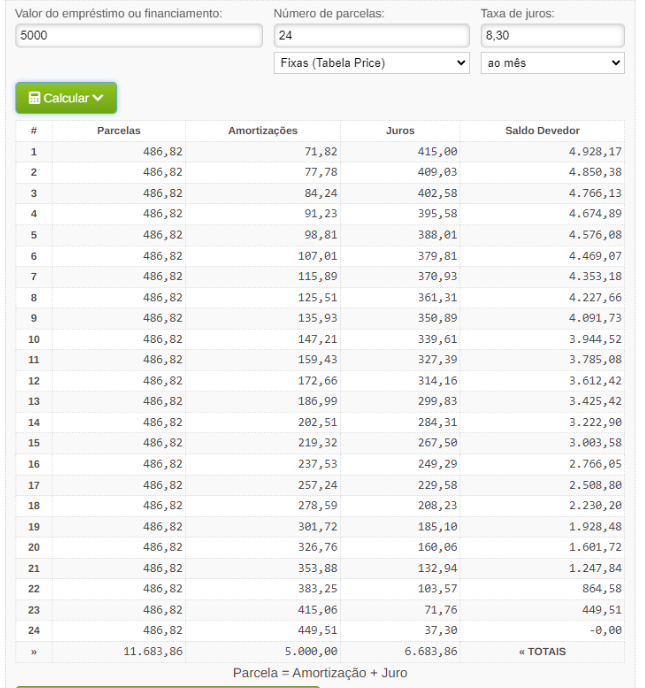

Com simulador online, é possível calcular o valor final de cada dívida, a fim de entender a dimensão dos juros mais altos no orçamento.

De acordo com os dados do Banco Central, bancos como Itaú e Santander cobraram no período de 06/06/2023 a 13/06/2023 em cheque especial cerca de 8,30% e 8,26% ao mês.

Na simulação acima, um valor de R$ 5.000, com os juros de 8,30% ao mês, durante 24 meses (2 anos), equivale a um pagamento total de R$ 11.683,86, sendo R$ 6.683,86 de juros.

A melhor opção para troca de dívida é pesquisar instituições do mercado, em especial fintechs, que têm sido responsáveis pela maior concentração de refinanciamento de dívida com taxas mais competitivas do que os bancos tradicionais.

Como evitar o endividamento?

Um orçamento bem detalhado também auxilia no entendimento de quais contas podem ser cortadas e/ou reduzidas, mesmo que momentaneamente, para organizar o orçamento até a quitação total das dívidas.

Antes de qualquer planejamento extra (viagens, nova empresa, investimentos, por exemplo), quite suas dívidas, pois a velocidade dos juros sempre será maior do que a velocidade dos demais planos.

Com um orçamento bem planejado e as dívidas quitadas, busque ao menos ter 6 vezes a sua renda bruta mensal em um investimento com liquidez diária, como o Tesouro Selic, para que seja sua reserva de emergência.