Como investir na renda fixa americana morando no Brasil

Quer investir em dólar para diversificar sua carteira? Entenda as opções de investimento em renda fixa americana e saiba se vale a pena.

Já pensou em investir em renda fixa americana? Se você possui investimentos no exterior e deseja diversificar sua carteira, incluir uma parcela em renda fixa pode ser uma excelente opção. Essa estratégia é interessante para compor sua carteira de investimentos em dólar, permitindo ampliar a exposição a mercados internacionais.

Continue sua leitura para entender melhor como funcionam os investimentos em renda fixa americana, se essa é uma boa opção e como realizar esses investimentos.

Sumário

- Assista o vídeo: Renda Fixa nos EUA - Como investir em Corporate Bonds

- Como funciona a Renda Fixa nos Estados Unidos?

- Títulos pré-fixados

- TIPS

- Títulos pós-fixados

- Diversificando a carteira com Corporate Bonds

- Como investir em Corporate Bonds

- Plataforma para investimentos

- Investimento mínimo

- Câmbio

- ETFs

- Exemplos de Corporate Bonds

- Vale a pena investir em Renda Fixa nos Estados Unidos?

- Vale a pena investir em Corporate Bonds?

- Análise grátis de carteira de investimentos

- Conclusão: o investimento em renda fixa americana

Assista o vídeo: Renda Fixa nos EUA - Como investir em Corporate Bonds

Neste vídeo, Marilia Fontes, sócia e analista de renda fixa na Nord Research, explica os diferentes tipos de investimentos em renda fixa americana, como renda fixa pré-fixada, pós-fixada e atrelada à inflação. Acompanhe e saiba mais!

Como funciona a renda fixa nos Estados Unidos?

Ao considerar investir na renda fixa americana, é importante compreender as diferenças entre as negociações realizadas no Brasil e no exterior. Enquanto no Brasil temos opções como títulos pós-fixados, como o Tesouro Selic, e CDBs, nos Estados Unidos, os títulos pré-fixados são mais comuns, apresentando taxas geralmente mais baixas.

Além disso, a tributação nos Estados Unidos é diferente, impactando a rentabilidade final dos investimentos. Entenda os principais tipos de títulos negociados nos Estados Unidos:

Títulos pré-fixados

No mercado de renda fixa americana, os títulos pré-fixados são mais predominantes, geralmente com taxas na faixa de 5% a 6%, devido ao desenvolvimento econômico dos países desenvolvidos.

TIPS

Os títulos atrelados à inflação, como as TIPS (Treasury Inflation-Protected Securities), são menos comuns, pois historicamente a inflação americana tem sido baixa, girando em torno de 2% ao longo dos últimos 50 anos.

Títulos pós-fixados

Títulos pós-fixados são menos comuns nos Estados Unidos. Além disso, com uma tributação na fonte em torno de 30% e uma taxa de juros mais baixa, cerca de 5%, a rentabilidade é menor.

Diversificando a carteira com Corporate Bonds

Dessa forma, a maior parte dos investimentos em renda fixa americana são em títulos pré-fixados. Esses funcionam através dos Corporate Bonds.

Os Corporate Bonds são títulos de dívidas emitidos por empresas financeiras e não financeiras. Eles funcionam de forma semelhante às Debêntures no Brasil, com a diferença de que podem ser emitidos também por instituições financeiras, como os bancos.

Esses títulos são bastante líquidos nos Estados Unidos, o que os torna uma opção viável para empresas que buscam financiamento no mercado.

Como investir em Corporate Bonds

Ao investir em Corporate Bonds, é importante compreender que eles são títulos pré-fixados, assim como os investimentos em renda fixa no Brasil. Para aproveitar oportunidades no mercado, é recomendável adquiri-los quando há perspectivas de queda nas taxas de juros americanas, buscando obter maior rentabilidade.

Antes disso, é preciso entender alguns pontos de atenção:

Plataforma para investimentos

Para investidores brasileiros, é necessário enviar recursos para fora do país, geralmente por meio de plataformas. Algumas opções são:

- XP Investimentos;

- Avenue;

- Banco Inter;

- BTG;

- Interactive Brokers.

Investimento mínimo

Os Corporate Bonds costumam ser negociados em lotes maiores. Sendo assim, para poder acessá-los por meio dessas plataformas, o investimento mínimo tende a ser mais alto, em torno de 10 mil dólares.

No entanto, todo esse investimento seria em um único emissor. Dessa forma, para poder fazer a diversificação adequada em diferentes emissores, é necessário ter valores altos. Por exemplo, para investir em 5 emissões, seria necessário, pelo menos, 50 mil dólares.

Ainda, há emissores com valores mínimos ainda mais altos. Sendo assim, para ter uma carteira diversificada em renda fixa americana, é preciso ter bastante dinheiro para o investimento inicial.

Câmbio

Um fator importante a ser considerado é a questão cambial. Investir em dólar pode ser interessante porque protege o poder de compra em dólar ao longo do tempo. No entanto, ao converter a moeda, os valores podem ser bem altos.

Por isso, é necessário considerar se essa estratégia faz sentido para cada investidor, de acordo com suas necessidades específicas.

ETFs

Uma alternativa para investir em renda fixa americana são as ETFs que investem em Corporate Bonds nos Estados Unidos. Elas possibilitam fracionar a compra, permitindo a aquisição em volumes menores. Além disso, têm maior liquidez, tornando o acesso ao mercado de renda fixa mais fácil.

Exemplos de Corporate Bonds

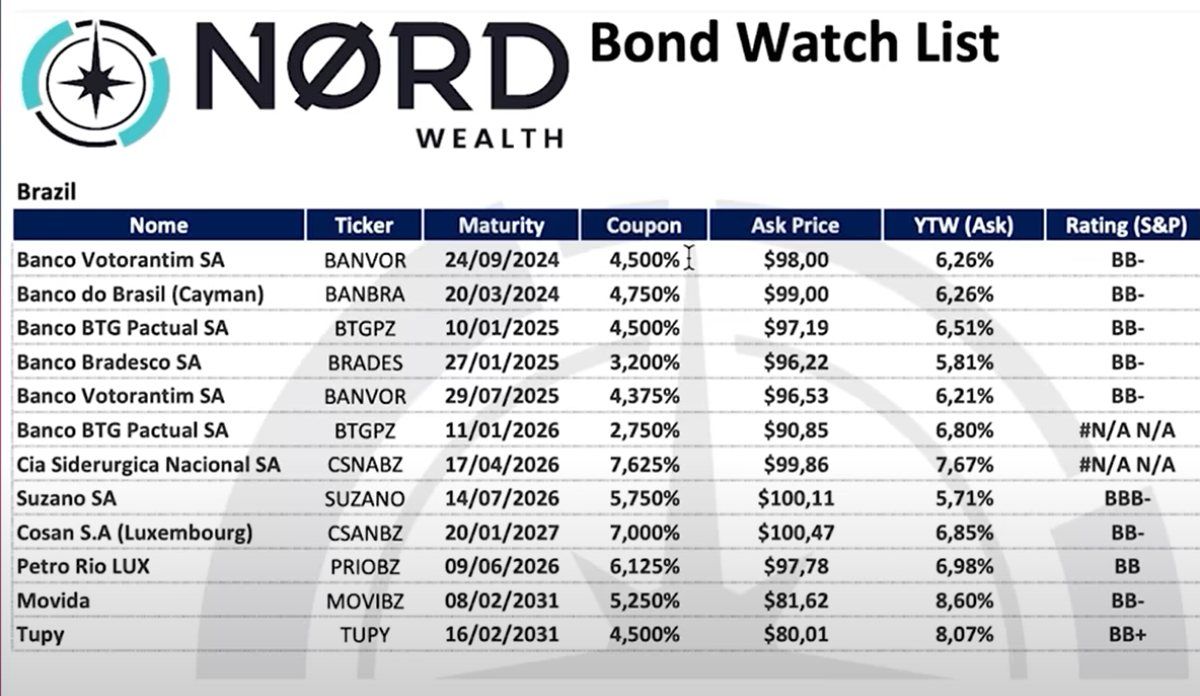

Veja na tabela abaixo, um exemplo de Corporate Bonds analisado pelo time de especialistas da Nord Research:

Vale a pena investir em Renda Fixa nos Estados Unidos?

Antes de investir em Corporate Bonds, é essencial analisar o cenário macroeconômico, especialmente o comportamento das taxas de juros americanas e a expectativa de inflação.

Para isso, é necessário considerar a inflação brasileira e o impacto na desvalorização do Real em relação ao dólar. Por exemplo, por que optar por um rendimento de 7% em dólar em vez de 14% no Brasil?

Acontece que a alta inflação brasileira pode corroer o poder de compra do Real ao longo do tempo, resultando em perda de poder de compra em dólar. Nesse sentido, essa é uma estratégia importante, especialmente para investidores com um patrimônio significativo e muitos gastos no exterior, visando preservar o poder de compra em dólar é essencial para proteger o seu patrimônio.

Assim, a escolha de investir em renda fixa em dólar pode ser uma estratégia atraente para aqueles que buscam a estabilidade e segurança proporcionadas por uma moeda forte.

Vale a pena investir em Corporate Bonds?

Antes de investir em Corporate Bonds no exterior, é importante considerar alguns fatores.

Primeiramente, é necessário lembrar que Corporate Bonds são títulos pré-fixados, assim como os títulos pré-fixados no Brasil, e sua atratividade muitas vezes está relacionada às tendências das taxas de juros. Assim, se as taxas de juros nos Estados Unidos estão prestes a entrar em uma trajetória de queda, pode ser um momento propício para investir em Corporate Bonds.

O cenário atual ainda é bastante incerto. Por um lado, a atividade econômica nos EUA parece estar aquecida, com dados positivos sobre emprego e salários. Por outro lado, o último dado de inflação nos EUA mostrou alta abaixo do esperado, o que pode sugerir que as taxas de juros podem ser controladas para conter a inflação.

Sendo assim, é importante ter cautela, pois ainda há incertezas sobre a economia americana e a inflação. Além disso, a decisão de investir em Corporate Bonds deve ser feita considerando as metas financeiras e o perfil de risco de cada investidor.

Análise grátis de carteira de investimentos

Se você possui patrimônio no exterior e deseja construir uma carteira diversificada, investir em Corporate Bonds pode ser uma opção interessante. No entanto, é sempre recomendado buscar orientação profissional para tomar boas decisões de investimento.

Para isso, você pode contar com a ajuda do time da Nord Research. Inscreva-se e nossos especialistas farão uma análise completa da sua carteira para que você entenda o que pode ser melhorado. Participar dessa reunião virtual gratuita pode ser uma oportunidade valiosa. Aproveite!

Conclusão: o investimento em renda fixa americana

Neste artigo, entendemos que investir em renda fixa americana pode ser uma estratégia interessante para diversificar a carteira de investimentos, especialmente para quem deseja ampliar a exposição a mercados internacionais.

Os títulos pré-fixados são predominantes no mercado de renda fixa americana, funcionando por meio de Corporate Bonds, que são títulos de dívidas emitidos por empresas financeiras e não financeiras.

Contudo, antes de investir em Corporate Bonds, é fundamental analisar o cenário macroeconômico, especialmente o comportamento das taxas de juros americanas e a expectativa de inflação. Além disso, é importante encontrar uma boa plataforma e conhecer os valores mínimos de investimento.

Ao fazer investimentos, seja no Brasil ou no exterior, é fundamental acompanhar as atualizações do mercado. Portanto, acompanhe o blog da Nord Research para receber notícias e análises do mercado financeiro.