Carteira de investimentos para 2024

Em 2024, vamos navegar por águas bastante turbulentas e sua carteira precisa conseguir atenuar a volatilidade de curto prazo e maximizar retornos ajustados ao risco

Minha única certeza é que as previsões estão erradas

Recebi de um amigo os relatórios de macroeconomia e alocação dos principais bancos globais.

Goldman Sachs, Morgan Stanley, Fidelity, BNP Paribas, BlackRock, JP Morgan, Lazard, UBS, Barclays, Vangard e S&P.

Para a minha surpresa, a visão é construtiva e os consensos são muitos.

Claro, a opinião é de corretoras (que ganham dinheiro com corretagem), então sempre absorva essas opiniões com uma pitada de sal.

Mas, antes, vamos entender o que aconteceu em 2023.

EUA 2023: juros para cima, economia forte e bolsa para cima?

Você pode imaginar que as previsões para 2023 feitas ano passado erraram violentamente.

Com os juros tendo a alta mais rápida da história e o SPX caindo -21%, obviamente, todos os economistas esperavam recessão e bolsa caindo em 2023.

Ledo engano. Os juros subiram (tanto o curto quanto o longo) e o SPX conseguiu entregar +20% em 2023 (até agora).

Claro, as empresas de tecnologia (as 7 magníficas) foram bastante beneficiadas pela explosão da demanda por Inteligência artificial.

E o consenso de mercado continua bastante animado com elas.

EUA 2024: todo mundo quer renda fixa, mas ninguém tem coragem de admitir

Este trecho do Barclays é muito bom:

"O investimento pós-fixado de curto prazo (CDI) é agora uma alternativa reconfortante e possivelmente gratificante. No entanto, é improvável que seja a resposta a longo prazo para atingir os objetivos de investimento. Em vez disso, uma carteira bem planejada e adequadamente diversificada deverá permitir tanto a atenuação da volatilidade de curto prazo como a maximização dos potenciais retornos ajustados ao risco." — Fonte: Barclays.

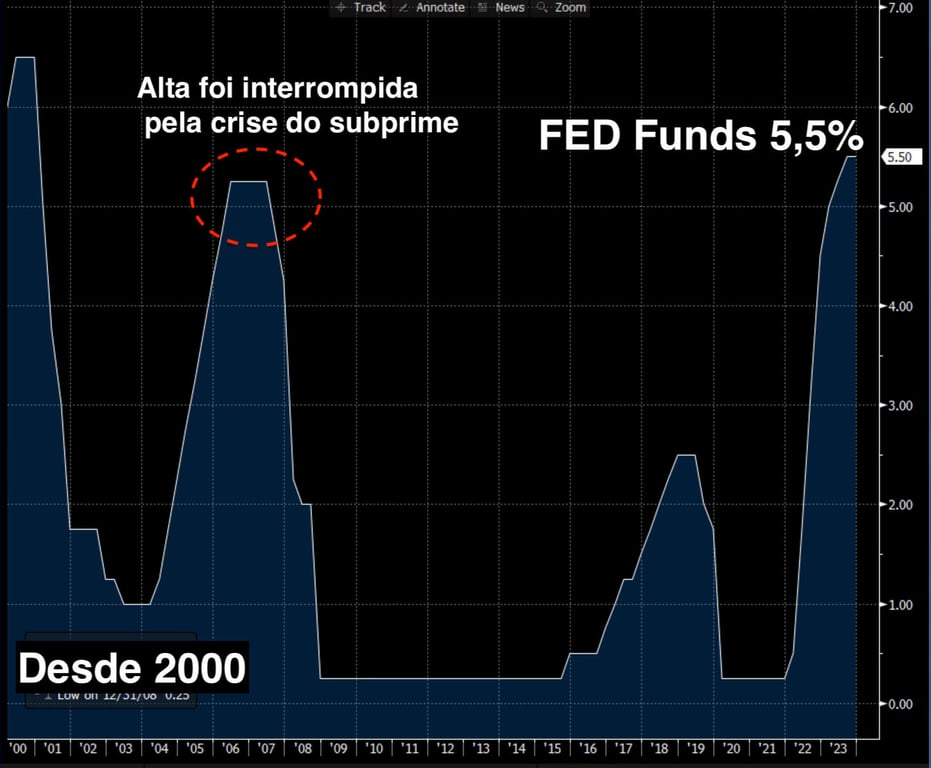

Faz sentido, juros americanos a 5% ao ano é algo que não víamos desde os anos 2000.

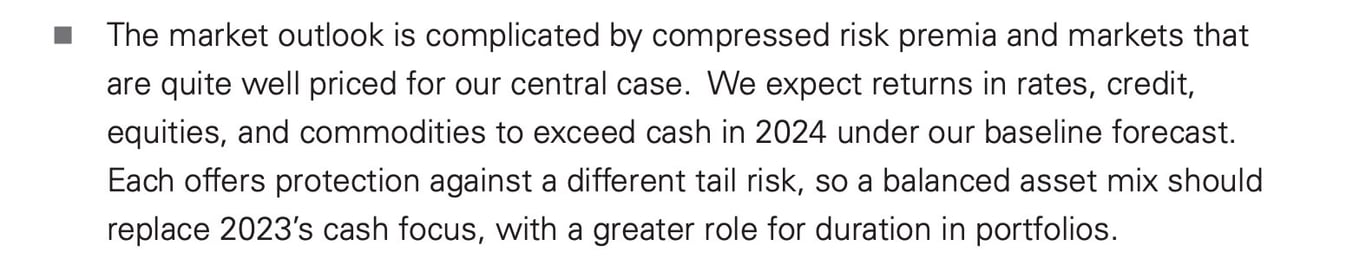

Veja este trecho da Goldman Sachs:

"As perspectivas do mercado são complicadas pela compressão dos prêmios de risco e pelos mercados que já têm precificado o nosso cenário central. Esperamos que os retornos em taxas, crédito, ações e commodities excedam o caixa em 2024, de acordo com nossa previsão de base. Cada um oferece proteção contra um risco de cauda diferente, portanto, um mix de ativos equilibrado deve substituir o foco no caixa de 2023 por um papel maior para a duração nas carteiras." — Fonte: Goldman Sachs.

Traduzindo: a bolsa está cara, mas temos medo de recomendar redução porque já ficamos para trás em 2023 (e temos medo de repetir em 2024).

E, como sempre, eles possuem a solução para os seus problemas.

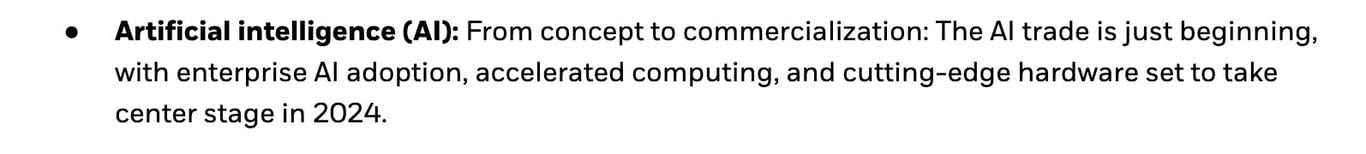

EUA 2024: só a inteligência artificial salva seu portfólio

Bolsa cara e juros elevados na curva. Os bancos recomendam títulos de crédito de longo prazo e, é claro, ações de inteligência artificial.

"Inteligência artificial (IA): Do conceito à comercialização: O trade de IA está apenas começando, com a adoção da IA pelas empresas, a computação acelerada e o hardware de ponta definido para ocupar o centro das atenções em 2024." — Fonte: BlackRock.

Claro. Ninguém quer ficar de fora da febre da inteligência artificial.

Este resumo da Lazard é muito bom:

.jpg/public)

Juros americanos caindo no 2º semestre, bolsa subindo (A.I.) e China ainda fraca.

E o Brasil?

Brasil 2024: o ano em que o CDI bate 9,25%?

As previsões para o Brasil são também bastante consensuais.

A taxa de juros continua caindo, bolsa está barata demais e sobe, e dólar fica um pouco mais baixo de R$ 5,00. Ninguém quer arriscar nada diferente.

Os mais pessimistas enxergam menos cortes de juros pelo risco fiscal (governo gastando demais).

145 mil pontos é uma alta de apenas +15% do patamar atual. Eu acho muito pouco.

Espero que os bancos aumentem suas previsões se o Ibovespa continuar subindo.

O que fazer com seu rico dinheirinho em 2024?

Concordo com muitos dos pontos levantados pelos bancos e corretoras.

Mas discordo na execução das estratégias.

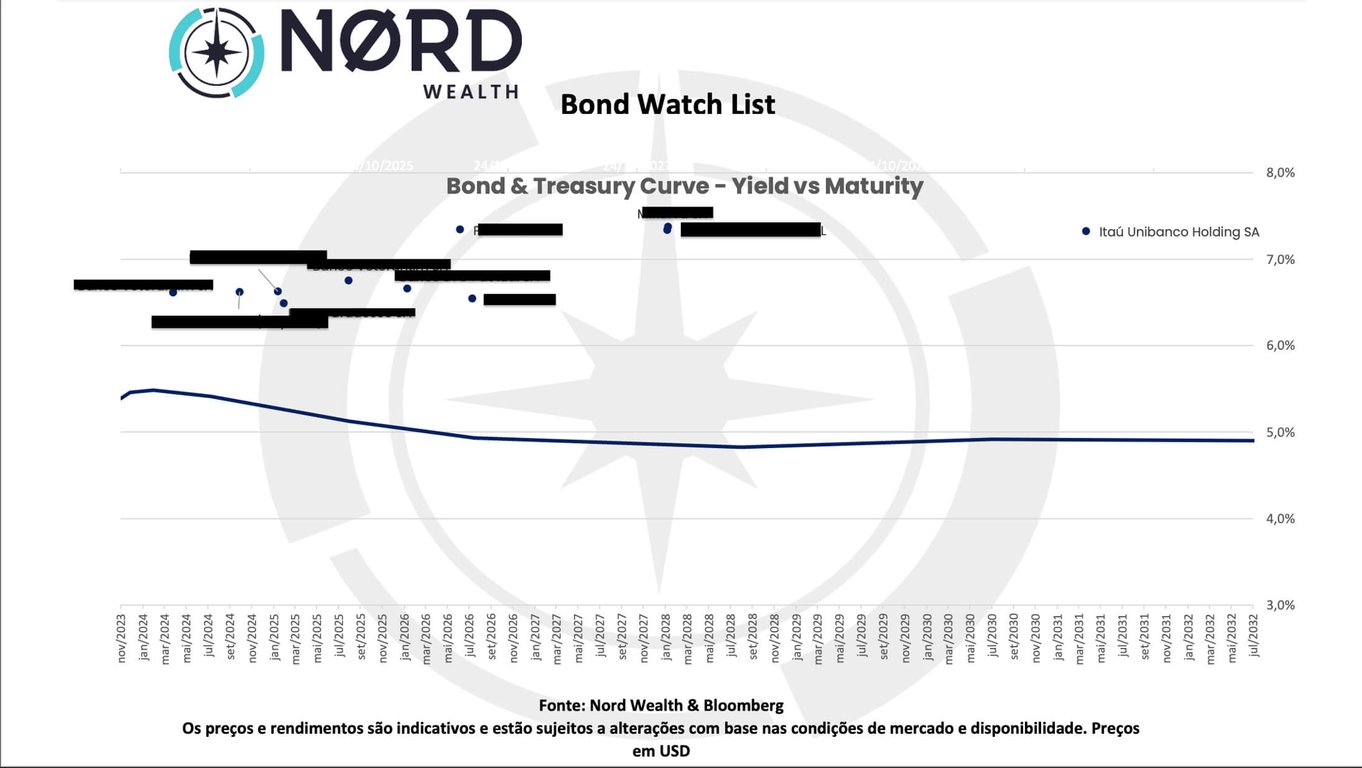

Recomendamos a nossos clientes com posições no exterior que aproveitem as ótimas taxas de títulos de renda fixa de empresas super sólidas brasileiras.

Tem título do Itaú de 10 anos negociando a taxas altas como 7,5% ao ano em dólar. É hora de aproveitar os juros altos nos EUA para travar uma renda fixa gorda em dólar.

Essa posição é bem consensual com as recomendações do mercado.

Já na bolsa dos EUA, estamos bem longe do consenso. Recomendamos redução de exposição e empresas que não dependem de economia americana ou que estejam mais expostas à China (mais baratas).

Hoje, preferimos uma exposição maior à bolsa brasileira, reduzindo a bolsa americana.

A alta de juros americana ainda não teve efeito na economia, mas imaginamos que terá no futuro próximo (e impactará as ações).

Também estamos fora do consenso na inteligência artificial. Estamos avaliando com bastante cuidado toda a cadeia de A.I., mas em busca de empresas mais baratas — fora do consenso de mercado (caras).

No Brasil, os juros futuros já caíram, mas a bolsa ficou para trás. Concordamos com o consenso que a bolsa brasileira está barata e deve andar com os cortes de juros.

Mas é claro que a seleção das ações de empresas que conseguem crescer forte seus resultados, mesmo com economia fraca, é o segredo do sucesso a longo prazo.

2024: ano de altos e baixos

Bolsa americana próxima das máximas com juros de 5,5%? Não é improvável que voltemos a falar de recessão e quedas fortes da bolsa americana.

Governo brasileiro gastando demais e arrecadação em queda. Com certeza a ala política do governo nos trará dias duríssimos nos juros longos e na bolsa.

Os riscos fiscais são relevantes, mas a bolsa negocia a múltiplos baixos demais (barata).

Apesar do consenso estar pendendo para uma continuação dos temas de 2023, ninguém espera tranquilidade.

Estar confortável com os riscos do seu portfólio é importantíssimo. Estar confortável com seu apetite a risco será essencial.

A melhor coisa a se fazer hoje é conversar com a Nord Wealth e entender a melhor alocação para a sua necessidade pessoal.

Um pouco na bolsa (sim), um pouco no CDI (títulos incentivados), um pouco em bonds lá fora e um pouco em títulos de crédito aqui.

Dentro das ações, a escolha dos papéis é importantíssima, assim como foi nos últimos dois anos e meio.

Em 2024, vamos navegar por águas bastante turbulentas.

Planeje um portfólio ajustado a você com a Nord Wealth — ajustado ao seu perfil e às suas necessidades.

Cuide muito bem do patrimônio da sua família.