BTLG11 vende imóvel que foi fábrica da Ford no ABC Paulista

Com venda de participação, fundo conseguiu obter ganho de capital de 20,5%; veja nossa opinião sobre a operação

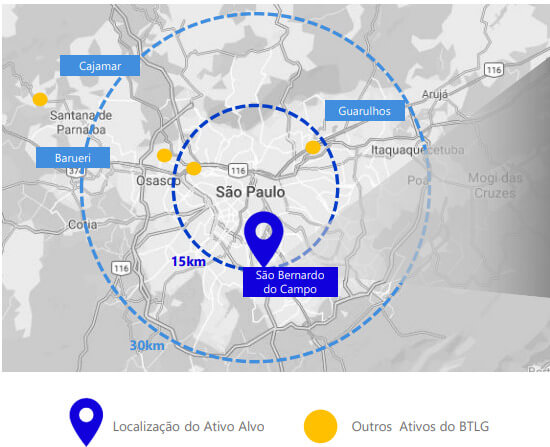

Recentemente, o BTG Pactual Logística (BTLG11) divulgou um fato relevante informando que realizou um acordo de venda junto à Prologis para a alienação integral de sua participação de 25% no “Ativo SBC”, localizado em São Bernardo do Campo/SP.

Mas será que a transação realmente foi positiva para os cotistas?

Vem comigo que explicarei tudo sobre a transação no texto de hoje!

O imóvel

No final de 2020, o BTLG adquiriu, em um consórcio, 25% do imóvel onde antes funcionava a fábrica da Ford no ABC Paulista até 2019 por um montante de R$ 187,3 milhões.

O objetivo da transação era construir um complexo logístico de elevado padrão construtivo (AAA) no local, que, por possuir incríveis 1 milhão de m² de área de terreno, tem potencial para ser um dos maiores parques logísticos da América Latina, com cerca de R$ 460 mil m² de ABL.

Isso sem falar na excepcional localização do empreendimento, que dispensa comentários!

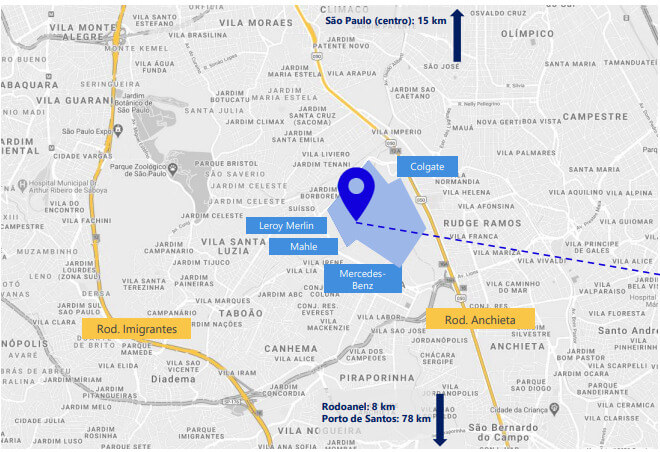

Situado no raio de 15 km de São Paulo, o terreno está estrategicamente posicionado entre as Rodovias Anchieta e Imigrantes. Ou seja, no principal eixo de conexão entre a região metropolitana paulista e o Porto de Santos, um dos mais importantes corredores logísticos do Brasil e da América Latina.

Com a grande vantagem competitiva proporcionada pela sua localização estratégica, que facilita o deslocamento das empresas na infraestrutura existente, possibilitando uma rápida locação de seus espaços, o empreendimento tinha literalmente tudo para dar certo!

Inclusive, a entrega de sua primeira fase estava prevista para 2021, mas não foi bem isso o que aconteceu desde então…

Riscos de desenvolvimento

Passados mais de três anos desde o acordo, o que observamos foi um projeto completamente estagnado e ainda em fase de estudo e aprovação.

Tudo isso devido a uma série de fatores, incluindo: (i) a identificação de passivos ambientais no terreno; (ii) obstáculos nas aprovações da obra junto a órgãos públicos; e (iii) comprometimento da sua viabilidade financeira em função da alta dos custos de construção.

Assim, o que vimos até aqui foi a efetivação de diversos riscos associados ao desenvolvimento de um empreendimento imobiliário!

Como a compra feita pelo BTLG previa uma renda mínima garantida (RMG) junto ao vendedor na ordem de 8,8% a.a. ao longo dos três primeiros anos de desenvolvimento do projeto, não chegamos a ver impactos dos atrasos sobre as receitas do Fundo.

No entanto, a gestão já vinha apresentando sinais de insatisfação em relação aos rumos do projeto, buscando realizar a venda da participação do BTLG no imóvel há algum tempo.

E, ao que tudo indica, esse momento chegou!

Detalhes da transação

O valor total da transação, a qual ainda não foi concluída e está sujeita a algumas condições, é de R$ 212,5 milhões, a serem pagos da seguinte forma:

- (i) 25 milhões a serem recebidos no primeiro mês do fechamento do acordo a título de sinal; e

- (ii) três parcelas iguais de R$ 62,5 milhões, sendo a primeira paga em mai/24; a segunda em set/24 e a terceira em jan/25. As parcelas não serão corrigidas monetariamente, o que é evidentemente negativo, porém, como o vencimento será de curto prazo, isso não chega a ser um grande problema.

O Fundo informou que o investimento total no imóvel, levando em conta os desembolsos realizados com a obra, acabou sendo de R$ 176,3 milhões.

Desse modo, ao analisarmos o custo versus o preço de venda, o BTLG teria um ganho de capital de 20,5% com a operação, o equivalente a R$ 1,27/cota, sendo R$ 0,52/cota reconhecidos neste semestre e o restante posteriormente.

O que achamos da venda da participação de BTLG11?

Embora seja uma venda com potencial de destravar um ganho de capital interessante aos cotistas, não é uma operação que nos chama a atenção.

O empreendimento tem todas as características para ser um ativo excelente, destacando-se pelo seu tamanho, qualidade e, principalmente, localização estratégica na região metropolitana de São Paulo.

Depois, apesar dos recebimentos mensais equivalentes a 8,8% a.a. referentes a RMG, o potencial ganho de capital da operação (20,5%) é inferior à inflação acumulada no período (27%), não apresentando uma grande geração de valor para os cotistas.

Como ponto favorável à venda, entretanto, temos a morosidade da evolução das obras no empreendimento e o possível impacto financeiro sobre os resultados do Fundo com o fim da RMG, uma vez que o projeto segue praticamente parado desde a aquisição.

Nesse contexto, a oportunidade de realizar a venda neste momento para investir o valor do principal em imóveis prontos a cap rates mais atrativos do que os 8,8% da RMG pode, de fato, ser mais interessante.

Além disso, é importante comentar que o acordo contempla a possibilidade de o BTLG ter uma opção de recompra de uma fração ideal minoritária no ativo em um momento futuro.

Essa possibilidade pode ser vantajosa para o Fundo, contanto que as condições para a recompra, quando as obras estiverem prestes a ser concluídas ou já finalizadas, sejam favoráveis.

Afinal, mesmo que uma eventual recompra envolva um custo mais elevado, os riscos associados à fase de desenvolvimento da obra serão consideravelmente reduzidos ou até mesmo eliminados devido à sua conclusão.

Sem falar que a gestão não teria o ônus que envolve o custo financeiro elevado que empreendimentos desse porte demandam.

Conclusão

Dessa forma, há um acordo que, embora não seja o ideal para os cotistas, apresenta-se como uma solução positiva para um imóvel cujos riscos de desenvolvimento imobiliário acabaram sendo confirmados.

Assim, seguiremos monitorando a evolução do acordo de perto e comunicaremos os assinantes do Nord FIIs em caso de novidades.

Por fim, mantemos grande confiança na tese de investimento do BTLG para 2024, não apenas pelo belo trabalho desenvolvido pela gestão, mas também pela (i) qualidade de seu portfólio de imóveis; (ii) diversificação de sua carteira de locatários; e (iii) possibilidade de novos desinvestimentos em ativos com potencial para ganhos de capital.

Esses pilares somados ao seu valuation ainda atrativo e à boa capacidade de distribuição para os próximos 12 meses (estimativa de R$ 8,90/cota para o período, mas podendo se elevar em caso de efetivação do acordo) nos levam a acreditar que o Fundo permanece sendo uma ótima oportunidade para os investidores que desejam ter uma renda passiva recorrente.