BBAS3: dividendos generosos e valorização de +53% em 2023; hora de incluir na sua carteira?

As ações do Banco do Brasil registram forte alta neste ano, principalmente devido à confiança do mercado perante o novo governo.

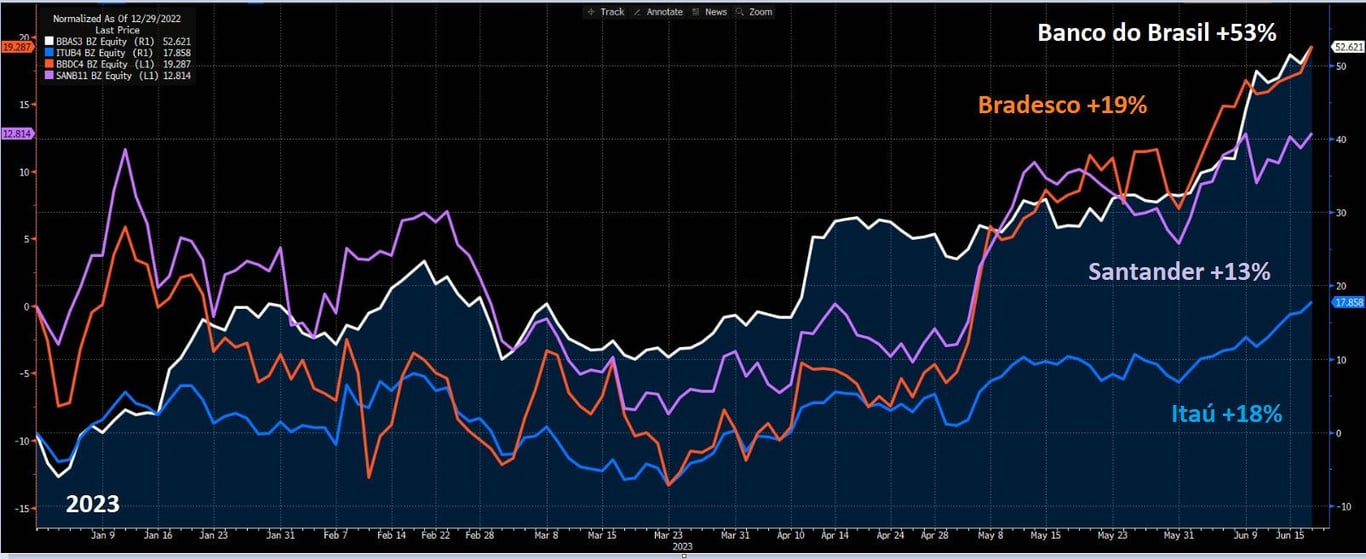

A ação do Banco do Brasil (BBAS3) é o grande destaque entre os pares em 2023. Enquanto os papéis do Santander (BCSA34) e Itaú (ITUB4) sobem +13% e +18%, respectivamente, o Banco do Brasil apresenta alta de +53%.

Destaque entre bancos privados

As ações do Banco do Brasil registram forte alta neste ano, principalmente devido à confiança do mercado perante o novo governo, que não atuou com medidas para interferir na gestão do banco, conforme era a expectativa mais pessimista.

Além de uma transição de governo mais suave, o agronegócio em alta tem beneficiado as ações do BB pela exposição significativa no setor. O banco é líder em carteira de crédito agro, com 60% de participação no mercado brasileiro.

Outros dois fatores que precisam ser levados em consideração são os múltiplos atraentes (abaixo de 1x valor patrimonial) e as boas expectativas de dividendos, sendo um dos quesitos preferidos dos investidores que buscam acúmulo de renda passiva.

Corte de juros

A mediana das expectativas dos economistas do mercado para a Selic no fim de 2023 caiu de 12,50% para 12,25%, segundo Boletim Focus do Banco Central publicado na última segunda-feira, 19.

Se os resultados do banco continuarem apresentando crescimento, há grandes chances de a companhia continuar se beneficiando das fortes altas, por ser uma das grandes posições de investimentos e grandes fundos de investimentos que acabaram reduzindo sua exposição em Bolsa quando o mercado piorou, e lentamente estão retornando à Bolsa.

Mais barato que os concorrentes

A ação do BB está bem barata do ponto de vista de múltiplos — 0,9x valor patrimonial —, embora atualmente se encontre no seu valuation médio histórico dos últimos cinco anos.

O que nos dará uma melhor precisão quanto ao seu valuation serão os seus próximos resultados. Até o momento, a visibilidade é bastante positiva com as carteiras de crédito retomando em níveis saudáveis, além do agronegócio.

É importante mencionar também que, historicamente, o BB é um banco bastante rentável (ROE de 20%, segundo último dado Bloomberg), 4x lucros e com boa gestão de custos e despesas.

Risco político ainda pede cautela

Entre os pontos de atenção, o risco político jamais deve ser descartado, dado que estamos no início do governo e muitas das medidas tomadas até hoje, vide arcabouço, BNDES e mudanças nos ministérios, podem ser alteradas a qualquer momento independentemente do histórico. Portanto, o investidor deve ter sempre cautela com relação a isso.

É uma empresa que tem nos chamado bastante a atenção, mas entendemos que a baixa precificação do mercado nos múltiplos da companhia já contempla boa parte dos riscos e do crescimento que está por vir.

Dividendos generosos

O BB paga dividendos mais generosos, acima da distribuição obrigatória de 25% do lucro.

O banco pagou R$ 4,50 por ação nos últimos 12 meses. Isso corresponde a 8,9% do valor de mercado do banco, o que é a mesma coisa que dizer que o Dividend Yield dos últimos 12 meses foi de 8,9%, considerando as cotações do fechamento das ações na segunda-feira, 19. Os dados foram extraídos da Economatica.

O conselho de administração do Banco do Brasil aprovou o payout de 40% para o exercício de 2023 via dividendos e/ou juros sobre o capital próprio (JCP).

O Dividend Yield esperado para 2023, conforme o consenso Bloomberg, é de 9,75%.

Vale a pena investir pelos dividendos?

Apesar dos bons resultados e dividendos que vêm sendo entregues, existe um risco político relevante que nos deixa de fora nas ações do Banco do Brasil. Em nossa visão, esse é um fator de risco que sempre exige mais cautela.

Mesmo falando de uma empresa sólida, com valuation atrativo, nossa preferência está para as ações do Itaú (ITUB3).

Nossa recomendação

O Itaú é o banco privado com melhor desempenho entre os grandes bancos brasileiros. A instituição apresentou resultados sólidos no primeiro trimestre deste ano, como esperado, com lucro recorrente gerencial de R$ 8,435 bilhões, quase o dobro do que o Bradesco (BBDC4) apresentou no mesmo período, R$ 4,280 bilhões.

A ação também é uma boa ideia pensando em dividendos e JCP. Esperamos um Dividend Yield na casa de 6% para os próximos 12 meses, mantendo a política de payout de 25%.

Com bastante resiliência no seu setor, mantemos nossa recomendação de Comprar para ITUB3.