B3 hoje: barata e com muitas oportunidades em vista da inevitável queda de juros

Onde está o dinheiro dos investidores que ainda não foi deslocado para as ações? Segundo a B3, as captações bancárias de 2023 somaram 4,1 trilhões de reais em comparação a 3,2 trilhões no mesmo período em 2022.

Sempre que temos um movimento importante das taxas de juros, vemos também um movimento importante dos fluxos de investimentos.

Em 2020, quando a taxa Selic foi para apenas 2% ao ano, tivemos a bolsa batendo o seu pico de valor, em 131.190 pontos. Nessa época, a B3 bateu recorde absoluto de número de CPFs.

A queda dos juros reduz a rentabilidade dos investimentos de renda fixa e faz com que os investidores entendam que se eles quiserem manter um retorno mais alto, eles deverão correr mais riscos.

A lógica é perfeita e deveria funcionar para todas as ocasiões, inclusive nos casos contrários. De 2021 até 2022, tivemos um longo ciclo de alta nas taxas. Essa alta de fato fez com que milhares de investidores deixassem seus ativos de risco e voltassem para a renda fixa.

Mas agora, em 2023, tivemos o início do ciclo de queda na Selic e, se fôssemos acompanhar as variáveis na história, concluiríamos que o investidor já deveria estar reduzindo suas posições de renda fixa numa hora dessas para aumentar suas posições em ações.

Mas isso não está acontecendo. Onde será que está o dinheiro dos investidores que ainda não foi deslocado para as ações?

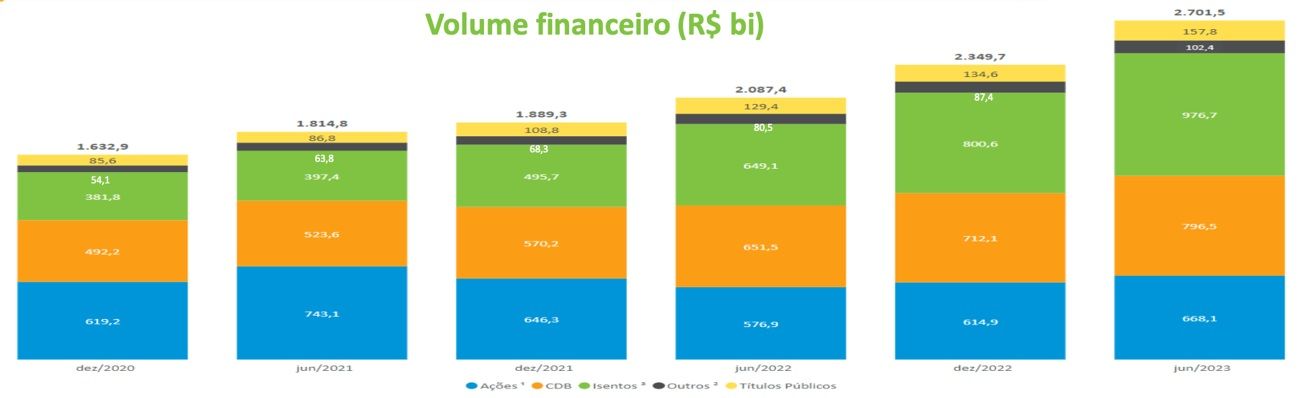

De acordo com dados da B3, estamos vendo um aumento enorme de captação bancária ao longo dos últimos anos. Só no primeiro semestre de 2023, as captações bancárias somaram 4,1 trilhões de reais, enquanto no mesmo período de 2022 eram de 3,2 trilhões.

Se considerarmos os principais títulos privados de renda fixa (CDBs, LCIs, LCAs, CRIs, CRAs e Debêntures), tivemos um crescimento de 75% do volume de emissões de 2020 até 2022.

A principal fonte de crescimento se deu em CDBs e títulos isentos, mais especificamente LCIs e LCAs.

A taxa atraente somada ao aumento de plataformas digitais de distribuição desses produtos aumentou bastante a sua penetração na carteira dos investidores. Por enquanto, olhando esses dados de captação ainda crescentes, vemos que é lá que o investidor está e é lá que ele vai ficar.

Embora o ciclo de queda da Selic já tenha começado, ainda temos juros mensais de mais de 1%, muito atrativos para o poupador.

A mudança dos fluxos de investimento deve ser mais intensa com a Selic voltando para patamares de aproximadamente 10% ao ano.

Além disso, esses títulos de crédito privado não têm a liquidez que fundos ou títulos públicos possuem. Muitos investidores estão com carteiras bem carregadas de crédito privado com vencimentos mais longos, impossibilitados de fazer grandes ajustes no curto prazo.

Isso deve manter o fluxo de investimentos para a bolsa mais comportado no curto prazo. A Selic chegando a 12% no final do ano ainda não seria o suficiente para movimentar um volume grande de interessados, uma vez que ainda estaria muito próximo de 1% ao mês.

Ao longo do ano que vem, esse fluxo já deve mudar, com Selic chegando aos 10%.

Caso os juros americanos também entrem em uma tendência de queda, teríamos mais um reforço de fluxo positivo, vindo inclusive do gringo.

Ou seja, apesar de o valuation da bolsa estar muito barato e já termos iniciado o ciclo de queda da Selic, me parece que a alta da bolsa sustentada por um fluxo mais robusto deve acontecer mais vagarosamente, principalmente mais para o ano que vem.