Ativo Secreto Nord 2023 — qual é o melhor investimento até agora?

Com o resultado do primeiro semestre, Cesar Crivelli segue o líder da competição pelo melhor ativo do ano

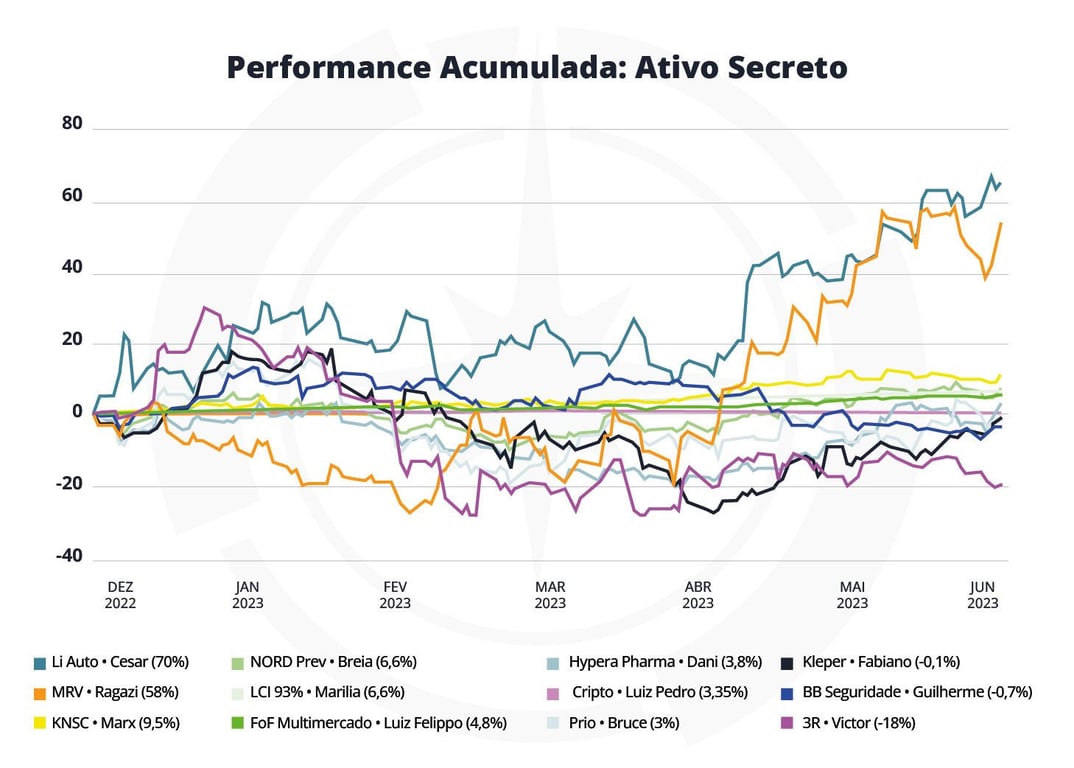

No final do ano de 2022, os analistas da Nord Research escolheram os 12 principais ativos para investir em 2023 na competição Ativo Secreto.

Nos primeiros quatro meses do ano, o percurso de pedras e lama (risco fiscal e político) testou a coragem dos analistas mais habilidosos.

No entanto, desde maio, alguns aspectos macroeconômicos, como avanços na área fiscal e melhora no qualitativo das últimas leituras de inflação, têm impulsionado a recuperação de alguns competidores.

O Cesar Crivelli segue imparável no Ativo Secreto 2023. Rafael Ragazi e Marx Gonçalves ocupam a segunda e a terceira posição.

Confira a classificação do primeiro semestre do ano, de 1º/01/23 a 30/06/23.

Ativo Secreto 2023

1º lugar: LI Auto - Cesar Crivelli

2º lugar: MRV (MRVE3) - Rafael Ragazi

3º lugar: Kinea Securities (KNSC11) - Marx Gonçalves

4º lugar: Nord Icatu AT 70 Prev FIM CP - Renato Breia

5º lugar: LCI Itaú 93% CDI - Marilia Fontes

6º lugar: Nord Melhores Fundos FoF MM FIC FIM CP - Luiz Felippo

7º lugar: Hypera Pharma (HYPE3) - Danielle Lopes

8º lugar: Chainlink (LINK) - Luiz Pedro

9º lugar: Prio (PRIO3) - Bruce Barbosa

10º lugar: Kepler Weber (KEPL3) - Fabiano Vaz

11º lugar: BB Seguridade (BBSE3) - Guilherme Tiglia

12º lugar: 3R Petroleum (RRRP3) - Victor Bueno

A seguir, contamos os fatores para o desempenho dos nossos competidores até agora.

LI Auto (Cesar Crivelli)

Não é avião, mas está voando! O ativo secreto escolhido pelo time do Nord Global no final do ano passado foi a Li Auto — melhor desempenho no primeiro semestre de 2023.

Li Auto é uma empresa chinesa, ainda emergente, que fabrica carros híbridos e elétricos, cujos veículos têm sido um verdadeiro sucesso.

Nos primeiros seis meses do ano, a empresa mais do que dobrou a quantidade de veículos entregues aos clientes, atingindo a marca de 139.117 carros no ano, contra apenas 60.403 no mesmo período do ano passado.

Por conta de lançamentos de novos modelos durante o 1S23, que permitiram à empresa alcançar um mercado consumidor maior, as vendas devem superar a marca de 40 mil carros por mês já no próximo trimestre, um resultado excelente e acima de nossas expectativas.

As ações da Li Auto, assim como a entrega de veículos, subiram bastante ao longo deste ano e já acumulam valorização de +77,25%. Apesar desse forte aumento nas vendas, seguimos confiantes de que a empresa ainda poderá crescer muito nos próximos anos, o que deve se refletir positivamente no bolso dos acionistas.

MRV (MRVE3)

As ações da MRV ficaram com a medalha de prata no primeiro semestre. A construtora sofreu bastante na pandemia com a elevada inflação dos custos de construção, mas esta safra de imóveis está finalmente acabando de passar por seu balanço e daqui em diante as perspectivas para a companhia são muito positivas.

A margem bruta das novas vendas já está em 30,5% (retornando ao patamar histórico de 32%), as prévias operacionais dos meses de abril e maio vieram muito fortes, com a média mensal de vendas crescendo +48% e o ticket médio +20%. Para completar, o vento de cauda ainda é muito positivo, com o FGTS aumentando o subsídio, reduzindo o juro e elevando o teto do programa Minha Casa Minha Vida (MCMV).

Kinea Securities (KNSC11)

A medalha de bronze fica com o Kinea Securities. O fundo imobiliário encerrou maio com investimentos em 70 operações de CRIs, sendo que todas as operações estão em dia com suas obrigações. A alocação da sua carteira em operações atreladas ao CDI está agora em 37,7%, enquanto a parcela atrelada ao IPCA foi elevada para 60,4%.

Sendo assim, os rendimentos do Fundo devem ser impactados no curto prazo pela possível deflação do IPCA de junho, cuja estimativa está em -0,09%, segundo a Anbima. Além disso, a parcela da carteira atrelada ao CDI deve ser impactada pelas reduções da Selic previstas para os próximos meses.

Ainda assim, com uma rentabilidade implícita da carteira em torno de IPCA + 7,23% a.a. nos preços atuais, já deduzidas as taxas de administração e gestão, seguimos entendendo que o Fundo continua com uma ótima rentabilidade para o nível de diversificação e de risco de seu portfólio. Lembrando que o KNSC também tende a se beneficiar da marcação a mercado positiva dos CRIs da carteira atrelados ao IPCA com o fechamento dos juros futuros, fato que tende a elevar um pouco o seu valor patrimonial.

Nord Icatu AT 70 Prev FIM CP

O quarto lugar vai para Nord Icatu AT 70 Prev FIM CP. O fundo possui, em sua carteira, uma alocação de 70% na principal estratégia da Nord Asset, o ANTI-Trader, e 30% da carteira em uma alocação em Renda Fixa. Com base na expertise dos sócios-fundadores da Nord, o fundo é uma versão adaptada para previdência da carteira do ANTI-Trader.

O primeiro semestre de 2023 foi extremamente favorável para a bolsa brasileira, com dados inflacionários indicando um alinhamento com a meta. Além disso, a manutenção da meta em 3,0% pelo CMN e uma sinalização mesmo que dura por parte do COPOM em iniciar os cortes de juros ainda este ano levaram o mercado a precificar diversos cortes nos juros até 2024, consequentemente, trazendo a bolsa para cima.

A alocação do fundo feita na carteira ANTI-Trader se beneficiou desse movimento e a parcela em renda fixa também foi favorecida pelo cenário de juros pós-fixados altos, além de todos os benefícios que um veículo previdenciário traz.

LCI Itaú 93% CDI

A LCI Itaú 93% CDI de liquidez diária com vencimento em janeiro de 2024 é o quinto ativo a aparecer no ranking. A escolha de Marilia Fontes foi baseada no objetivo de ter um ativo líquido para permitir possíveis movimentações da carteira ao mesmo tempo em que lhe garantisse uma rentabilidade interessante à medida que a Selic permanecesse em patamares elevados, como de fato ocorreu.

Outra grande vantagem desse título é a isenção de imposto de renda, além de se tratar de um dos emissores mais seguros da economia local (Itaú).

O baixo risco da operação e a perspectiva de boa rentabilidade se traduziram numa excelente relação risco-retorno. Durante o primeiro semestre de 2023, o ativo rendeu 7,9% (ajustando pelo imposto de renda de 17,5% que seria pago se fosse um CDB), o que significa uma rentabilidade de 1,3% ao mês.

Dificilmente teremos exatamente a mesma rentabilidade ao longo do segundo semestre, visto que o Banco Central deve iniciar o ciclo de corte da Selic na reunião de agosto. Caso o BC inicie com um corte de 25 pontos em agosto e siga redução de 50 nas reuniões seguintes, ainda resultaria numa rentabilidade um pouco superior a 1% ao mês.

Nord Melhores Fundos FoF MM FIC FIM CP

Em sexto lugar, encontra-se mais um fundo da casa, o Nord Melhores Fundos FoF MM FIC FIM CP. Nossa tese era uma mistura de juros de um carrego interessante do CDI com uma flexibilidade de mandato dos multimercados. O resultado, até o momento, foi de 4,4% contra um CDI de 6,4% e uma indústria de multimercados que entregou um resultado de 3,05%.

No campo do CDI, ainda que o Banco Central (BC) entregue um amplo ciclo de corte ao longo do mandato, acredito que dado o perfil do governo, ainda carregaremos um juro relativamente alto (compatível com o que vimos em outros governos do Lula).

Gostamos também da flexibilidade do mandato de multimercado e pode ser útil com o vaivém do mercado. Historicamente, momentos de juro real muito altos foram acompanhados de bons resultados para a classe olhando três anos à frente.

Hypera Pharma (HYPE3)

Em sétimo lugar está a empresa farmacêutica Hypera Pharma. O guidance da companhia para o ano de 2023 sugere que seu crescimento até o final do ano ficará cerca de +14% na receita líquida, +15% no Ebitda, mas apenas +10% no lucro líquido, reflexo do aumento das despesas financeiras.

O guidance é relativamente fraco, mas ainda vemos com bons olhos ao imaginarmos que a companhia segue em processo de desalavancagem e vai se beneficiar da queda de juros até o final do ano.

Seguimos confortáveis com a empresa, líder do seu mercado, que vem entregando resultados acima da média do setor desde o 4T20.

Chainlink (LINK)

Em oitavo lugar, aparece a criptomoeda Chainlink. O mercado de criptoativos como um todo teve uma escalada significativa no primeiro semestre, arrastando o ativo secreto do Luiz Pedro junto. No entanto, os fundamentos de Chainlink pioraram em pontos cruciais.

Apesar da alta de 19,57% no primeiro semestre de 2023, o ativo teve uma mudança no seu board de diretores, que levou a algumas tomadas de decisão questionáveis no que tange à gestão de tesouraria da fundação Chainlink. Um dos exemplos disso foi a venda recente de um volume considerável de LINK pela fundação para autofinanciamento do projeto, segurando o preço do ativo por acrescentar oferta no mercado.

A tecnologia oferecida pela Chainlink é cada vez mais indispensável para o mercado como está e principalmente para o crescimento dele. As políticas de staking ainda ajudam a segurar a oferta do token a mercado. Os fundamentos são bons, já a gestão de tesouraria, nem tanto.

Prio (PRIO3)

Ocupando o nono lugar, temos a queridinha do Bruce. Prio teve um começo de ano difícil. O governo divulgou uma MP para taxação da exportação do petróleo no final de fevereiro, impactando os resultados da companhia por quatro meses, do começo de março até o final de junho. Com isso, as ações da petroleira andaram de lado durante o primeiro semestre de 2023.

Apesar do pessimismo do mercado, a companhia ainda assim entregou um crescimento de receita de 82% no 1T23, com lifting cost em torno de US$ 9,5/barril, e um aumento de produção de +155% em maio, comparado com o ano anterior. Um dos responsáveis por esses números foi a crescente produção em Frade e a entrada de Albacora Leste nos resultados. Gerando caixa e com a entrada de Wahoo nos resultados em 2024, PRIO ainda tem muito para crescer.

Kepler Weber (KEPL3)

A Kepler Weber ocupa o décimo lugar. O início deste ano não foi tão bom para a empresa brasileira, além da comparação difícil com o ano passado, que foi excepcional, o resultado deste 1º semestre foi pressionado pelos seguintes fatores: (i) queda das commodities agrícolas nos primeiros meses do ano; (ii) as perspectivas ruins sobre o cenário macro (juros); (iii) suspensão da linha de crédito PCA (Programa para construção e ampliação de armazéns); e (iv) incertezas políticas com o novo governo.

Com alguns desses fatores superados e pelo 2º semestre ser sazonalmente melhor, a perspectiva para a Kepler é que ela mantenha o seu elevado patamar de resultados.

Mesmo sem aquele crescimento de três dígitos que vimos ano passado, a KEPL negocia a apenas 3x Ebitda e 5x lucro, gera caixa e atua no setor que carrega o Brasil nas costas.

BB Seguridade (BBSE3)

Em décimo primeiro está BB Seguridade. O racional para a escolha do ativo foi influenciado por conta das incertezas políticas e fiscais oriundas do novo governo, que estavam presentes na transição do ano, pesando sobre as cotações e expectativas (vale ressaltar que o cenário de hoje já é diferente). Prezamos pelo conservadorismo e julgamos válido colocar uma tese mais defensiva e com boas alternativas a depender do cenário.

Considerando um cenário econômico mais adverso, no qual temos juros elevados, o resultado operacional das seguradoras acaba sendo impactado por meio da redução de prêmios emitidos. No entanto, ao mesmo tempo, com um nível de juros mais elevado, as seguradoras conseguem bons e melhores resultados através do seu resultado financeiro, com o rendimento do float (dinheiro que fica com a seguradora rendendo enquanto os sinistros não aparecem).

Seguimos inalterados com relação à tese de investimentos, negociando a 8,5x Lucros e com um Dividend Yield projetado de 10% para 2023.

3R Petroleum (RRRP3)

Por fim, a 3R Petroleum terminou em último lugar, com os papéis registrando baixa de -20% no ano. O movimento é explicado, principalmente, pelas notícias negativas atreladas à companhia no primeiro semestre, como a interrupção da venda de ativos pela Petrobras, o novo imposto sobre exportação de petróleo (não impactou as operações da 3R) e o atraso na incorporação do Polo Potiguar.

Apesar dos ventos contrários, a 3R conseguiu concluir a compra de seu principal ativo no mês passado (Potiguar representa 40% da produção projetada para os próximos anos) e mantém sua alta visibilidade de crescimento, com sua produção podendo mais do que dobrar no ano e quintuplicar até 2027.

Negociando a 3x Ebitda 2023, RRRP3 segue sendo uma grande oportunidade na visão do analista Victor Bueno.

Todos alcançam a linha de chegada, mas somente um levará o título de melhor ativo do ano – qual é o seu favorito?