Vale a pena comprar Berkshire Hathaway (BERK32), a holding de Warren Buffett?

Por que o ANTI-Trader ganha de Warren Buffett? A imitação é a forma mais sincera de elogio, mas nós aproveitamos as vantagens de ser um pequeno investidor.

Vale a pena comprar Berkshire (BERK32)?

Muita gente me pergunta: "Bruce, se você adora tanto o Warren Buffett, maior investidor de todos os tempos, por que não compra as empresas que ele compra?"

Simples. Porque somos pequenos (temos pouco dinheiro) e temos maiores oportunidades disponíveis.

A Berkshire Hathaway é a holding negociada na bolsa americana (e na brasileira também) por onde o Buffett aloca seus investimentos.

Sim, apesar de aprender e seguir o evangelho de Warren Buffett, conseguimos (mesmo no Brasil) uma rentabilidade mais de 2x superior à Berkshire.

Buffett investe US$ 800 bilhões. Ser pobre (pequeno) nos dá enormes vantagens.

Por que Buffett é o maior investidor de todos os tempos?

Warren Edward Buffett é um dos maiores alocadores de capital (investidor em palavras bonitas) de todos os tempos. Ainda muito jovem, com apenas 11 anos de idade, Buffett começou a comprar suas primeiras ações.

Hoje, ainda um jovem de 92 anos, sua fortuna ultrapassa os 120 bilhões de dólares (170 bilhões se somarmos as doações que vem fazendo).

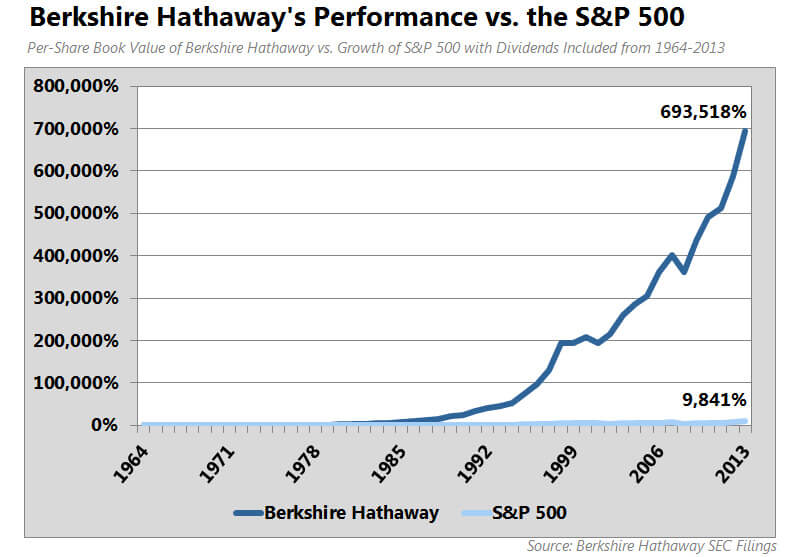

Ele é, de longe, o exemplo mais usado para ilustrar o sucesso com investimentos. Não à toa, desde 1964, ele obteve em média retornos de 19,8% ao ano, enquanto o índice S&P 500 deu um retorno de 10,1%.

Um retorno total (até hoje) de 1.211.154% contra 27.029% do S&P500 (SPX). Uma “senhora” lavada no índice.

Infelizmente, o gráfico abaixo só vai até 2013 — foram mais +219% de BERK32 e +173% do SPX nesses últimos 10 anos.

Mas não é apenas o retorno acumulado que faz com que muitos (inclusive eu) o admirem. A simplicidade e replicabilidade de sua estratégia, o Value Investing, é o principal ponto que encanta tantos investidores pelo mundo.

BERK32: +15% ao ano em dólar

No sábado, a BRK reportou resultados bons para o 2T23, acima das expectativas de mercado.

As unidades de seguros apresentaram resultados sólidos, com aumento da geração de caixa, e o portfólio de ações teve uma valorização considerável, puxado pela gigante Apple.

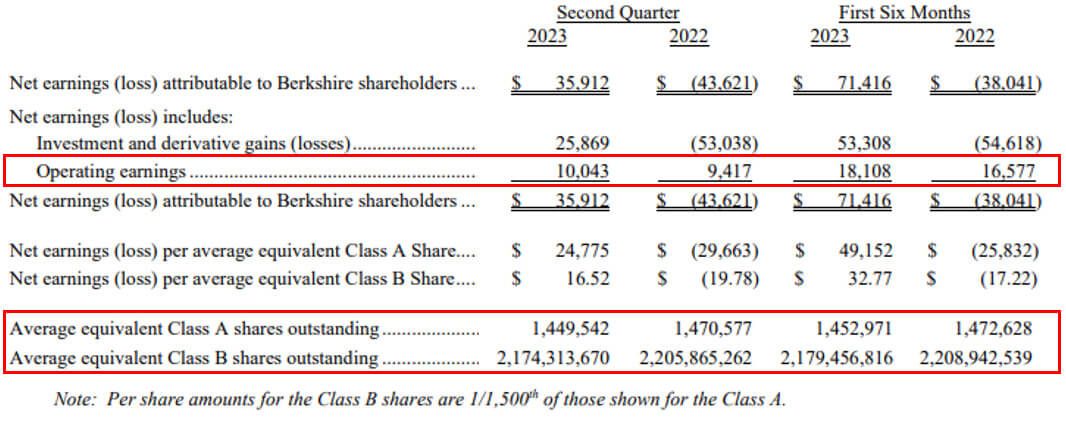

É importante frisar que os resultados da BRK são impactados pelas variações das ações no mercado nos trimestres. Buffett sugere usar o "lucro operacional" para avaliar a saúde financeira da empresa.

O lucro operacional foi de US$ 10 bilhões, crescimento de apenas +6,6% na comparação com o mesmo período do ano passado.

Nos últimos 5 anos, a BRK conseguiu um crescimento médio de +15% ao ano em seus lucros operacionais. Um crescimento bom, mas nada espetacular.

Como as cotações seguem os resultados, as ações da BRK seguiram os resultados e subiram +12% ao ano, em média.

BERK32: mercado americano valorizado demais?

Com o mercado americano negociando a múltiplos historicamente bastante elevados (caro), a BRK vem tendo dificuldades em achar boas oportunidades de compra.

Como alternativa, eles possuem um caixa elevado (US$ 147 bilhões) e vêm recomprando muitas de suas próprias ações.

À primeira vista, uma empresa recomprando suas ações geralmente indicaria que elas estão baratas. No entanto, nesse caso, é por um motivo ruim — a falta de opções melhores em investimentos que seriam bons para os acionistas.

Recentemente, Buffett anunciou investimentos nas tradings japonesas: Itochu, Marubeni, Mitsubishi, Mitsui e Sumitomo, mas também anunciou que não compraria mais de 10% de cada uma.

Um investimento pequeno, algo ao redor de 30bi de dólares no total. A BRK, hoje, vale 800bi de dólares.

<!--FORM-->

APPL34: 45% de toda a posição de BRK

Atualmente, a BRK possui quase 45% de seu portfólio na maior empresa do mundo, a Apple (APPL34).

A Apple é uma ótima empresa e cresceu muito nos últimos anos para se tornar a maior empresa do mundo (vale 2,8tri de dólares).

Hoje, entretanto, os lucros de Apple estão em declínio e a empresa negocia a um patamar elevado (30x lucros), mesmo para o histórico da gigante tech.

Nos parece valorizada demais.

Petróleo: OXY x PRIO

A BRK vem acumulando ações da Occidental Petroleum (OXY), uma petroleira americana com uma ótima oportunidade de produção na Bacia do Permiano.

Hoje, a Berkshire possui aproximadamente 25% do capital da OXY.

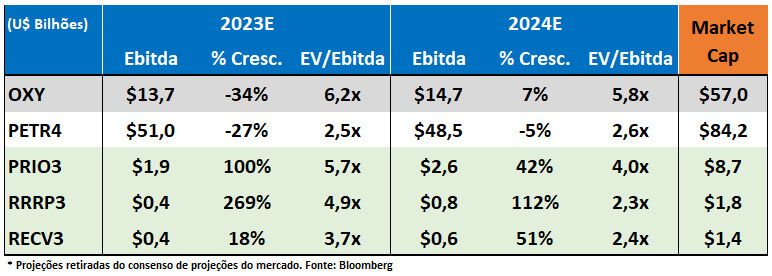

Adoramos petroleiras, mas as nossas possuem maior crescimento e negociam a múltiplos muito inferiores aos das americanas.

OXY não possui a capacidade de crescimento das juniores brasileiras, entre elas a PRIO (PRIO3).

Mesmo com o petróleo caindo, que impactou os resultados de Petrobras (PETR4) e OXY, as juniores continuam com crescimento de resultados vindo do crescimento de sua produção.

Com EV/Ebitda mais baixo (mais baratas) e com maior crescimento, preferimos investir nas petroleiras juniores brasileiras (PETR4 não).

Aqui, as pequenas são maiores oportunidades do que as grandes.

A imitação é a forma mais sincera de elogio

Aprendemos constantemente com os nossos erros e os nossos acertos, assim como procuramos aprender com os erros e acertos de grandes investidores que fazem isso há mais tempo do que nós.

Buffett é o maior, mas é apenas um de nossos mentores.

Somos humildes para aprender com outras pessoas, mas somos firmes em seguir nossa estratégia e nossas convicções.

Procuramos aprender e evoluir constantemente. Erramos, perdemos, mas aprendemos e evoluímos.

A longo prazo, os resultados do ANTI-Trader crescem e aparecem.

Estamos apenas começando.