Queda no Ebitda pressiona resultado da Tupy (TUPY3) no 2T25, apesar de avanço no lucro líquido

Lucro da Tupy (TUPY3) sobe com efeito cambial e financeiro, mas desempenho operacional sofre com retração global do setor de veículos comerciais

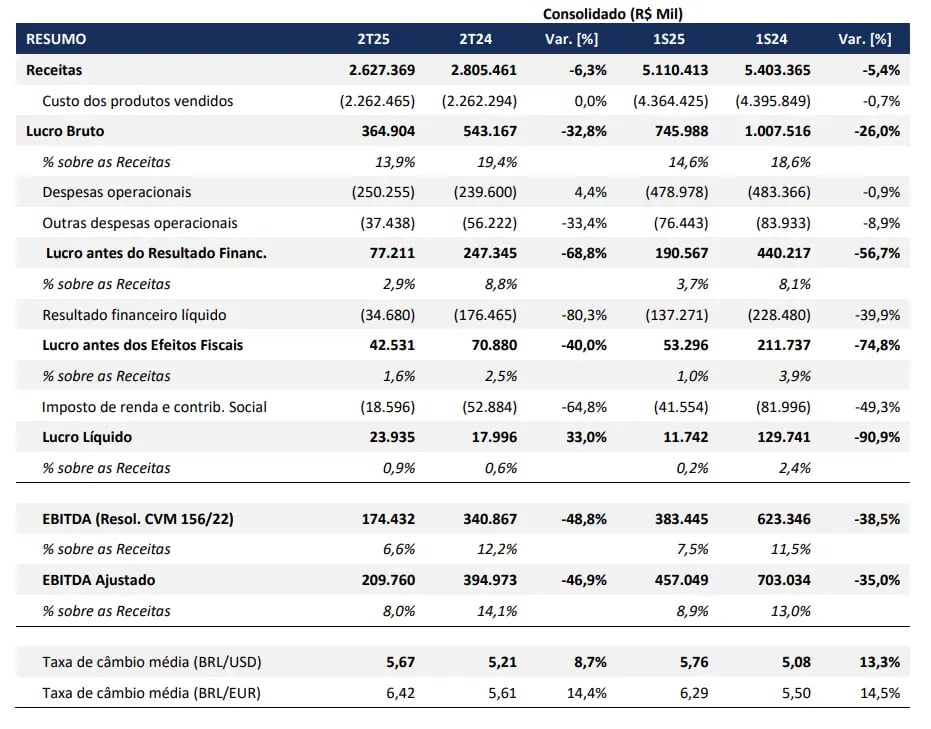

A Tupy (TUPY3) registrou no segundo trimestre de 2025, uma receita líquida de R$ 2,63 bilhões, representando uma queda de 6,3% em relação ao 2T24. O Ebitda ajustado totalizou R$ 210 milhões, com recuo expressivo de 46,9%. Apesar desse desempenho operacional mais fraco, a companhia apresentou lucro líquido de R$ 24 milhões, com alta de 33% na comparação anual.

A Tupy reportou um desempenho pressionado no segundo trimestre de 2025, refletindo os efeitos negativos de um cenário macroeconômico global adverso, especialmente nos mercados de veículos comerciais nos Estados Unidos e Europa.

Retração de vendas em Componentes Estruturais e Contratos de Manufatura

A retração de 6,3% no resultado consolidado foi puxada por uma queda de 14,7% no mercado externo, principalmente nos EUA e Europa, devido à menor demanda por veículos comerciais (-24,6%). O mercado interno, por outro lado, cresceu 7,3%, com destaque para o segmento off-road (+18,9%) e Energia & Descarbonização (+20,2%).

Na análise por unidades de negócio, o segmento de Componentes Estruturais e Contratos de Manufatura respondeu por 85% da receita total, somando R$ 2,224 bilhões, com queda de 8% frente ao 2T24. Essa redução foi impulsionada pela menor demanda por veículos comerciais, especialmente nos Estados Unidos e Europa, apesar da contribuição positiva da depreciação cambial e do aumento nas vendas para aplicações off-road.

A unidade de Distribuição, que inclui o mercado de reposição de peças e produtos hidráulicos, representou 8% da receita total, com faturamento de R$ 209 milhões e crescimento de 3% sobre o ano anterior, impulsionado pelo lançamento de novos produtos e maior penetração no mercado argentino.

Já o segmento de Energia & Descarbonização respondeu por 7% da receita, com R$ 193 milhões, apresentando leve crescimento de 2%. O aumento nas vendas de grupos geradores no mercado interno compensou parcialmente a forte queda nas exportações dessa unidade, que recuaram 61,4%.

Geograficamente, 46% da receita foi originada na América do Sul e Central, 36% na América do Norte, 15% na Europa e os 3% restantes vieram de Ásia, África e Oceania.

Lucro líquido cresce com efeitos fiscais

A redução nos volumes físicos de venda, a menor diluição de custos fixos e ausência de efeitos não recorrentes que beneficiaram o 2T24, impactou diretamente o Ebitda. Segundo a companhia, esse impacto negativo foi de aproximadamente R$ 90 milhões no trimestre.

A margem Ebitda do negócio tradicional (componentes estruturais e produtos hidráulicos) ficou em 7%, sinalizando um ambiente desafiador. Já a margem da MWM foi mais robusta, refletindo maior eficiência operacional.

Um ponto positivo veio da MWM, que cresceu 12% em receita, e apresentou margem Ebitda de 10%, beneficiada por ganhos operacionais e escalabilidade.

O resultado financeiro líquido teve uma melhora significativa, com uma despesa de R$ 35 milhões frente aos R$ 176 milhões negativos registrados no mesmo trimestre do ano anterior. Esse desempenho foi impulsionado por receitas cambiais e operações de hedge.

No que se refere ao lucro líquido, o aumento de 33% frente ao 2T24 foi explicado, em grande parte, por efeitos fiscais e cambiais. A valorização do Real frente ao Peso Mexicano resultou em um efeito positivo de R$ 9 milhões sobre a base tributária.

Além disso, a melhora no resultado financeiro e a reversão de despesas cambiais também contribuíram para esse avanço, apesar da queda de 40% no lucro antes dos efeitos fiscais.

Posição financeira e geração de caixa

A dívida líquida encerrou o trimestre em R$ 2,57 bilhões e o indicador dívida líquida/Ebitda ajustado subiu para 2,45x, frente a 1,84x no mesmo período de 2024. O caixa ao final do período foi de R$ 1,44 bilhão, uma queda de 40,8% em relação ao 2T24.

A geração de caixa operacional foi de apenas R$ 106 milhões, retração de 74% frente ao segundo trimestre do ano anterior, impactada pela menor atividade operacional e variações cambiais.

Reestruturação no México e metas de eficiência

Em relação às perspectivas, a Tupy projeta impactos positivos a partir de 2026, com a conclusão da reestruturação das operações no México, que deve gerar economia de R$ 100 milhões em 2026 e R$ 180 milhões a partir de 2027. Estima-se ainda um ganho de dois pontos percentuais na margem Ebitda com as iniciativas de eficiência em curso.

A companhia não divulgou guidance ou informações sobre dividendos ou JCP no trimestre analisado.

Vale a pena investir na Tupy (TUPY3) após alta de 33% no lucro no 2T25?

Os resultados do 2T25 evidenciam um cenário de curto prazo desafiador. A deterioração nas margens e no caixa operacional, combinada com o aumento da alavancagem, representa risco à tese de investimento.

Por outro lado, os avanços estruturais na MWM, os planos de reestruturação e a diversificação da Tupy podem contribuir para uma retomada de rentabilidade no médio prazo.

Ainda assim, o investidor deve considerar os riscos setoriais e o contexto macroeconômico ao avaliar o papel neste momento. Mantemos recomendação neutra para as ações de Tupy.