Tesouro Reserva 24h pode substituir CDBs de liquidez diária?

Novo título do governo rende 100% da Selic e tem liquidez total. Veja como o Tesouro Reserva 24h compete com CDBs de liquidez diária.

O Tesouro Direto criou um produto que, pela primeira vez, compete diretamente com os CDBs de liquidez diária — e isso muda a lógica da reserva de caixa no Brasil.

O Tesouro Direto sempre foi aquele aluno aplicado da sala. Conservador, previsível e correto. Nunca tentou ser o mais popular, mas sempre foi o mais confiável.

Por isso, confesso que levei alguns segundos para processar a frase que me passou pela cabeça recentemente: o Tesouro Direto criou um CDB.

Sim, é exatamente isso.

Até agora, quem buscava uma reserva de liquidez no Tesouro tinha um caminho bastante claro: o Tesouro Selic.

Tesouro Direto vs CDB de liquidez diária

Ele sempre cumpriu bem seu papel. Rendia próximo à taxa básica de juros (Selic), tinha risco soberano e funcionava como uma espécie de “colchão financeiro” para investidores mais conservadores. Mas também carregava duas pequenas inconveniências — pequenas, mas relevantes para quem se importa com eficiência.

A primeira era operacional. O resgate não era exatamente imediato. Dependendo do horário, o dinheiro só caía no dia seguinte. Fins de semana, então, nem pensar. Para um produto que se propõe a ser reserva de emergência, isso sempre soou como um detalhe mal resolvido.

A segunda era conceitual: apesar de conservador, o Tesouro Selic ainda sofria microvariações de preço. Uma oscilação mínima, é verdade, mas suficiente para incomodar quem quer absoluta previsibilidade, sem nenhuma marcação a mercado, nem mesmo simbólica.

Enquanto isso, os bancos observavam de longe, oferecendo CDBs de liquidez diária, pagando 100% do CDI, com resgate imediato, sete dias por semana. Com risco de crédito, é claro — mitigado pelo FGC —, mas com uma experiência que, do ponto de vista prático, parecia mais simples.

E foi aí que o Tesouro resolveu dizer: chega!

O que é o Tesouro Reserva 24h?

O Tesouro Reserva é um título que, na prática, faz tudo aquilo que um CDB faz — e talvez um pouco mais.

O novo título do governo rende 100% da Selic, não tem marcação a mercado e permite resgate com liquidez imediata, 24 horas por dia, sete dias por semana. Exatamente como um CDB, só que sem o risco de crédito de um banco mal administrado, sem FGC no meio do caminho e com o risco direto do Tesouro Nacional.

Tesouro entra em disputa direta com os bancos

Há, no entanto, um detalhe importante: o vencimento do título será de três anos. Coincidentemente — ou não —, esse é mais ou menos o prazo médio dos CDBs de liquidez diária disponíveis no mercado.

Isso significa que, do ponto de vista estrutural, o Tesouro Reserva foi desenhado para competir diretamente com esse produto bancário clássico, inclusive no horizonte de tempo.

É difícil não chamar isso de uma mudança relevante. Pela primeira vez, o Tesouro deixa de competir apenas com outros títulos públicos e entra diretamente no território mais básico dos bancos: a reserva de caixa do investidor.

Quando estará disponível o Tesouro Reserva 24h — e quais são os custos?

Por enquanto, há um detalhe curioso — e confesso que um pouco irritante. O acesso ao Tesouro Reserva ainda está restrito. Quem é cliente do Banco do Brasil parece já conseguir investir, enquanto o restante do mercado terá que esperar até março.

Admito que me senti levemente excluída. Não é um sentimento comum quando se fala de Tesouro Direto, mas aconteceu.

Outro ponto ainda em aberto são os custos. Existe a conhecida taxa da B3, de 0,20% ao ano, que sempre diferenciou o Tesouro de produtos bancários simples.

Se ela existir no Tesouro Reserva, isso cria uma assimetria relevante: o CDB rende 100% do CDI “limpo”, enquanto o Tesouro teria um pequeno pedágio. Se não existir, a competição fica ainda mais interessante.

Perguntei diretamente ao Tesouro, mas, até o fechamento desta edição, não tive um retorno. Assim que souber, aviso você por aqui.

Eficiência tributária: Tesouro Reserva 24h x Tesouro Selic

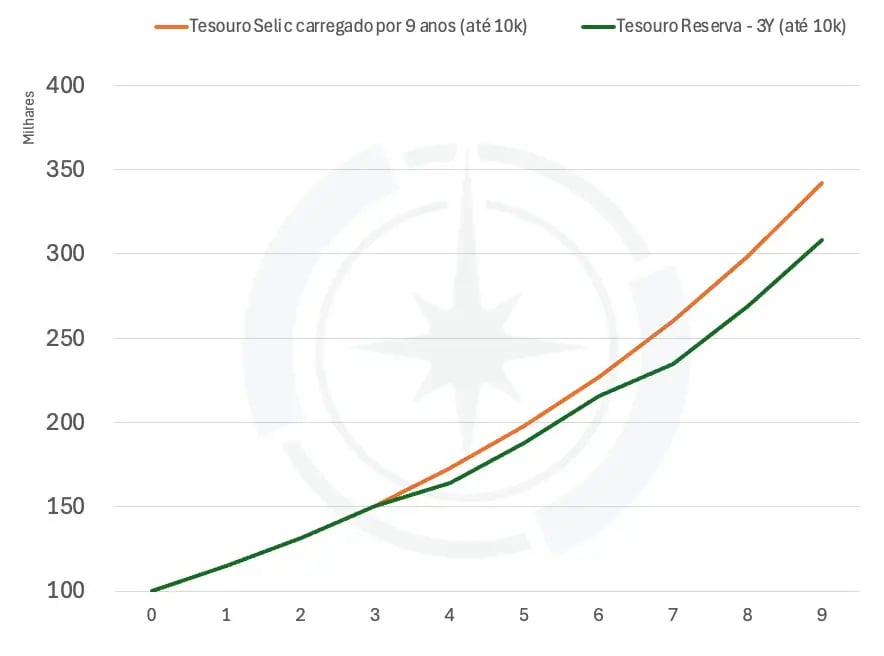

E há ainda uma sutileza que merece atenção dos investidores mais atentos: a eficiência tributária.

No Tesouro Reserva, assim como em um CDB, o imposto de renda incide no vencimento — neste caso, a cada três anos. Já no Tesouro Selic, é possível postergar o vencimento por muito mais tempo, rolando o título e adiando o pagamento do imposto.

Em horizontes longos, essa diferença pode parecer pequena, mas o efeito do diferimento tributário costuma ser mais poderoso do que aparenta à primeira vista.

No curto prazo, Tesouro Reserva e Tesouro Selic caminham juntos. Com o passar dos anos, porém, o pagamento antecipado de imposto no Tesouro Reserva reduz o crescimento do capital, enquanto o Tesouro Selic se beneficia do diferimento tributário — uma diferença pequena no início, mas relevante no longo prazo.

Reserva de liquidez não é um tema resolvido

No fim das contas, o movimento é claro. O Tesouro percebeu que precisava ser tão eficiente quanto os produtos privados naquilo que mais importa: liquidez, simplicidade e previsibilidade. E resolveu jogar o jogo.

Quando o emissor mais conservador do país decide inovar para não perder para um “simples CDB”, vale prestar atenção. Mesmo — ou talvez principalmente — para quem já acreditava que reserva de liquidez era um assunto resolvido.