Ibovespa renova máxima: os sinais do novo ciclo da Bolsa

O Ibovespa encerrou acima dos 143 mil na última quinta-feira, 11, e pode estar no início de um novo ciclo. Descubra os sinais da tempestade perfeita e saiba como se posicionar

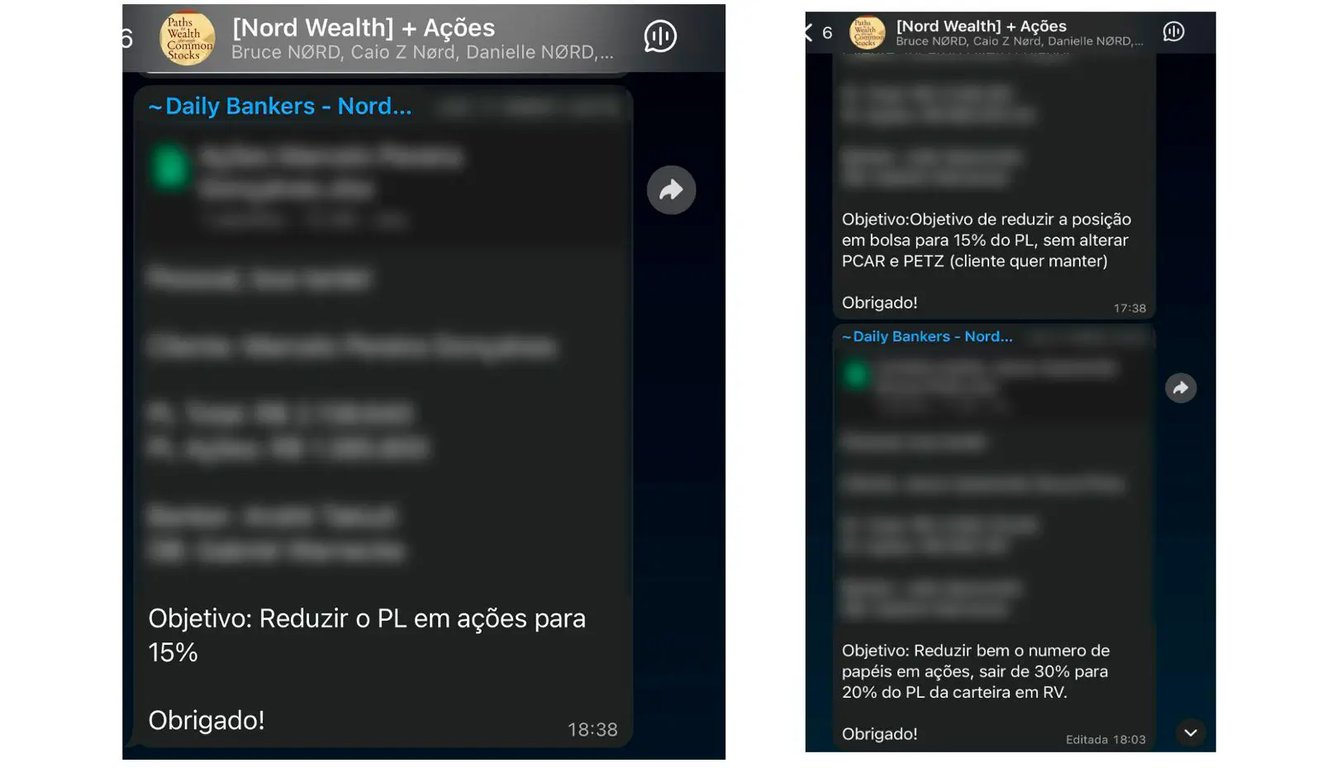

Nos últimos meses, conversamos com dezenas de investidores na Nord Wealth. O que ouvimos?

- “Quero reduzir a Bolsa...”

- “Agora é foco em dividendos…”

Abaixo, estão as três últimas mensagens que recebemos dos nossos bankers da Nord Wealth.

A lógica parece fazer sentido, mas, na prática, pode ser um erro relevante considerando que a Bolsa brasileira, hoje, reúne as condições para um novo ciclo de valorização.

Ainda que o cenário pareça desafiador, este não é o momento de jogar apenas na defesa.

É hora de se posicionar para o próximo ciclo. Não é hora de pé trocado.

Sinais de um novo ciclo já começaram

O que temos pela frente: um ciclo que combina uma Bolsa descontada, corte dos juros se aproximando, lucratividade e rentabilidade em expansão, dinâmica favorável para os emergentes e ainda uma possibilidade de mudanças com o próximo ciclo eleitoral (2026).

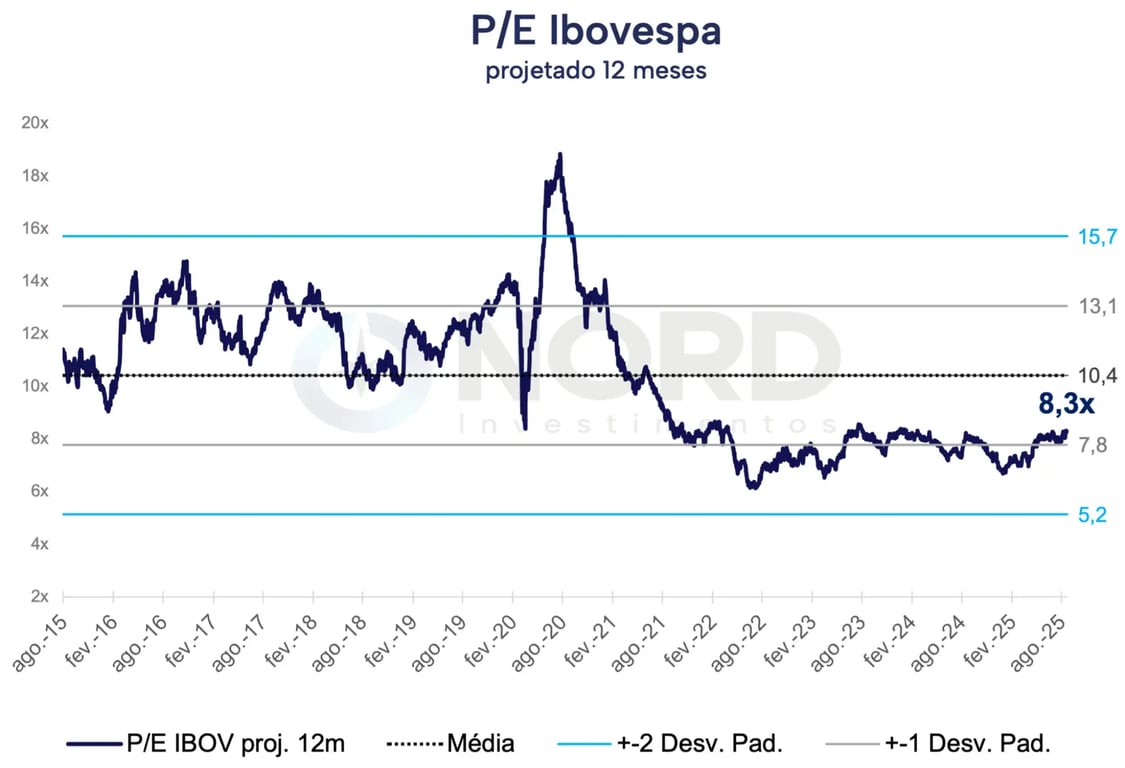

Valuation descontado: múltiplos abaixo da média

O Ibovespa negocia hoje a apenas 8x lucro projetado para 12 meses, bem abaixo da média histórica de ~10x. O índice small caps negocia a 10x lucros, contra 14x em relação à sua média histórica.

Lucros em expansão

De modo geral, desde 2017, observamos as empresas brasileiras entregando crescimento dos resultados, níveis mais altos de rentabilidade e um endividamento mais elevado. Essa dinâmica, combinada com o desempenho fraco das ações, reflete nessa compressão de múltiplos.

Juros em queda e fluxo estrangeiro positivo

O ciclo de corte de juros nos EUA já parece iminente para as próximas reuniões do Federal Reserve (Fed, o banco central americano). No Brasil, o mercado já precifica os primeiros cortes de juros entre dezembro ou início de 2026.

A combinação de um dólar mais fraco com as incertezas sobre a economia e o excepcionalismo americano no longo prazo contribuem para um fluxo positivo para os mercados emergentes.

.webp/public)

Cenário político pode impulsionar o mercado

A chance de termos um governo pelo menos um pouco mais reformista em 2027 adiciona um “call de opcionalidade” para esse ciclo. Seja quem for, o próximo presidente precisará encarar e organizar as contas públicas do país.

Tudo isso junto cria um ponto de entrada que, daqui a alguns anos, pode ser lembrado como um dos mais claros.

A tempestade perfeita

Nos anos 2000, a Bolsa multiplicou 4 vezes em menos de 10 anos com o boom das commodities.

Agora, vemos sinais parecidos, mas sem depender de um ciclo positivo para as commodities.

A diferença é que, desta vez, as empresas brasileiras estão mais rentáveis, mais lucrativas e menos alavancadas.

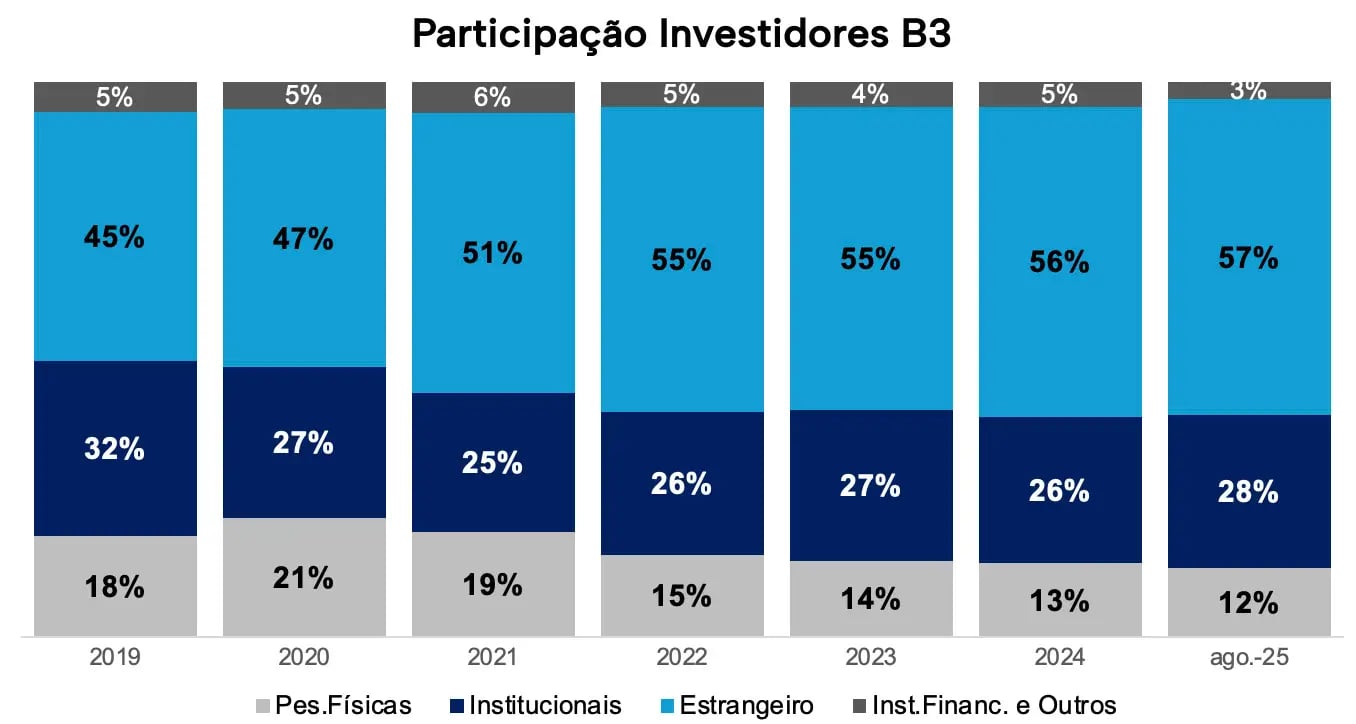

E mesmo diante desse ciclo favorável que vai se construindo, nunca vimos uma alocação de pessoas físicas tão baixa. Atualmente, a participação do investidor pessoa física na B3 é de apenas 12% do volume total (estoque), o menor patamar desde 2019.

É possível que estejamos diante da tempestade positiva perfeita para os investidores; com isso, estamos, gradualmente, nos posicionando para aproveitar esse ciclo.

Os primeiros sinais

Os primeiros sinais já começaram: mesmo com o ambiente doméstico e externo complexo, a Bolsa brasileira bate recordes.

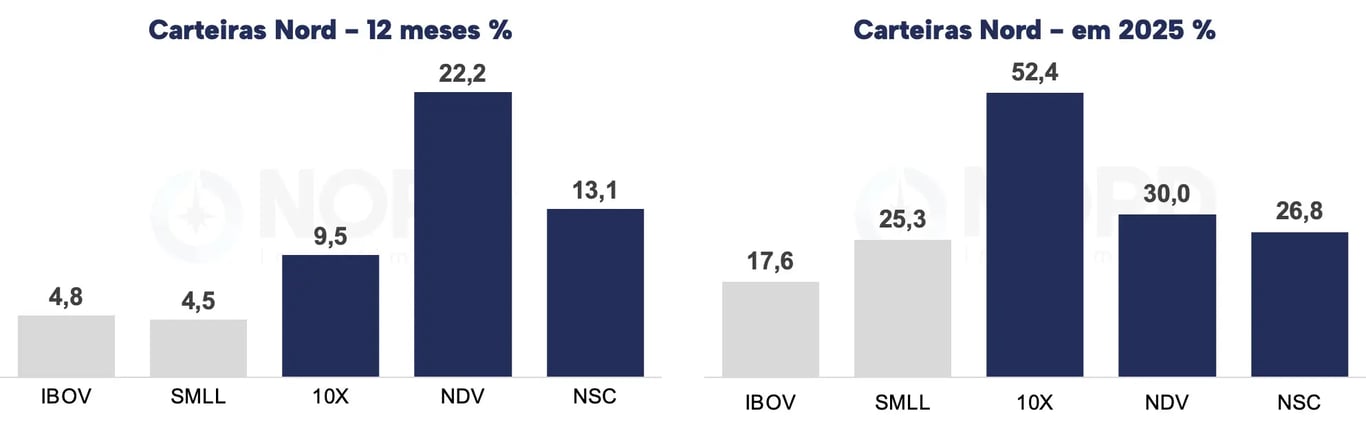

O Ibovespa renovou sua máxima histórica ao ultrapassar os 143 mil pontos, acumulando alta de +19% em 2025. O desempenho do índice small cap é ainda mais significativo, com ganho de +28% no ano.

Nossas carteiras mais arrojadas são ainda melhores. Em 2025, a série Nord 10X acumula +52%, o Deep Value +30% e o Nord Small Caps +27% (fechamento de agosto).

Esse pode ser apenas um dos primeiros sinais de uma tempestade positiva perfeita para a Bolsa brasileira. Mesmo assim, reconhecemos os riscos domésticos e externos, reforçando a importância da seletividade nas escolhas das nossas teses.

Por que evitar o “pé trocado”

Seguimos vendo o Brasil como uma oportunidade interessante para o investidor de longo prazo.

A combinação de múltiplos descontados, empresas com trajetória consistente de resultados, cenário mais construtivo para emergentes e a possibilidade de mudanças a partir do ciclo eleitoral de 2026 sustenta nossa visão otimista.

Até mesmo o Victor Bueno, analista responsável pelo Nord Dividendos, tem alocado uma pequena parte da carteira em teses que combinam crescimento com dividendos.

Por aqui, gradualmente e sem desconsiderar os riscos, estamos nos posicionando para poder aproveitar esse ciclo que, aos poucos, vai se formando.

E você, vai aumentar sua exposição à Bolsa brasileira ou prefere seguir na defesa?

Veja também: Ações para investir no segundo semestre de 2025 com potencial de crescimento