Lucro da Smart Fit (SMFT3) cresce 43% com expansão da rede no 3T25

Smart Fit (SMFT3) registra lucro 43% maior no 3T25 com forte expansão da rede. Veja os resultados e entenda por que seguimos recomendando compra

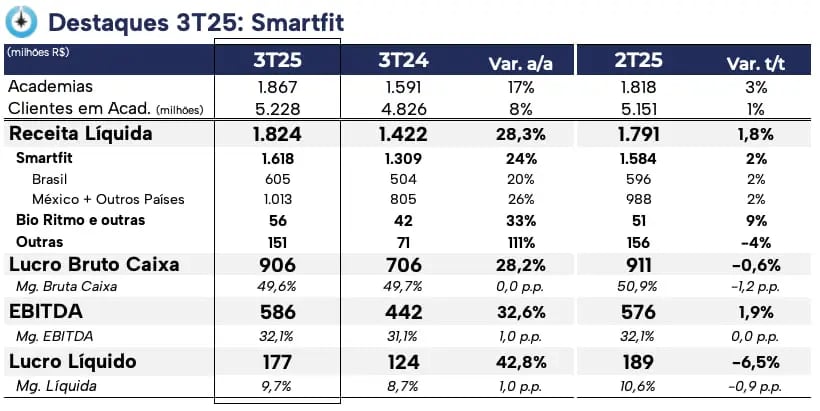

A Smart Fit (SMFT3) apresentou receita líquida de R$ 1,82 bilhão no terceiro trimestre de 2025 (3T25), um aumento de 28% frente ao 3T24. O Ebitda somou R$ 586 milhões, crescimento de 33% na comparação anual. O lucro líquido recorrente foi de R$ 177 milhões, avanço de 43% em relação ao 3T24.

Mais academias e maior ticket médio

O trimestre foi marcado por resultados expressivos em praticamente todas as linhas operacionais. A Smart Fit encerrou o período com 1.867 academias em operação, um aumento de 17% frente ao mesmo trimestre do ano anterior, e adicionou 276 unidades nos no período de 12 meses.

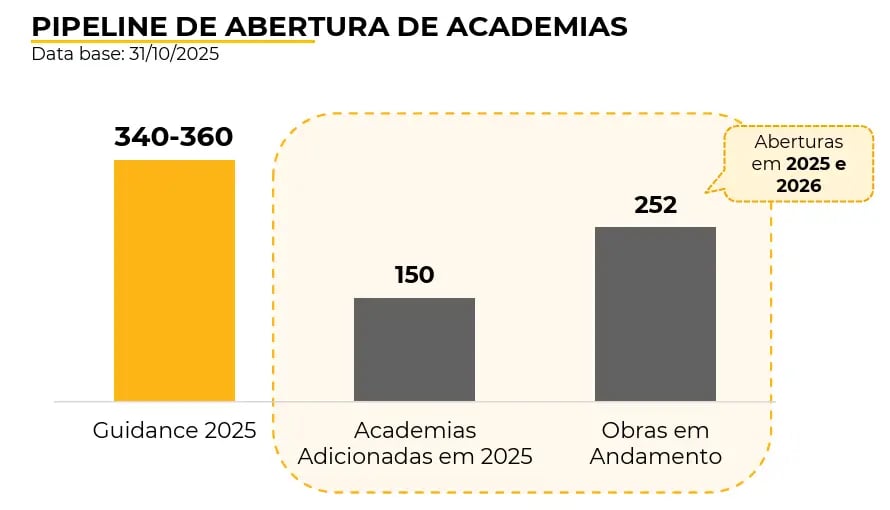

Essa expansão reflete a estratégia de crescimento sustentado e a confiança da empresa no guidance de abertura de 340 a 360 academias em 2025, sendo cerca de 80% delas próprias.

A rede segue com uma boa diversificação geográfica, com 47% das unidades localizadas no Brasil, 22% no México e 31% em outros países.

Crescimento em todas as regiões

Em termos regionais, o Brasil respondeu por R$ 605 milhões de receita líquida, crescimento de 20%, representando 37% da receita total. O crescimento se deu pelo aumento de +16% do ticket médio e o incremento da base de clientes.

No 3T25, “Outros países” foi o destaque, com uma receita total de R$ 620 milhões (+35% a/a), representando 38% da receita total. Esse desempenho se deu principalmente pela expansão de 29% da base de alunos e o aumento de +9% do ticket médio.

O México, por sua vez, registrou uma receita de R$ 393 milhões (+14% a/a), refletindo a combinação do maior ticket e da base de clientes.

Em relação à margem bruta, as operações Brasil e Outros países foram os destaques, reportando um incremento de +0,8 p.p. e +1,7 p.p., respectivamente. O México, segue como destaque negativo, entregando um recuo de -2,8 p.p., reflexo dos custos de manutenção nas unidades maduras e de pessoal.

As academias maduras apresentaram margem bruta de 52%, refletindo a maturação consistente das unidades inauguradas nos últimos anos e a eficiência operacional do modelo de negócio.

Mesmo com o aumento de custos associados à abertura de novas unidades e ao ramp-up das academias mais recentes, a companhia conseguiu preservar margens sólidas, amparada por ganhos de escala e gestão de custos.

Crescimento forte

Refletindo o bom desempenho das suas operações, a receita líquida da Smart Fit totalizou R$ 1,82 bilhão (+28% a/a), apoiado não apenas pelo aumento de +8% a/a da base de alunos, mas também pela elevação de +10% do ticket médio.

A rentabilidade manteve-se elevada, o lucro bruto caixa somou R$ 906 milhões, alta de 28%, com margem bruta de 49,6%, praticamente estável frente ao ano anterior.

Com os custos controlados e as despesas crescendo em um ritmo menor que a receita, o Ebitda somou R$ 586 milhões, crescimento de 33% a/a. A margem Ebitda encerrou o 3T25 em 32,1% (+1 p.p. a/a).

O lucro líquido recorrente de R$ 177 milhões (43% a/a) foi impulsionado pela combinação do maior resultado operacional e da menor alíquota efetiva de imposto de renda, que mais do que compensaram a alta do resultado financeiro negativo e da depreciação.

O Ebitda recorde reforçou a capacidade de geração de caixa operacional da Smart Fit, que alcançou R$ 605 milhões no trimestre, equivalente a 103% de conversão sobre o Ebitda.

Investindo sem comprometer a alavancagem

O capex do trimestre foi de R$ 513 milhões, um aumento de 13% sobre o 3T24. Deste total, mais de 80% teve como foco a expansão. Em 2025, o capex soma mais de R$ 1,4 bilhão, aumento de +26% na comparação com o mesmo período do ano anterior.

A companhia encerrou o trimestre com uma dívida líquida ajustada de R$ 3,4 bilhões, leve aumento de +3% na comparação trimestral. A alavancagem (dívida líq./Ebitda dos últimos 12 meses) ficou em 1x Ebitda, estável na comparação trimestral e anual.

A Smart Fit mantém a disciplina financeira e reafirma seu guidance de expansão, apoiada em um pipeline robusto de projetos e em um ambiente de demanda crescente pelo segmento fitness na América Latina.

Investimentos e guidance para 2025

Em termos de perspectivas, a companhia segue confiante no crescimento para 2025, com o foco voltado à expansão orgânica e à consolidação das aquisições recentes, como Velocity e Fitmaster.

O guidance para abertura de academias em 2025 está entre 340-360 unidades. Até o 3T25, a empresa entregou 150 academias e possui um pipeline de 252 em obras.

Perspectivas para o futuro

Os resultados do 3T25 reforçam os avanços operacionais e financeiros da Smart Fit nos últimos trimestres. A partir da boa execução do seu plano de expansão, a companhia dobrou a sua rede em cinco anos, alcançando 1,8 mil academias no total, sendo 1,4 mil próprias.

O foco agora é crescer, mas com rentabilidade, alcançando novos patamares para o lucro líquido e acelerando a geração de caixa.

Diante do potencial de crescimento e novos patamares de lucratividade e rentabilidade, nossa recomendação é de compra para SMFT3. O papel faz parte do portfólio da série Nord Deep Value.