Banco Central do Brasil alerta para risco de reinflação no mundo

Apesar do risco, cenário traz possibilidades em títulos indexados à inflação

O presidente do Banco Central, Roberto Campos Neto, alertou na quarta-feira, 3, para os riscos da persistência da inflação em países desenvolvidos.

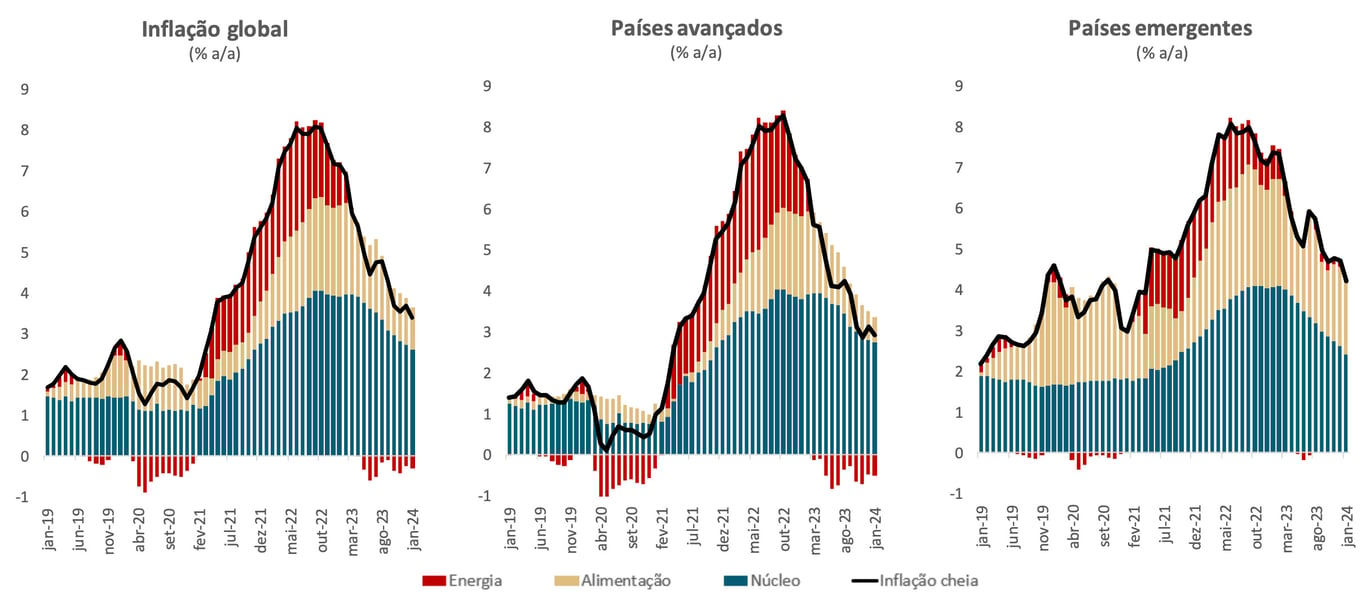

No evento do Bradesco BBI, Campos Neto mostrou como a deflação recente esteve muito mais ligada a preços de energia e alimentação, enquanto os núcleos de inflação continuam resilientes.

Podemos perceber que o problema parece maior nos países desenvolvidos, enquanto os emergentes parecem à frente da desinflação de serviços.

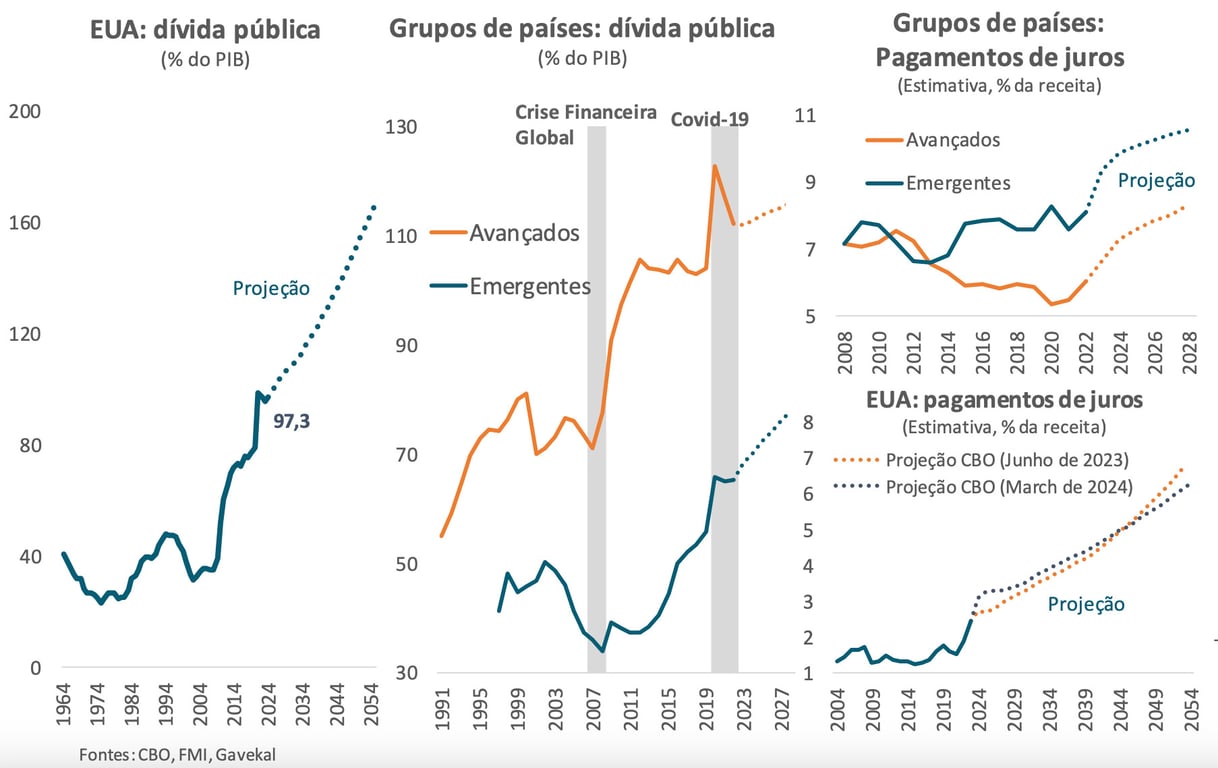

O real receio com a demora na desinflação passa pelas enormes dívidas contraídas durante a pandemia, que em um cenário de juros mais altos seria rolada a uma taxa bem mais alta, aumentando o custo do serviço da dívida.

Se os juros permaneceram mais altos por mais tempo, por conta da resiliência dos núcleos de inflação, será que poderíamos ter uma crise da dívida nos países desenvolvidos, que inclusive contaminaria o receio para os países emergentes?

Essa é uma pergunta muito difícil de responder. E mesmo que esse cenário seja um risco futuro, esse futuro pode acabar sendo muito distante.

Economia global no pós-pandemia

A verdade é que o pós-pandemia mexeu várias placas tectônicas da economia, alterando a forma que os países transferiam recursos fiscais, alterando a forma de trabalho das pessoas, alterando a produtividade.

Tudo isso contribuiu para o cenário atual ter várias variáveis se comportando de forma antagônica ao que o livro-texto sugere.

A desinflação acontece sem que a atividade esteja fraca. O aumento de juros não piora tanto as condições de crédito. A queda na poupança não afeta tanto o consumo.

Mudança de estratégia do BC

Tudo isso faz com que o Banco Central precise de graus de liberdade e flexibilidade na condução da política econômica.

Isso explica a mudança de tom do último comunicado do BC brasileiro, se comprometendo apenas com mais uma queda de 50 bps na taxa Selic na próxima reunião do Copom.

Tirando vantagem da marcação a mercado

A linguagem mais austera deveria provocar uma redução dos prêmios de risco e queda dos juros longos. Mas isso não aconteceu.

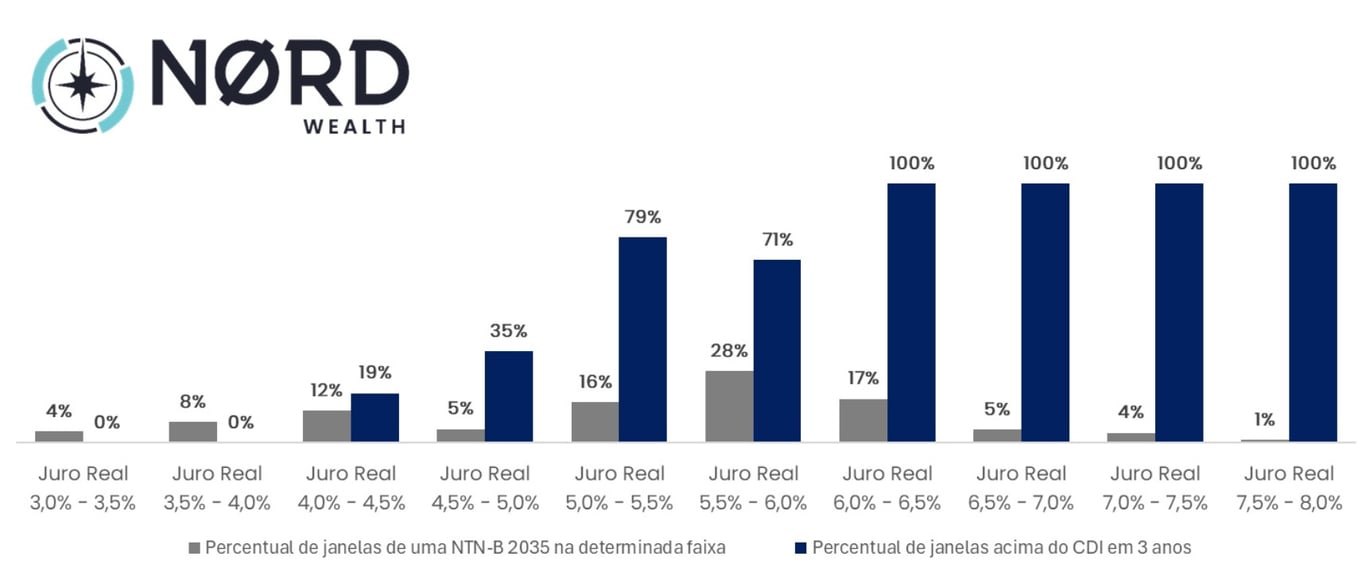

Ao contrário, os juros longos subiram. O que, a meu ver, é uma excelente oportunidade de aplicar a taxas de IPCA+ 5,8% ou 6%.

São pouquíssimos momentos históricos nos quais se perdeu dinheiro no Brasil aplicando em taxas de IPCA+ 6%.

Segundo o próprio BC, os juros reais neutros no Brasil estão mais próximos de 4,8%.

Se as taxas do IPCA+ 2035 caírem de 5,8% para 4,8%, estaríamos falando de um ganho de marcação a mercado de cerca de 11% em cima do retorno anual do título.

Nada mal para um título de renda fixa do governo, não é mesmo?

Se precisar de ajuda com as oportunidades no mercado de renda fixa, me chame no Renda Fixa PRO.