Risco fiscal nos EUA: dívida pública em alta preocupa mercado

Risco fiscal nos EUA, alta nas bolsas da China e inflação sob controle no Brasil. Entenda os impactos para seus investimentos

Nesta edição da Nord News, você confere os principais gráficos e análises que podem influenciar sua estratégia de investimentos. Abordamos os riscos fiscais crescentes nos EUA, a surpreendente recuperação das bolsas chinesas, os dados positivos da inflação brasileira e os desafios do mercado europeu.

Tudo direto ao ponto, com insights claros e objetivos para ajudar você a tomar decisões mais informadas. Boa leitura!

O Fed deve continuar cortando juros?

O mercado financeiro global segue de olho nos próximos passos do Federal Reserve (banco central dos EUA), em meio a sinais cada vez mais claros de desaceleração da economia americana.

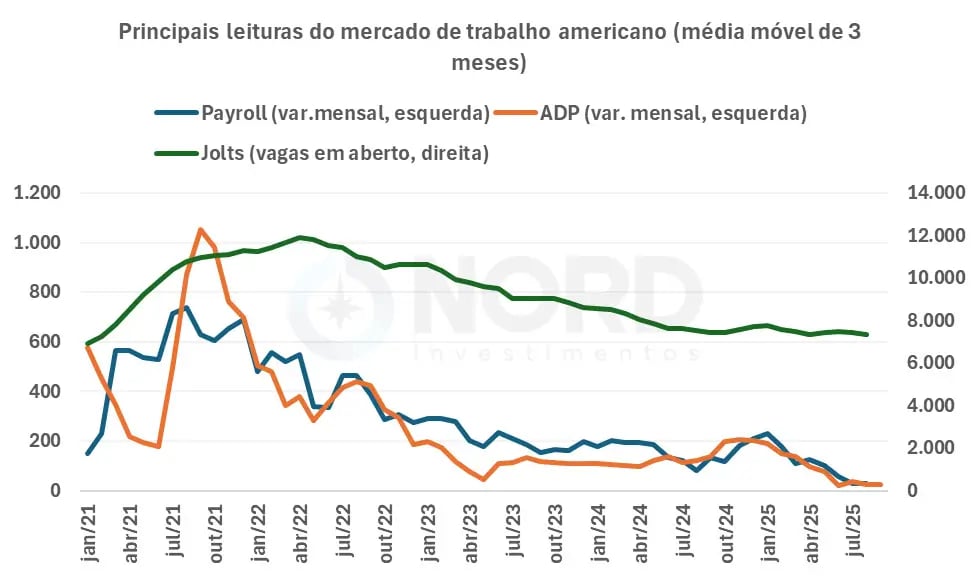

Apesar da ausência da divulgação do Payroll — por conta do shutdown —, tivemos o ADP de setembro, com queda de -32 mil empregos, resultado bem abaixo das expectativas do mercado, de alta de 51 mil.

Dessa forma, o dado corrobora a dinâmica de desaceleração do mercado de trabalho americano que temos observado em outros indicadores, sustentando a retomada do ciclo de corte de juros pelo Federal Reserve.

No entanto, a taxa de desemprego continua baixa, em apenas 4,3%, e engana-se quem pensa que esse desemprego americano irá explodir nos próximos meses.

Com o menor fluxo imigratório (ou seja, menor oferta de mão de obra), devemos observar números mais baixos na geração de empregos, mas com taxa de desemprego ainda na casa dos 4% a 5% por um bom tempo.

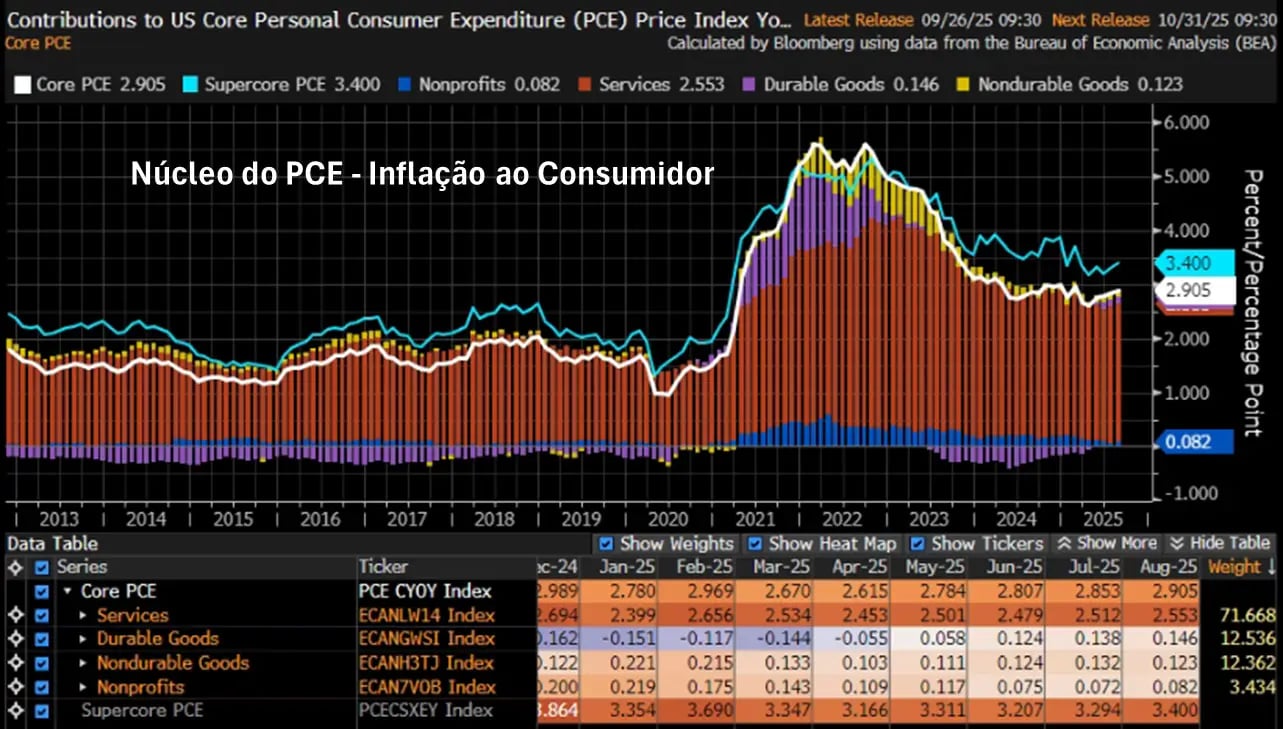

Apesar de a inflação estar desacelerando, ainda acumula 2,90% em 12 meses (dado do núcleo do PCE), acima da meta de 2%.

Some-se a isso os impactos ainda por vir das tarifas de importação e da política fiscal expansionista do governo, que reduz a potência da política monetária restritiva.

Com o juro neutro (aquele que não aquece nem desaquece a economia) estimado em 3% e o juro atual na faixa de 4% a 4,25%, o Fed tem espaço para seguir cortando juros.

Provavelmente a passos graduais de 0,25 ponto percentual, enquanto observa atentamente o desafio ainda existente para levar essa inflação à meta.

O risco fiscal dos EUA

Quando falamos em risco fiscal, o Brasil costuma ser o protagonista. Mas e se o mesmo alerta agora valesse também para os Estados Unidos?

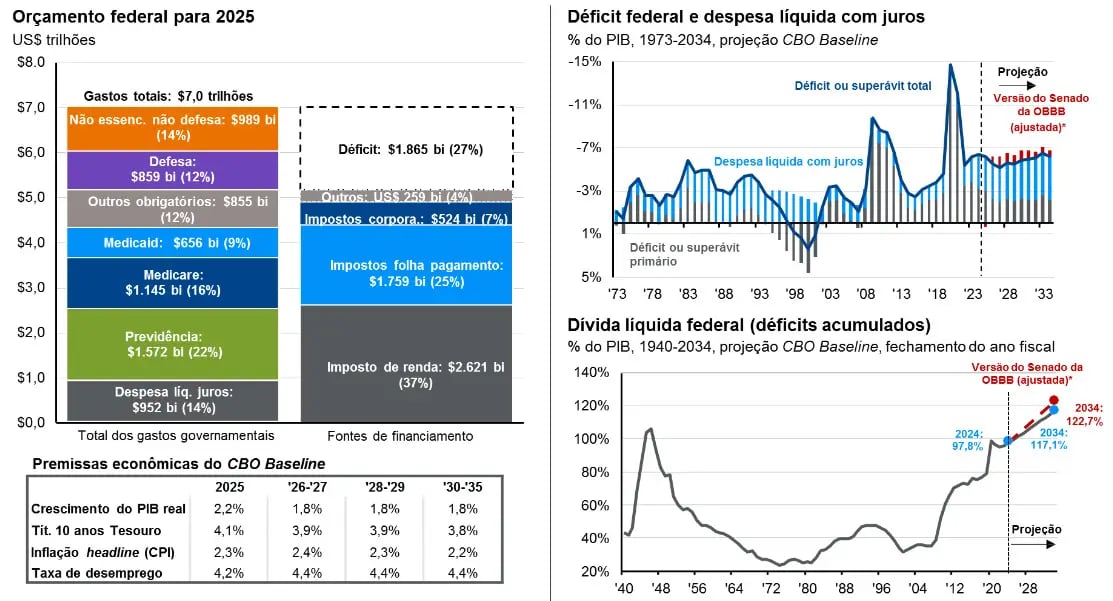

A maior economia do mundo tem apresentado déficits primários (gastos maiores que receitas) na ordem de 6,3%, patamar elevado para o país.

A dívida líquida, como proporção do PIB, fechou o ano de 2024 em 97,8% e deve seguir em alta. Segundo projeções do Congressional Budget Office, esse número pode chegar a quase 120% até 2034.

As informações da imagem acima refletem o desafio dos EUA com suas contas públicas para os próximos anos.

Não por acaso, os juros de longo prazo continuam elevados, com o rendimento dos títulos de 20 anos em 4,7%.

Você teria coragem de se posicionar em juros longos do Brasil diante do risco fiscal que já conhecemos? E nos EUA, agora que você sabe sobre o risco fiscal, teria coragem?

Há gestores que enxergam oportunidades; outros, preferem cautela. Mas uma coisa é certa: esse será um tema que trará muita discussão nos EUA nos próximos anos.

Bolsas da China em alta

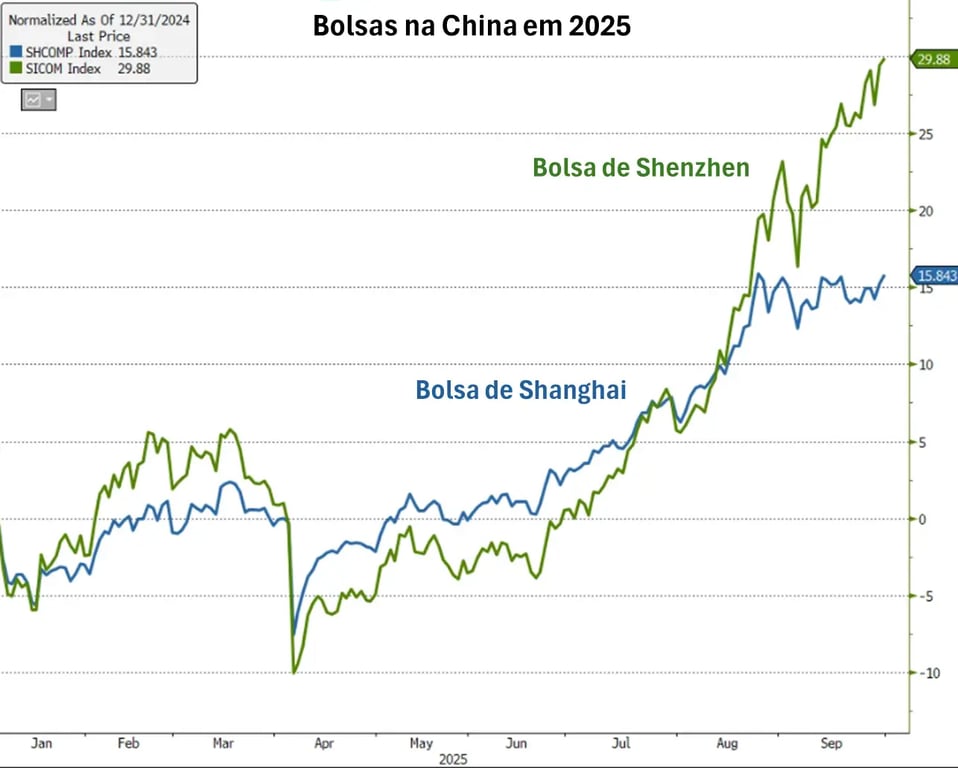

Em 2025, as Bolsas de Shenzhen e Shanghai apresentam altas de 29,88% e 15,84%, respectivamente. E o mais interessante: quase todo esse avanço ocorreu nos últimos três meses. Desde julho, os índices subiram 29,25% e 12,73%, nessa ordem.

O que explica essa alta expressiva em tão pouco tempo?

Houve um fluxo de notícias positivas para o mercado acionário chinês: o governo elevou o limite de alocação das seguradoras locais em ações de 10% para 30%; dessa forma, do fluxo recente para a Bolsa, quase 80% veio de investidores institucionais.

Além disso, temos observado uma consolidação da indústria avançada, aumento do investimento direto estrangeiro e fortalecimento do câmbio.

Como já destacamos em edições anteriores: a China está se transformando. Você vai ficar de fora?

Brasil: inflação melhor e mercado de trabalho aquecido

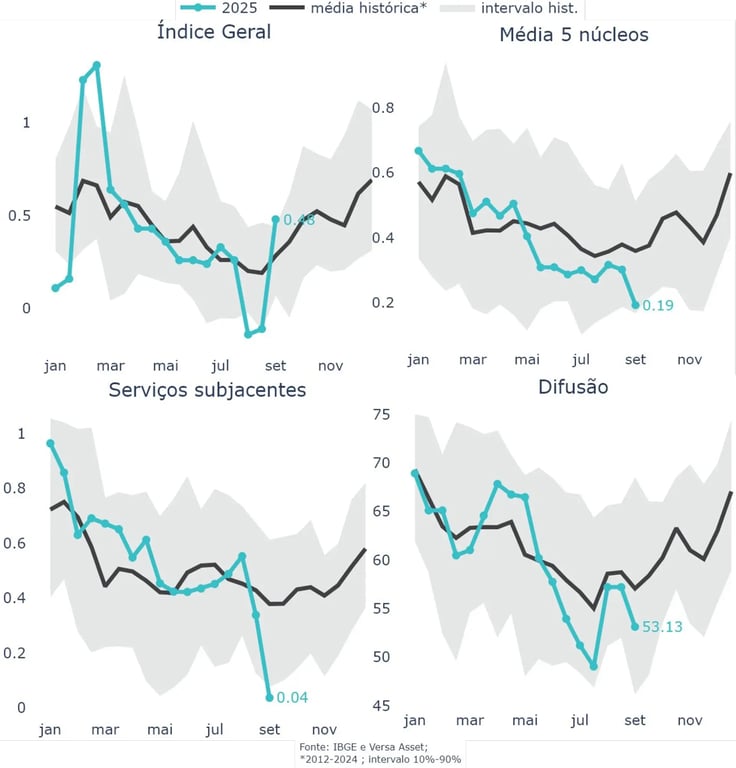

O último dado de inflação trouxe alívio. O IPCA-15 de setembro mostrou uma alta de 0,48%, abaixo das expectativas de 0,52%. Ainda mais relevante: a média dos principais núcleos caiu de 0,32% para 0,19%, e os serviços subjacentes tiveram uma forte desaceleração de 0,55% para 0,04%.

Boa notícia para o Banco Central. No entanto, ainda não é hora de baixar a guarda. A inflação não está resolvida, pois ainda há sinais de dinamismo na atividade econômica, mercado de trabalho, além do risco fiscal e expectativas desancoradas da meta.

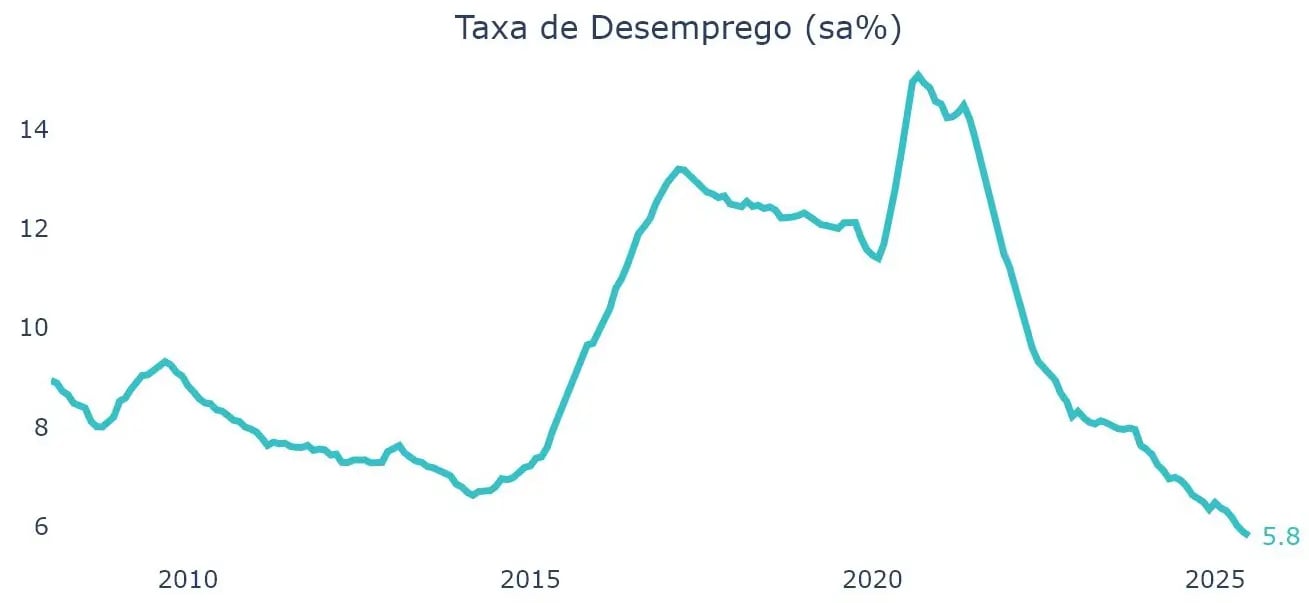

O último dado do mercado de trabalho, inclusive, mostrou uma nova queda da taxa de desemprego, de 5,8% para 5,6%. Com o ajuste sazonal, o desemprego caiu de 5,9% para 5,8%, a menor da série histórica.

Com o mercado de trabalho aquecido e expectativas desancoradas da meta, a minha expectativa é de que devemos observar cortes da Selic somente no primeiro trimestre de 2026.

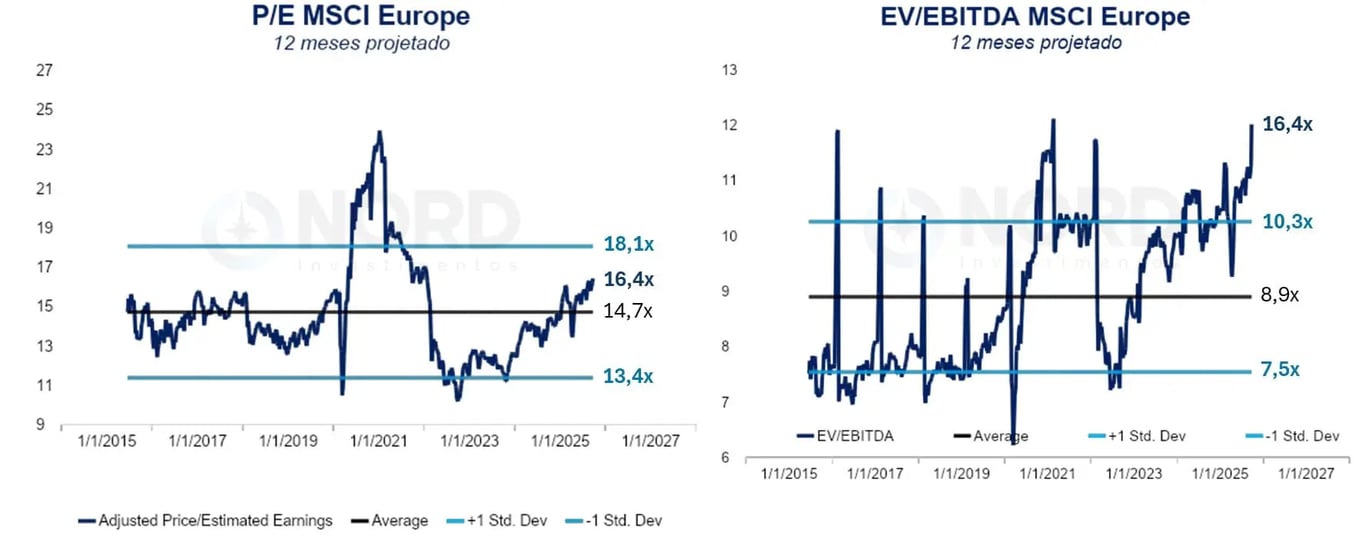

Bolsas na Europa ficam mais caras

Após as quedas do “Liberation Day” em abril, os mercados europeus voltaram a subir. No entanto, essas altas não estão sendo acompanhadas por avanços nos resultados das empresas. Sendo assim, temos visto múltiplos cada vez mais altos, o que significa que estão ficando mais caras.

Com a Europa apresentando crescimento modesto e o Banco Central Europeu mostrando que não tem muito espaço para novos cortes de juros (que já estão em 2%), não vejo muitas oportunidades no mercado de ações do continente.

Será que esses preços fazem sentido para uma alocação? Na nossa visão, não.

Ainda assim, há gestores que seguem posicionados.