Quanto você pode acumular investindo R$ 500 por mês para sua aposentadoria?

Investir R$ 500 por mês pode render mais de R$ 200 mil em 20 anos. Saiba quanto acumular para se aposentar

Pare para pensar por um instante: quanto tempo da sua vida é dedicado a ganhar dinheiro — e quanto dela é, de fato, livre? A verdade é que muita gente passa décadas trabalhando duro, mas sem saber exatamente quando (ou se) poderá parar.

Liberdade financeira é isso: o ponto em que o seu patrimônio trabalha por você. É quando seus investimentos geram renda suficiente para sustentar o seu padrão de vida, mesmo sem você precisar trabalhar mais.

E aqui entra um conceito-chave: o juro real. Não basta saber o quanto você está poupando — é essencial considerar quanto seu patrimônio cresce acima da inflação. Liberdade financeira só se constrói com rentabilidade real e consistente ao longo do tempo.

E não se trata de ostentação ou riqueza infinita. Trata-se de independência. De poder escolher o que fazer com o seu tempo, com quem passar seus dias e como construir uma vida com mais autonomia, sem depender de salário, herança ou sorte. É sobre liberdade de verdade.

Liberdade financeira antes dos 60 é possível

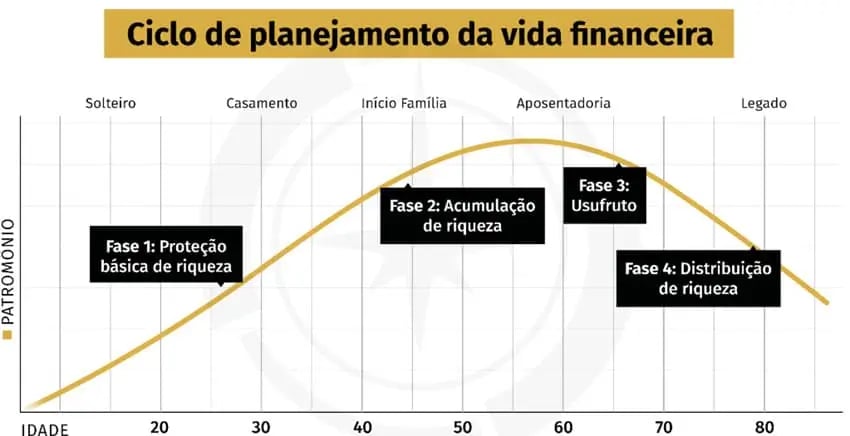

O gráfico do ciclo de planejamento da vida financeira deixa isso evidente: a liberdade costuma surgir no ponto de virada entre a fase de acumulação (quando se constrói patrimônio) e a fase de usufruto (quando se começa a viver dele) — geralmente a partir dos 60 anos.

Mas a boa notícia é que, com o planejamento certo, esse ponto pode chegar muito antes do que você imagina.

Não é quanto você ganha. É quanto você guarda para se aposentar

Atingir a liberdade financeira é uma equação de disciplina, tempo e inteligência. Não se trata apenas de quanto ganha, mas de quanto guarda — e por quanto tempo.

Quanto mais cedo você começa, mais o tempo joga a seu favor, e menor precisa ser o esforço de poupança.

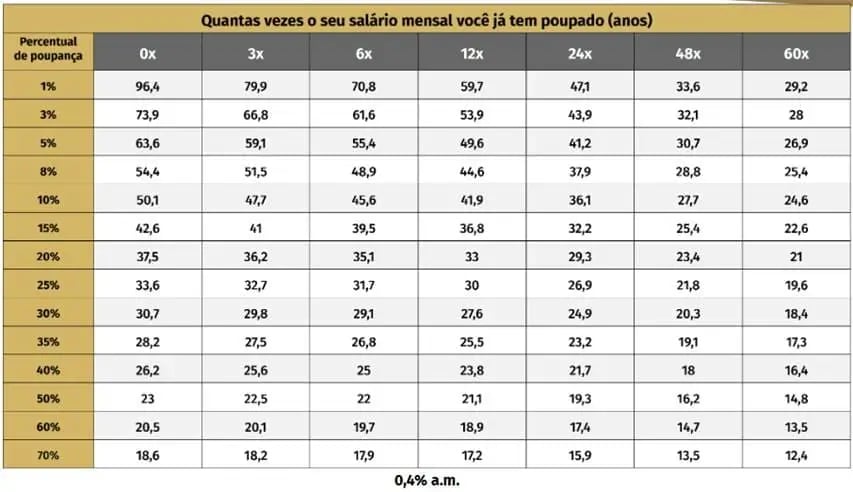

A primeira imagem ilustra exatamente isso: ela mostra quantos anos são necessários para alcançar a liberdade financeira, a depender do percentual de poupança mensal (de 1% a 70%) e da sua renda acumulada em salários mensais (de 0x a 60x).

O recado é claro: constância e taxa de poupança elevada são os fatores mais determinantes.

Se eu guardar R$ 500 por mês, quanto terei em 20 anos?

Partindo para um olhar mais prático, a análise abaixo demonstra o patrimônio final acumulado (em dinheiro de hoje) em diferentes cenários.

Usamos como base uma rentabilidade real de 5,2% ao ano (em linha com carteiras moderadas) e demonstramos como diferentes níveis e prazos de aporte evoluem ao longo do tempo.

Por exemplo, aportes mensais de R$ 500 podem virar mais de R$ 200 mil em 20 anos — valor suficiente para cobrir anos de estudo ou garantir moradia. Já aportes de R$ 5 mil por mês geram mais de R$ 2 milhões no mesmo período: um salto que redefine o futuro financeiro de qualquer família.

| 10 anos | 15 anos | 20 anos | 25 anos | 30 anos | ||

| Aportes mensais | R$ 500 | R$ 76.135 | R$ 131.325 | R$ 202.398 | R$ 293.925 | R$ 411.793 |

| Aportes mensais | R$ 1.000 | R$ 152.271 | R$ 262.651 | R$ 404.797 | R$ 587.851 | R$ 823.586 |

| Aportes mensais | R$ 2.500 | R$ 380.677 | R$ 656.626 | R$ 1.011.992 | R$ 1.469.627 | R$ 2.058.966 |

| Aportes mensais | R$ 5.000 | R$ 761.353 | R$ 1.313.253 | R$ 2.023.983 | R$ 2.939.255 | R$ 4.117.932 |

| Aportes mensais | R$ 10.000 | R$ 1.522.706 | R$ 2.626.505 | R$ 4.047.966 | R$ 5.878.509 | R$ 8.235.864 |

Quanto posso retirar mensalmente para manter meu patrimônio preservado - em patamar real.

Mas tão importante quanto os números é a disciplina por trás deles. Construir patrimônio é um processo contínuo, que exige decisões conscientes todos os meses. É manter a constância mesmo quando a renda aperta. É entender que o ideal nem sempre é começar com muito, mas sim começar — e manter o hábito vivo, ajustando a rota conforme a vida avança.

Além disso, uma estratégia de alocação eficiente pode multiplicar o efeito do seu esforço. Não adianta guardar bem e investir mal. O dinheiro precisa estar bem posicionado: respeitando seu perfil, equilibrando risco e retorno, aproveitando os melhores veículos para cada objetivo. É aqui que a gestão patrimonial bem-feita mostra seu verdadeiro valor — ao transformar esforço em eficiência.

No fim das contas, liberdade financeira não é um número mágico. É um processo. E esse processo começa com uma escolha: poupar, investir e concretizar os objetivos que você almeja.

Como fazer o cálculo de aposentadoria na prática

Liberdade financeira não se constrói sozinho

Construir liberdade financeira não depende apenas de quanto você guarda, mas também de como você estrutura esse caminho. E é aqui que entra o papel da Nord Wealth: atuamos como parceiros estratégicos dos nossos clientes em cada etapa da vida financeira, conectando metas pessoais a decisões patrimoniais inteligentes.

Nosso processo começa com o que realmente importa: seus objetivos. Avaliamos sua renda atual, padrão de consumo, sonhos de vida e momento de carreira. Com esses dados em mãos, projetamos cenários realistas de liberdade financeira, considerando fatores muitas vezes negligenciados, como inflação, rentabilidade líquida de impostos, liquidez dos ativos e as fases do ciclo patrimonial.

Esse trabalho não é feito com fórmulas prontas, mas com um planejamento sob medida. Combinamos a expertise em investimentos com uma estrutura robusta de planejamento de longo prazo — o que garante consistência, clareza e eficiência na construção do patrimônio necessário para sua independência.

Você sabe quanto falta para sua liberdade financeira?

Agende uma conversa com a Nord Wealth e descubra como chegar lá — com estratégia, realismo e inteligência.