O maior erro que um investidor de fundo pode cometer

Pular de galho em galho, buscando “a melhor oportunidade do ano”, é o caminho mais rápido para perder dinheiro no mercado. Entenda

O Valor publicou na última semana um estudo que mostrou que os fundos líquidos tiveram uma perda de 139 mil cotistas entre as principais classes (ações, multimercado, renda fixa, cambial) em um espaço de 6 meses.

Em fundos multimercados, as perdas foram de 398 mil cotistas (8% do total), enquanto em ações foram 347 mil (5,5% da base). Já os fundos cambiais perderam 8 mil cotistas (8,6%).

Números como esses sempre me levam a relembrar uma coisa: os investidores estão sempre em busca da oportunidade única, da bala de prata, e deixam muito dinheiro na mesa no processo.

A tentação de nadar com a maré

Existe uma tentação de seguir com a maré, extrapolando os resultados vistos até aqui para frente. O inverso também é verdade, com os investidores extrapolando resultados ruins.

Dou exemplos desse comportamento.

Em 2021, com os multimercados não obtendo performances tão fortes, vimos uma saída de recursos da classe em direção a fundos de crédito. Em 2022, tivemos um dos anos de maior retorno para a classe (com evidência maior para o primeiro semestre).

As quedas da bolsa de 2021 e 2022 e os resgates massivos em fundos de ações colocaram a classe de ações no ostracismo.

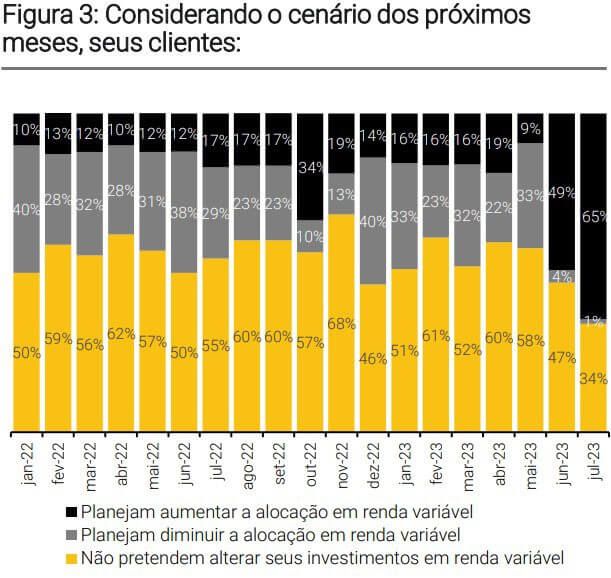

Em março de 2023, segundo estudo da XP, 84% dos investidores não queriam aumentar suas carteiras de renda variável. Isso quando a bolsa estava realmente abandonada, com um técnico favorável e com ventos macroeconômicos virando a favor.

Somente quatro meses depois [em julho de 2023], a bolsa já acumula um retorno desde então de 20% e o índice de small caps 29%. Neste mês, a nova pesquisa da XP mostra um interesse de 65% das pessoas em aumentar a bolsa.

Esses são só alguns exemplos, mas eu poderia dar outros. Existe um instinto primitivo e incontrolável do ser humano de ficar “pulando” de classe em classe procurando a bola da vez do futuro, mas sempre olhando para o passado.

Dito isso, por que isso é tão danoso?

Não adianta pular de galho em galho

Diversos estudos já mostraram que o fato de o cotista ficar migrando de fundo em fundo buscando “a melhor oportunidade do ano” é o caminho mais rápido para perder dinheiro no mercado.

O experimento mais conhecido foi feito com o fundo do famoso investidor Peter Lynch, que teve um retorno médio de 29% ao ano, por 13 anos, e o resultado médio de seus cotistas foi negativo.

Sim, em média se perdeu dinheiro.

Uma nova versão tupiniquim foi promovida pela gestora Alaska, a qual mostrou que 40% dos cotistas permanecem no máximo 1 ano no fundo e 27% perdem dinheiro em um fundo com o retorno médio anualizado de 20% ao ano (versus Ibovespa de 9%).

Incrivelmente, mesmo em fundos bem-sucedidos, o comportamento humano faz com que muitas pessoas saiam perdendo dinheiro.

Behavior Gap: o maior erro do investidor pessoa física

A literatura apelidou esse fenômeno de Behavior Gap, uma diferença entre o retorno entregue na cota e o retorno obtido pelo cotista.

Esse fenômeno é danoso demais para o investidor, impedindo-o de acumular patrimônio no tempo.

Meu recado para você: escolha bem seus gestores, mantenha-se com eles por longos períodos (desde que não haja mudanças importantes) e veja a mágica acontecer.

Por fim, lembre-se: a natureza de ter resultados melhores do que o mercado é agir diferente da manada.