Netflix (NFLX) surpreende no 4T25 com forte crescimento de lucro e receita

A Netflix divulgou resultados acima do esperado no 4T25, com lucro líquido crescendo +29,7% e receita avançando +17,6%, mas guidance para o 1T26 preocupa o mercado

A Netflix (NASDAQ: NFLX; B3: NFLX34) divulgou seus resultados do quarto trimestre de 2025 (4T25) com números acima das expectativas do mercado.

Receita da Netflix cresce acima do esperado

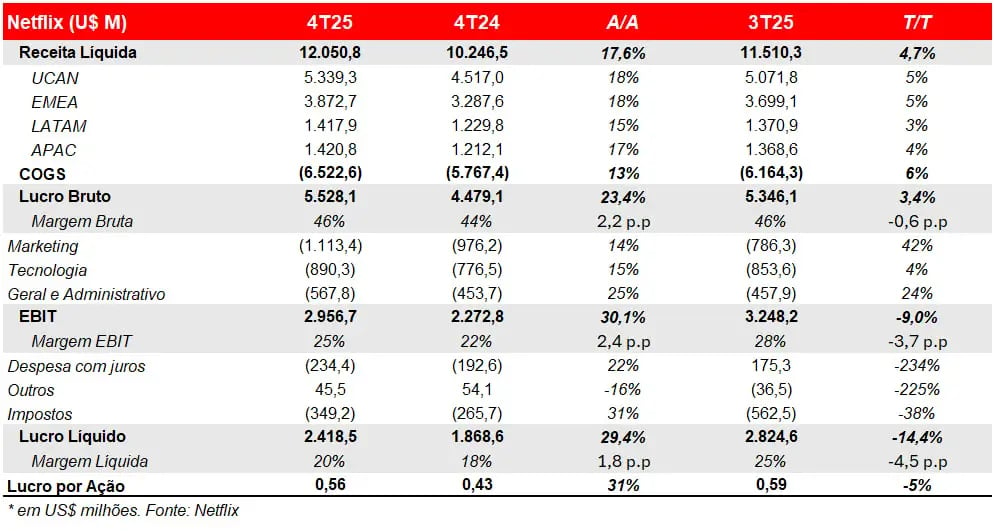

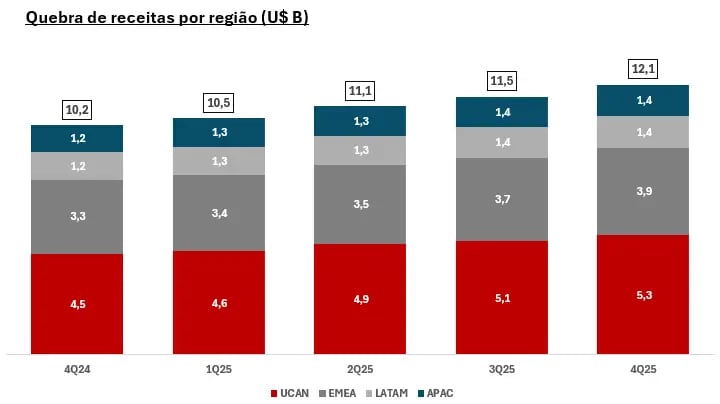

A receita líquida cresceu 17,6% em relação ao 4T24, com desempenho consistente nas principais regiões: América do Norte e Europa cresceram cerca de 18%, Ásia avançou 17% e a América Latina teve alta de 15%.

Esse crescimento supera a média histórica dos últimos cinco anos da empresa, refletindo um avanço sólido da base de assinantes e aumento da receita média por usuário (ARPU).

Lucro líquido avança e margens operacionais continuam em expansão

O lucro bruto da companhia cresceu 23,4%, enquanto o lucro operacional subiu 30,1%. Já o lucro líquido avançou 29,7%, impulsionado também pela redução no número de ações em circulação, o que levou a um crescimento de 31% no lucro por ação (LPA).

Esses números reforçam a tendência de ganho de eficiência operacional da empresa. Ao longo de 2025, a Netflix registrou um crescimento de receita de 16%, com destaque para Europa e Ásia, que apresentaram altas de 17% e 21%, respectivamente.

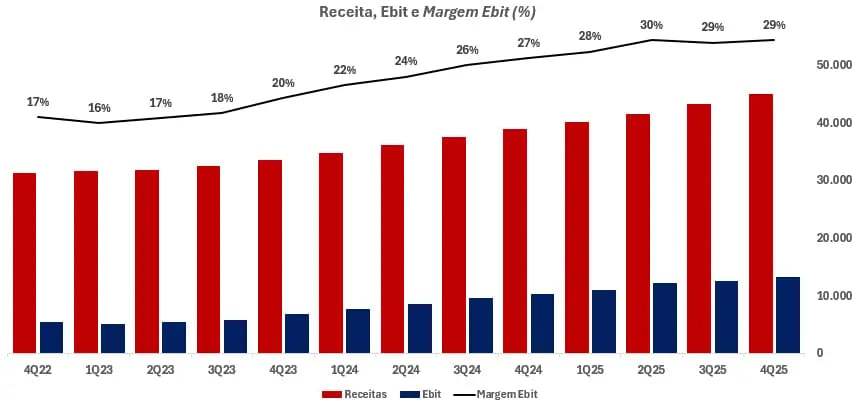

A margem operacional anual fechou em 29,5%, contra níveis mais baixos em 2024, mostrando expansão da rentabilidade.

Guidance para 1T26 decepciona o mercado

Para 2026, a empresa projeta um crescimento de receita entre 12% e 14%, enquanto o mercado espera cerca de 13%, alinhado ao ponto médio do guidance. A margem operacional esperada para o ano é de 31,5%, acima dos 29,5% registrados em 2025, sinalizando continuidade no ganho de eficiência — apesar de aquém das expectativas do mercado, que esperava uma margem operacional de 32,4%.

No entanto, o guidance para o lucro por ação no 1T26 veio abaixo do esperado, refletindo o aumento dos investimentos em produção de conteúdo, que devem crescer 10% no ano, além de maior amortização de conteúdo prevista para o primeiro semestre de 2026.

Ações reagem negativamente no curto prazo

Esses dois fatores ajudam a explicar a queda das ações após a divulgação dos resultados, já que pressionam o fluxo de caixa livre no curto prazo. Ainda assim, a estratégia da empresa visa manter a competitividade e fortalecer o posicionamento no setor de streaming no longo prazo.

Avaliação e múltiplos da NFLX

Atualmente, as ações da Netflix estão negociando a aproximadamente 33x lucro, múltiplo que não era observado desde 2022. Esse valuation pode ser visto como elevado no curto prazo, mas segue compatível com uma tese de crescimento sustentável caso a empresa continue entregando resultados sólidos.

Principais riscos e perspectivas para 2026

Do ponto de vista técnico e fundamentalista, o principal risco continua sendo o aumento dos custos de produção de conteúdo e a intensa concorrência no setor. A empresa destacou que essa concorrência não se limita às plataformas de streaming pagas, mas inclui todas as que disputam a atenção do usuário (de YouTube a videogames).

Em relação à aquisição da Warner, a Netflix mantém confiança de que o negócio será aprovado pelos órgãos reguladores. No entanto, isso dependerá da forma como as autoridades interpretarem o tamanho e a definição do mercado em que as empresas atuam.

A reação negativa imediata do mercado ao guidance de curto prazo não altera os fundamentos positivos da companhia, que segue apresentando crescimento de receita e expansão das margens operacionais.