Lucro da Mills (MILS3) cresce com destaque para Pesados no 3T25

Mills (MILS3) registra alta de 27,9% no Ebitda e foca em Pesados e Intralogística. Veja os destaques do 3T25 e se vale a pena investir nas ações MILS3

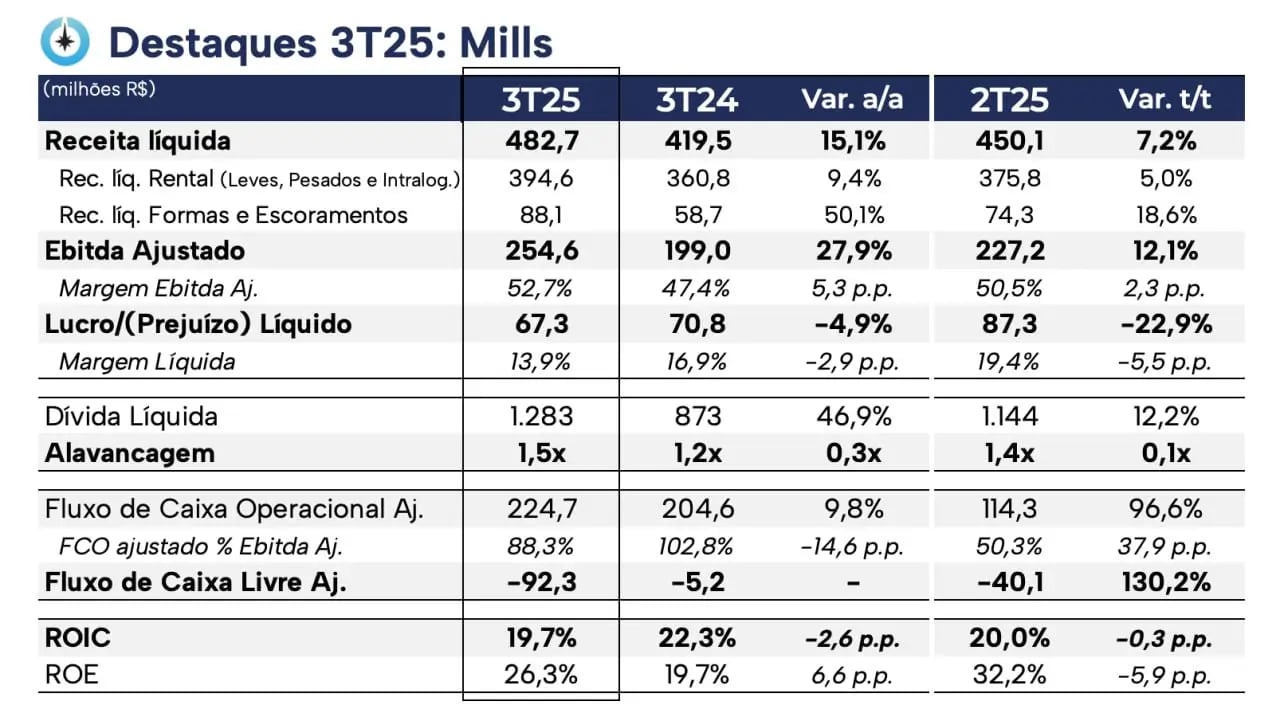

A Mills (MILS3) reportou resultados acima das nossas expectativas no 3T25, com uma receita líquida de R$ 483 milhões, um crescimento de +15,1%. O Ebitda ajustado foi de R$ 255 milhões, alta de +27,9%, enquanto o lucro líquido somou R$ 67,3 milhões, recuo de +4,9% na comparação com o 3T24.

Atualmente nossa cobertura na Mills possui recomendação de COMPRA.

Desempenho por divisão de negócios

Na divisão Rental, que podemos dividir em Leves (plataformas elevatórias), Pesados (máquinas e equipamentos da linha amarela) e Intralogística (empilhadeiras), a Mills encerrou com 16,1 mil máquinas (+12% a/a) no 3T25.

A expansão da frota se deu pelo crescimento das operações de Pesados e Intralogística e a incorporação de 738 ativos da Next, adquirida em julho de 2025 (segmento de Pesados).

Refletindo essa expansão, que compensou o ambiente mais competitivo de Plataformas Elevatórias, a receita da Rental totalizou R$ 394,6 milhões (+9,4% a/a). Já a receita de locação (excl. vendas de ativos) reportou uma alta de +10,9% a/a.

Com o controle dos custos e a queda de -3% das despesas (ex-depreciação e não recorrentes), o Ebitda ajustado da Rental reportou uma alta de +13% do Ebitda ajustado. A margem Ebitda da divisão encerrou o trimestre em 48,3% (+1,7 p.p.).

A divisão Formas e Escoramentos (17% da receita total) encerrou o período com um volume de 48,4 mil toneladas, um leve recuo de -1,2% na comparação anual.

Com os volumes praticamente estáveis, a divisão continuou aproveitando a demanda aquecida. Isso combinado ao maior ticket médio, refletiu em uma alta de +50% a/a da receita. Controlando os custos e despesas, o Ebitda ajustado da divisão mais do que dobrou (+107% a/a).

Consistência nos resultados

Impulsionado pelo crescimento de Pesados, Intralogística e F&E, a Mills reportou mais um trimestre consistente, com a receita líquida alcançando R$ 482,7 milhões (+15,1%). Considerando apenas a receita líquida de locação, o crescimento anual foi de +14,1%.

As despesas aumentaram +19% a/a, entretanto, no trimestre tivemos efeitos não recorrentes que impulsionaram as despesas. Quando excluímos o impacto negativo do plano de incentivo de longo prazo e, principalmente, da reclassificação de créditos fiscais (sem efeito caixa), as despesas aumentaram apenas +8,5% a/a.

Assim, refletindo a alavancagem operacional, o Ebitda ajustado foi de R$ 254,6 milhões (+27,9% a/a) e a margem ficou em 52,7% (+5,3 p.p. a/a). Mesmo considerando os efeitos não recorrentes, o Ebitda somou R$ 226 milhões (+18% a/a).

O lucro líquido totalizou R$ 67,3 milhões, queda de -4,9% em relação ao 3T24, pressionado pelo aumento das despesas financeiras. Desconsiderando os efeitos não recorrentes, o lucro líquido reportou um crescimento de 20% na comparação anual.

ROIC de 20% e alavancagem saudável

No 3T25, a Mills reportou uma dívida líquida de R$ 1,2 bilhão (+12% versus o 2T25), enquanto a alavancagem (dívida líquida/Ebitda) ficou em 1,5x Ebitda, mantendo um patamar confortável.

O fluxo de caixa operacional foi de R$ 225 milhões (+10% a/a), representando uma conversão de Ebitda em caixa de 88%. Já o fluxo de caixa livre foi negativo em R$ 92 milhões, em função do desembolso do M&A da Next.

Apesar do aumento do Capex, a rentabilidade continua em níveis elevados. A empresa reportou um ROIC (retorno sobre o capital investido) de 19,7% (-2,6 p.p.), acima do custo de capital.

Mills anuncia JCP de R$ 0,1877 por ação

Além dos resultados trimestrais, a Mills anunciou a distribuição de R$ 42,5 milhões, ou 0,1877 por ação, em forma de juros sobre capital próprio. O pagamento será imputado ao valor do dividendo relativo ao exercício social de 2025

A distribuição terá como data-base a posição acionária do dia 17 de novembro de 2025, ficando ex-provento no dia 18 de novembro.

O dividend yield de Mills (MILS3) dos últimos 12 meses é de 3,8%.

Mills cresce com disciplina

Mesmo diante de um cenário desafiador para o segmento de Plataformas, a Mills reportou mais um trimestre com resultados consistentes, crescimento sustentável e níveis de alavancagem sob controle.

A entrada de plataformas de origem chinesa mantém o ambiente competitivo. Nesse contexto, a companhia permanece focada na redução de custos e na obtenção de ganhos de eficiência dentro dessa vertical.

A Mills vem ampliando a participação das receitas provenientes dos segmentos de Pesados e Intralogística, o que contribui para a diminuição da dependência em relação às Plataformas. Tal movimento tem promovido uma maior diversificação e previsibilidade das receitas, especialmente por meio de contratos de longo prazo.

Para ilustrar, em 2023, as Plataformas representavam aproximadamente 70% da receita total de locação. Ao final de 2024, esse percentual havia recuado para 60% e, atualmente, está em 46%.

Perspectivas para 2026

A Mills mantém uma perspectiva otimista para o ano de 2026, embora adote uma postura mais criteriosa quanto à alocação de capital neste momento inicial, em virtude das incertezas no cenário macroeconômico.

A empresa continua aumentando a participação das receitas de Pesados e Intralogística, reduzindo, assim, a dependência ao segmento de Plataformas. Esta estratégia tem contribuído para uma maior diversificação e previsibilidade nas receitas por meio de contratos de longo prazo.

De toda forma, a Mills está direcionando seus esforços para sustentar o crescimento principalmente nas linhas de Pesados e Intralogística, dois segmentos em consolidação e com elevado potencial de expansão.

Vale a pena comprar Mills (MILS3) após resultados do 3T25?

Pioneira e líder no mercado de locação de plataformas elevatórias, a Mills tem como objetivo dobrar de tamanho aproveitando o potencial em Pesados e Intralogística.

Adicionalmente, as ações MILS3 estão sendo negociadas a múltiplos atrativos — apenas 9x lucros e 5x Ebitda —, o que representa uma assimetria favorável ao investidor.