Investir no exterior - agora ou nunca?

Neste cenário de alta volatilidade dos ativos de risco, será este o momento ideal para direcionar seus investimentos para o mercado global?

Talvez este seja um dos questionamentos que mais recebemos de nossos clientes, principalmente após uma forte desvalorização de nossa moeda pós-pandemia: “devo investir nas alternativas internacionais recomendadas com o dólar neste patamar ou seria melhor esperar uma correção no câmbio?”.

Primeiramente, é de extrema importância ressaltar que não conseguimos de forma alguma prever o movimento do câmbio e, conhecidamente, essa é a melhor forma de trazer humildade aos economistas que fazem projeções. Trajetória de câmbio possui inúmeras variáveis com grande complexidade de previsão.

Mas não podemos descartar o fato de que o dólar nos patamares de 5,50 após a forte depreciação do real não nos deixa confortável para montar integralmente uma posição do zero.

Como forma de trazer maior conforto para os nossos clientes e entendermos se há impacto em esperar pelo melhor momento, fizemos um exercício de alocação considerando os últimos 10 anos de S&P e Dólar.

Nesse exercício, admitimos que um investidor teria disponibilidade para alocar mensalmente R$ 1.000 em alternativas internacionais e dividimos em algumas estratégias:

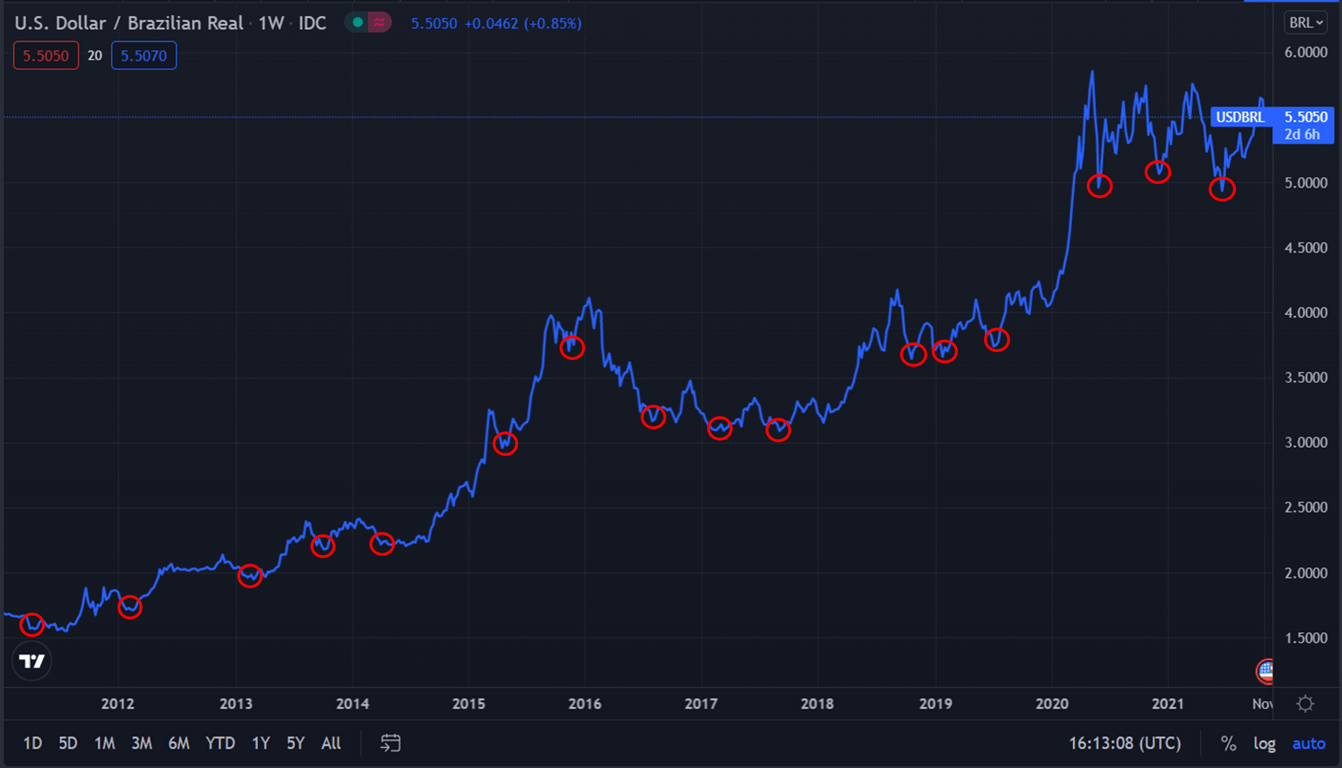

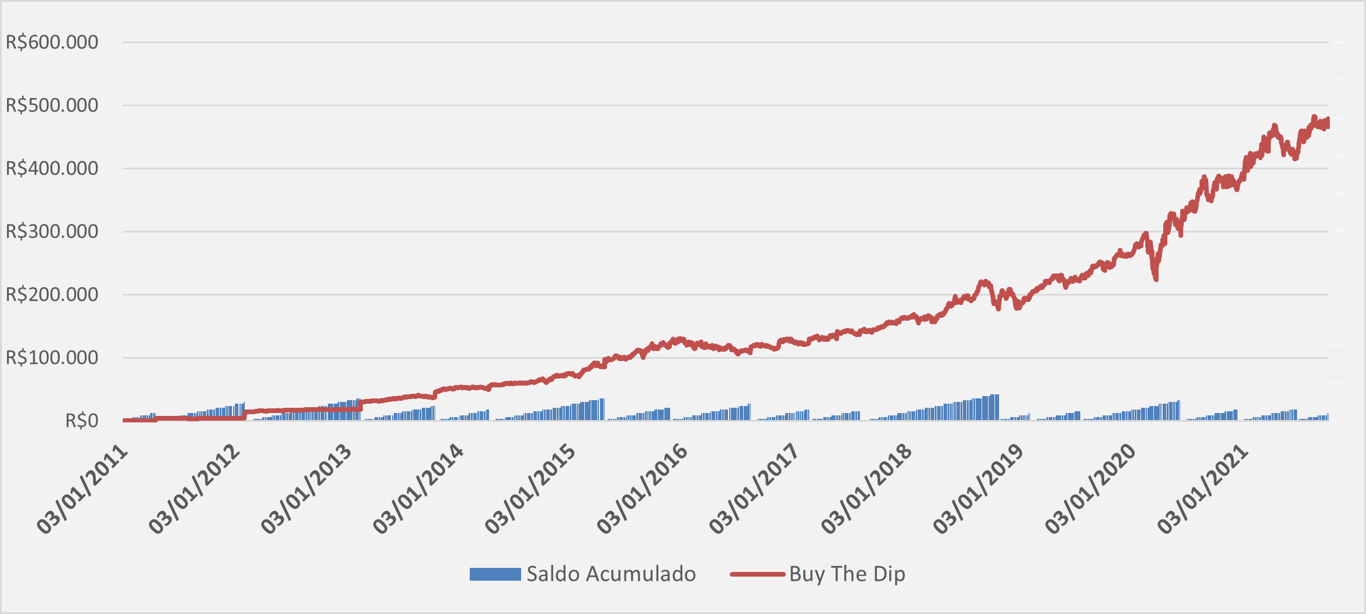

A primeira estratégia consiste em assumir que o investidor conseguiria ilusoriamente prever todos os melhores momentos para entrada nos ativos internacionais, algo notoriamente impossível. Com isso, faria os aportes nesses momentos através do S&P dolarizado (por exemplo em IVVB11). Enquanto o melhor momento não acontece, os R$ 1.000 disponíveis mensalmente são acumulados e o aporte é feito com o saldo acumulado.

Os resultados dessa primeira estratégia são evidentemente positivos. Com R$ 130.000 em aportes nos melhores momentos do dólar, o investidor conseguiu atingir o patamar de R$ 479.000 e multiplicar seu patrimônio por quase 4x.

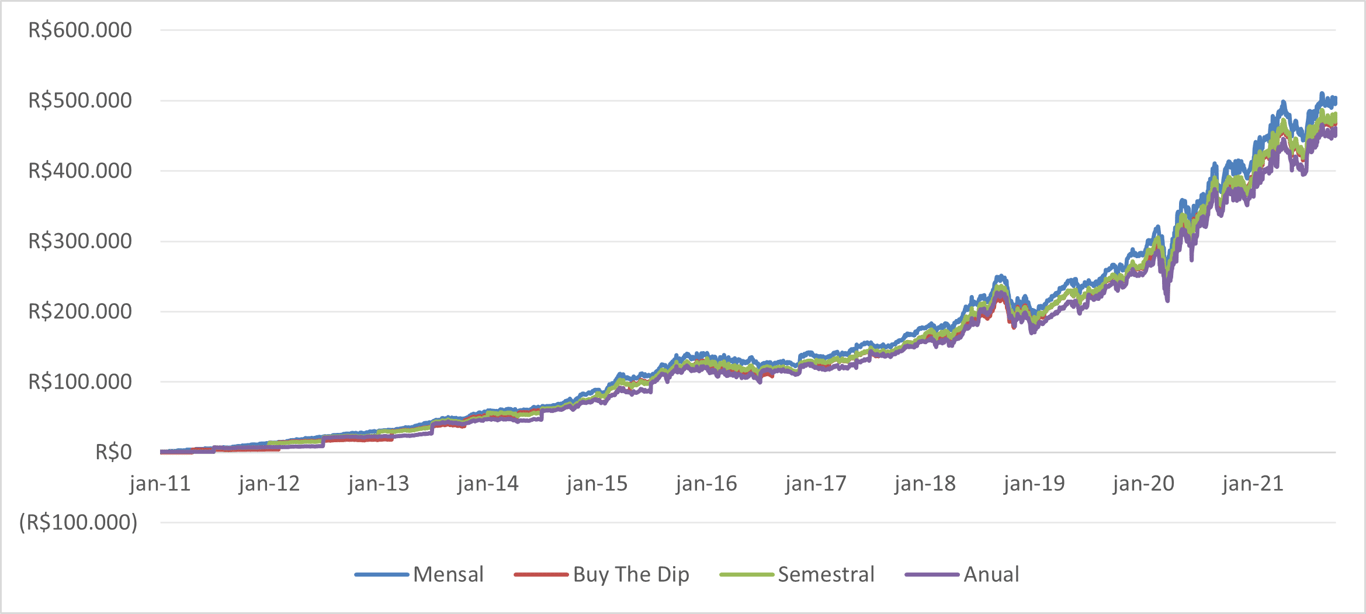

Mas e se ao invés de acertar a melhor janela do câmbio o investidor tivesse investido periodicamente no mesmo veículo?

A segunda estratégia analisada consiste em aportes periódicos (mensal, semestral e anual) através do mesmo veículo, o S&P dolarizado (por exemplo em IVVB11).

Apesar de acreditarmos que acertar o melhor momento do câmbio é necessário para termos os melhores resultados, vemos que o melhor investidor foi aquele que mensalmente fez aportes e pôde aproveitar as diferentes janelas de câmbio sempre exposto ao ativo final, o S&P.

Abs,