Investir em Ações - Cara ou Coroa?

Qual é o prazo que o investidor deveria ficar investido para colher os benefícios da renda variável e maturar a estratégia de ações?

Uma das grandes discussões a respeito da alocação em renda variável é o prazo que o investidor deveria ficar investido para colher os benefícios da classe e maturar a estratégia.

É comum que em períodos de bull market (otimismo) os investidores tenham toda a atenção direcionada para a classe de ações e queiram começar seus aportes, assim como em períodos de bear market (pessimismo) esses mesmos investidores tendem a resgatar ativos da classe e sair no pior momento.

Vemos isso na prática quando olhamos para o número de investidores pessoa física nos últimos anos crescendo na B3, em linha com um período positivo vivido de 2016 a 2019, e o resgate dos fundos de ações nos últimos meses, em linha com um período negativo.

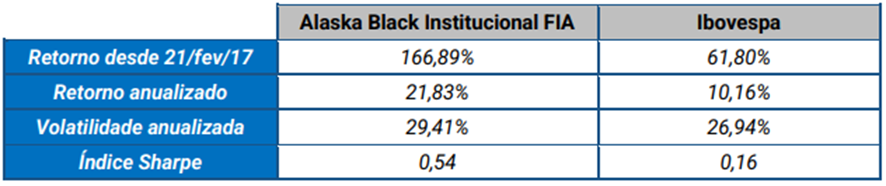

Recentemente, o fundo Alaska Black Institucional, estratégia de ações long only do Alaska Asset Management, gerida pelo Henrique Bredda e Luiz Alves, completou 5 anos de existência com uma performance excepcional – 21,83% ao ano vs. 10,16% do Ibovespa.

Mais importante do que a performance divulgada e o drilldown das principais teses do fundo, a gestora fez um Raio X de seus cotistas para avaliar a distribuição de seu passivo e perfil dos investidores:

“Dos 114 mil cotistas que entraram e já saíram do fundo, 30% resgataram cotas com valor menor do que a aplicação e 70% efetuaram resgates com rentabilidade positiva”;

E um dos resultados mais surpreendentes:

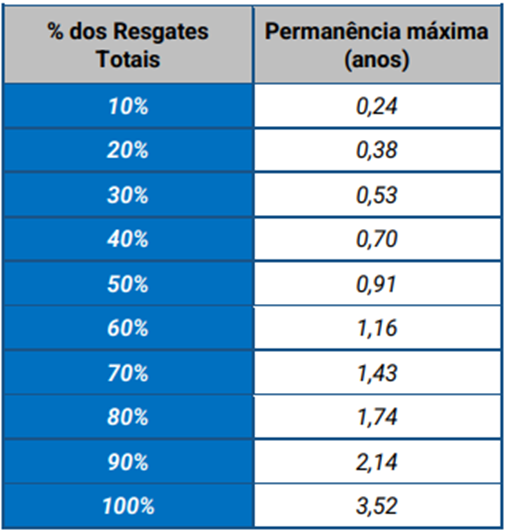

“50% dos resgates totais realizados no fundo são de aplicações realizadas há menos de 1 ano (até 0,91 ano)”

A tabela é surpreendente e conversa com um tópico que sempre ressaltamos aos clientes: os investidores de ações não têm paciência para a maturação das estratégias e para colher o resultado plantado através dos processos de investimento. A informação de que 90% dos cotistas que resgataram o fundo ficaram no máximo 2,14 anos é reflexo da impaciência dos investidores atrás de resultados.

Mas não pense que isso é uma característica apenas dos brasileiros... Nos Estados Unidos, um estudo realizado com um dos fundos mais performáticos da história, o Fidelity Magellan Fund do renomado Peter Lynch, mostrou que mesmo o fundo tendo uma rentabilidade média de 29% ao ano de 1977 a 1990, a média dos seus cotistas perdeu dinheiro no período.

Mas então, qual o prazo que o investidor de ações ou fundos de ações deveria ficar investido na mesma estratégia?

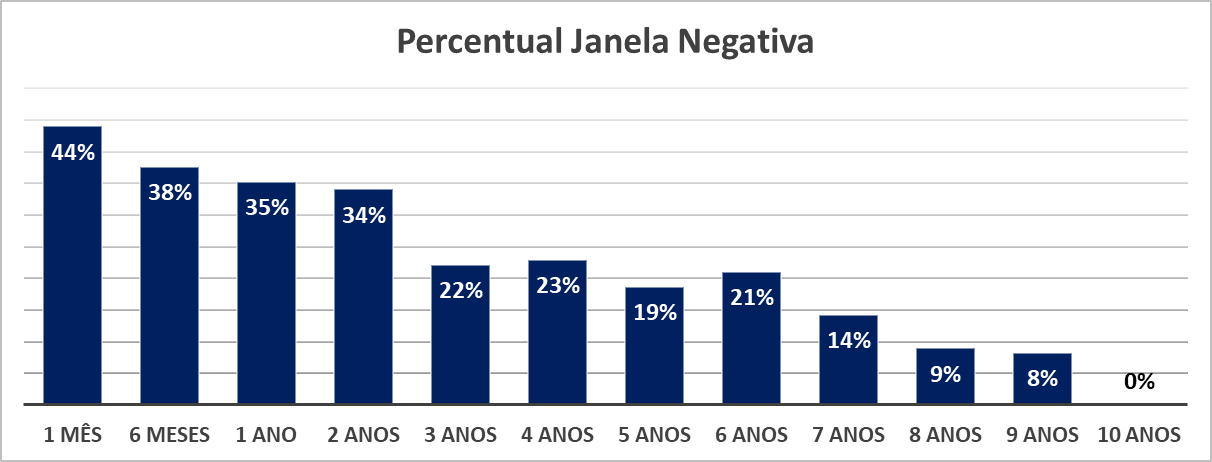

Para complementar nosso estudo e tentar chegar a uma resposta mais objetiva, analisamos todas as janelas dos últimos 21 anos de Ibovespa para checar o percentual de janelas positivas e negativas.

Sabemos que o índice Ibovespa não possui a melhor configuração e que existem limitações como concentração, quantidade de empresas e distribuição setorial, mas entendemos ser a melhor proxy de ações por ser o índice mais utilizado no Brasil.

Mesmo com um indicador incompleto e que eventualmente poderia ser aperfeiçoado através de bons gestores ou de uma melhor seleção de ações (como trouxemos neste artigo), o resultado também é surpreendente:

Observando a performance do Ibovespa desde Jan/2001, 44% das janelas mensais são negativas. Ou seja, comprar ações via Ibovespa e vender no mesmo mês é quase igual apostar no cara ou coroa.

Entendemos que o prazo mínimo para maturação das estratégias de renda variável é de, no mínimo, 5 anos. Após este período, a probabilidade de ter uma performance positiva é de aproximadamente 80% e eventualmente maior lapidando a estratégia através de bons gestores ou boa seleção de ações que geram rentabilidade superior ao índice.

Neste ponto, concordamos com Charlie Munger: “The big money is not in the buying and selling, but in the waiting”.

Abs,