Renda fixa global: por que vemos boas oportunidades com baixo risco

Ainda dá tempo de você se posicionar e lucrar com ganhos de marcação a mercado

Se você vem acompanhando o mercado internacional nos últimos anos, principalmente nos Estados Unidos, o que provavelmente faz você perder o sono são os níveis de inflação e taxa de juros que as economias desenvolvidas chegaram.

Juros em alta no mundo

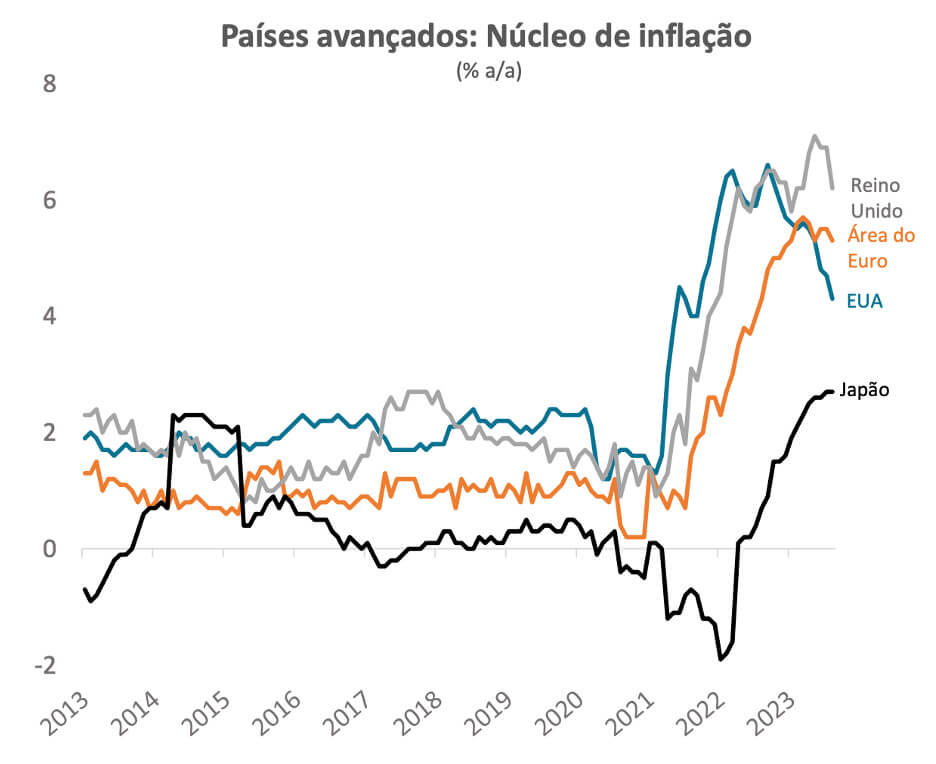

Quando observamos os dados de CPI (indicador de inflação) ao redor do mundo, o que tivemos no pós-pandemia foi um patamar de inflação que não víamos desde 1980, após os choques do petróleo.

A inflação foi fruto de um aumento muito grande de estímulos governamentais junto a uma restrição da força de trabalho.

Para que a inflação fosse controlada, os países ao redor do globo tiveram que promover um aumento das taxas de juros e restringir sua política monetária. Além disso, os governos também tiveram que reduzir os estímulos gerados, assim como os Bancos Centrais estão reduzindo seus balanços.

Por que isso é importante?

Em fevereiro de 2021, nós entramos em uma posição comprada em taxas de juros americanas, no Renda Fixa PRO, exatamente com esse racional de aproveitar um possível ciclo de alta dos juros após o aumento da inflação.

Em abril do mesmo ano, entramos também com essa posição no Nord Global, que se beneficiou de uma posição ainda mais alavancada na mesma direção.

Conforme as taxas subiam, recebíamos muito a dúvida contrária: que momento seria bom para aplicar juros? Será que as taxas não subiram demais?

Sempre que me perguntam o nível de juros que já seria suficiente, eu respondo categoricamente que ele não existe.

Não há um número mágico que quando atingido sempre melhora a inflação. Teoricamente, esse juro é chamado de juro neutro. Mas ele não é um número conhecido. Só sabemos que aquele nível de juro é suficiente para controlar a inflação ex-post (depois).

Além disso, o juro neutro muda ao longo do tempo por conta de condições econômicas, como estímulos do governo, propensão a consumir das famílias, questões geopolíticas, entre outras.

Ou seja, não tem como antecipar a taxa de juros que será suficiente.

Então, como sabemos a hora de aplicar?

Entenda o movimento de mercado

Apesar de não ser possível antecipar o nível de juros que vai equilibrar a economia, nós podemos observar ao longo do tempo se os impactos da alta dos dados foram suficientes ou não.

O nível de juro suficiente faz com que a inflação caia, o mercado de trabalho fique pressionado e os bancos reduzam a concessão de crédito com medo de inadimplência.

O nível suficiente desaquece a atividade econômica.

Então, acompanhando a atividade econômica, é possível, sim, ter sinais mais confiáveis de que estamos chegando a um patamar suficiente.

Hoje estou aqui para dizer a você que vejo o patamar atual de juro americano como uma boa oportunidade de aplicação.

Chegou a hora de investir em renda fixa global

Os dados de inflação vêm cedendo ao longo do tempo, as taxas de inadimplência estão nas máximas históricas e o mercado de trabalho melhorou em relação aos picos anteriores.

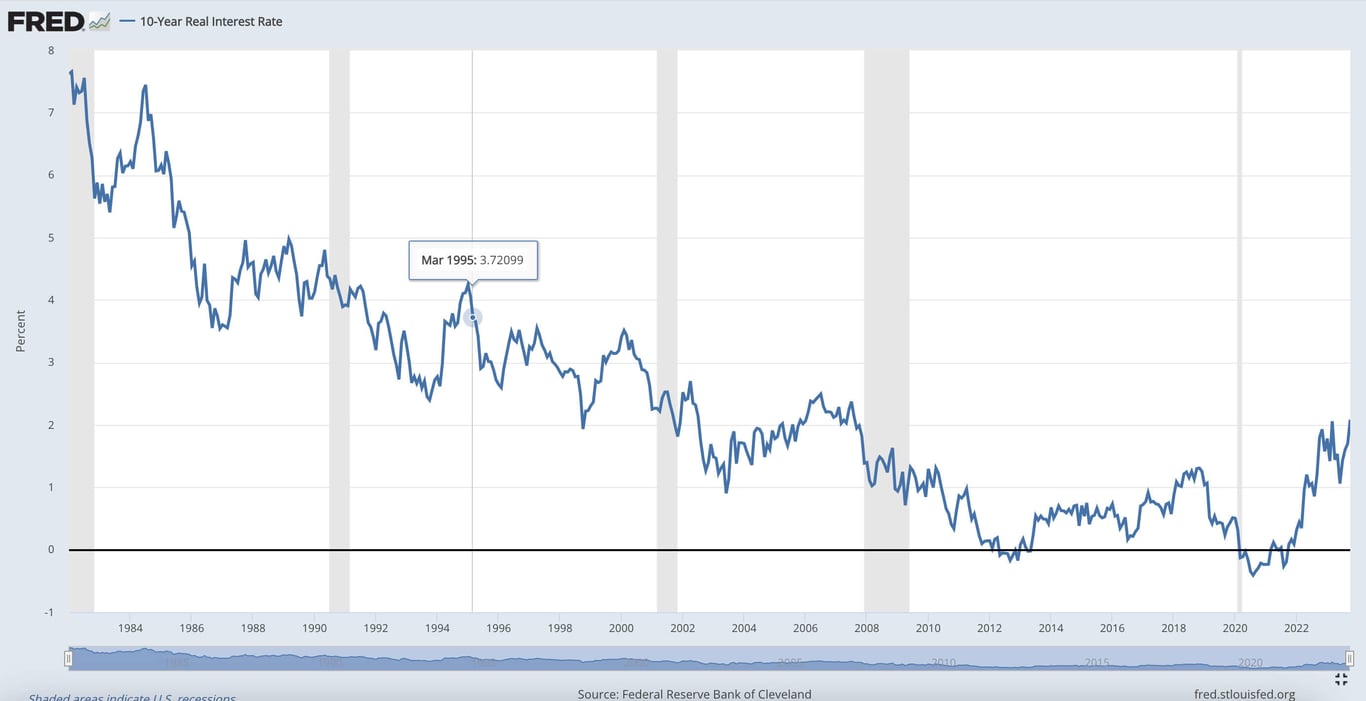

No momento, temos um mercado que precifica um juro de 10 anos por volta de 5%, sendo que a meta de inflação americana é de 2%. Ou seja, estamos falando de um juro real de 3%, que seria um dos maiores desde 1991.

A não ser que você acredite que o Banco Central americano não vai cumprir o sistema de metas ou vai alterar a meta de inflação, estamos em um ponto de juro real equivalente muito interessante.

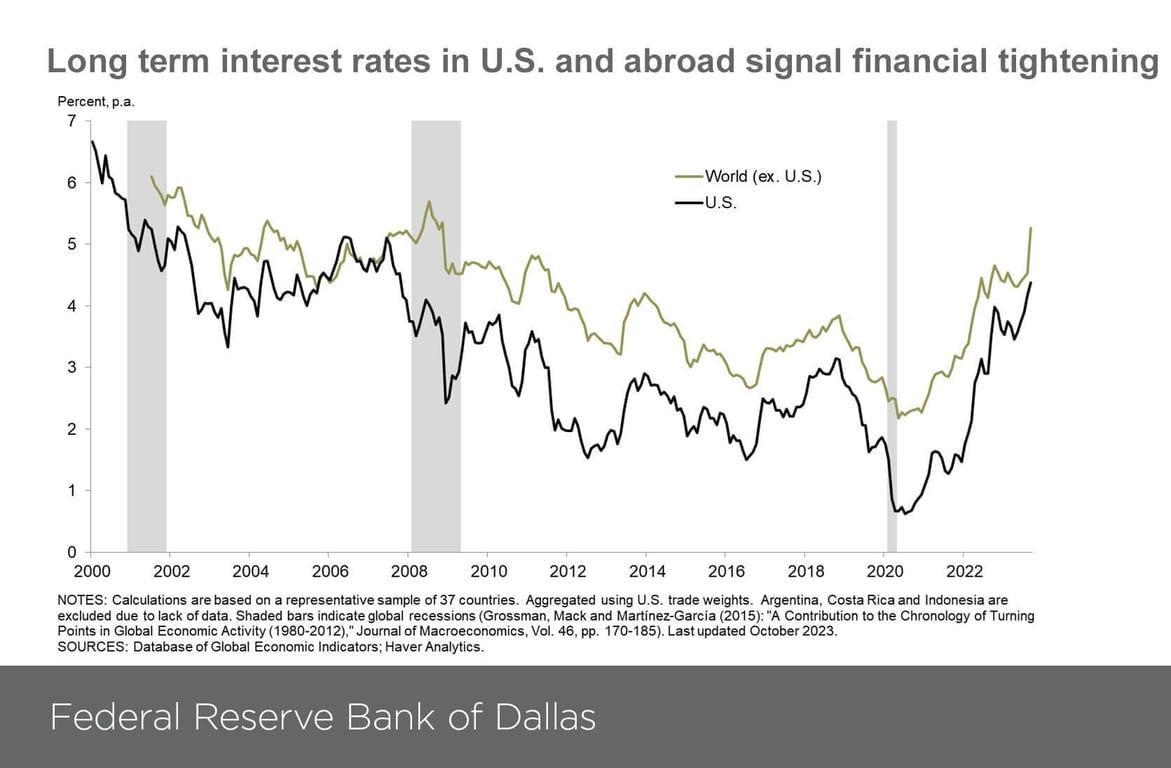

Juntamente a uma das maiores e mais rápidas altas das taxas de juros nos EUA, estamos vendo também uma redução dos balanços dos Bancos Centrais e redução fiscal em países desenvolvidos.

Tudo isso sincronizado já está colocando pressão de baixa na atividade mundial.

Mas os efeitos dessa alta demoram para acontecer, ainda mais depois de tantos estímulos que viraram poupança e estão sendo “queimados” ainda no curto prazo.

Passados esses efeitos, acredito que teremos um cenário mais claro de desaquecimento e em 2024 poderemos ter o ano da normalização monetária dos países.

A queda dos juros no Brasil e nos EUA pode se traduzir em possíveis ganhos de marcação a mercado.

Concluindo

No Renda Fixa PRO, já estamos posicionados para esse cenário desde abril deste ano, quando entramos aplicados em crédito privado, nos aproveitando da crise das Lojas Americanas, o que levou as taxas de CRIs e CRAs para patamares muito assimétricos.

Agora, recentemente, estamos entrando também nessas posições no Nord Global com uma carteira de Corporate Bonds para o investidor que quiser rentabilizar melhor o seu caixa internacional.

Ainda dá tempo de você se posicionar. No entanto, como sempre, a oportunidade não dura para sempre. Quanto mais claro fica o cenário, menor serão os prêmios.

Espero que este conteúdo seja útil para você. Se precisar de ajuda, conte com o nosso time de especialistas.