ETF GBTC11: como funciona o fundo que combina bitcoin e ouro

Entenda como funciona o GBTC11, ETF que ajusta a alocação entre bitcoin e ouro conforme a volatilidade. Veja composição, metodologia e se vale investir.

A gestora independente Buena Vista Capital e a Hashdex anunciaram nesta terça-feira, 24, o lançamento do ETF GBTC11, que combina a volatilidade do bitcoin com a estabilidade do ouro, visando oferecer uma alternativa de diversificação para investidores.

O fundo de índice será listado na B3 em 29 de julho.

Composição do ETF GBTC11

O ETF GBTC11 busca oferecer uma estratégia que ajusta a alocação entre bitcoin e ouro conforme a volatilidade de cada ativo. Em momentos de maior oscilação no bitcoin, a exposição ao ouro aumenta e vice-versa.

O GBTC11 replica o índice "FTSE Bitcoin and Gold Risk Weighted", que ajusta trimestralmente a alocação entre os dois ativos com base na volatilidade.

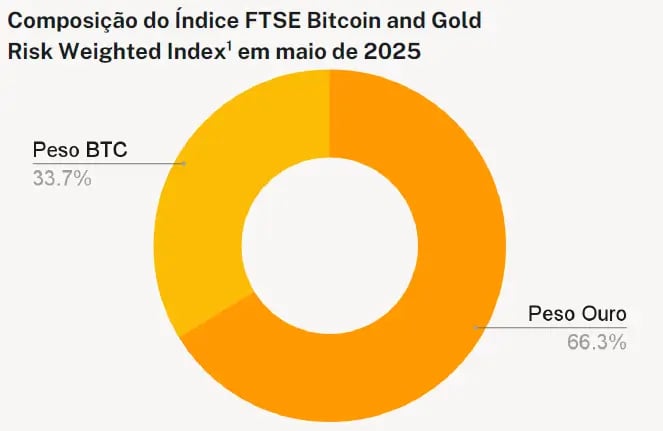

Ao final de maio, a carteira do índice FTSE Bitcoin and Gold Risk Weighted estava composta com 66,3% em ouro e 33,7% em bitcoin.

Variação histórica entre bitcoin e ouro

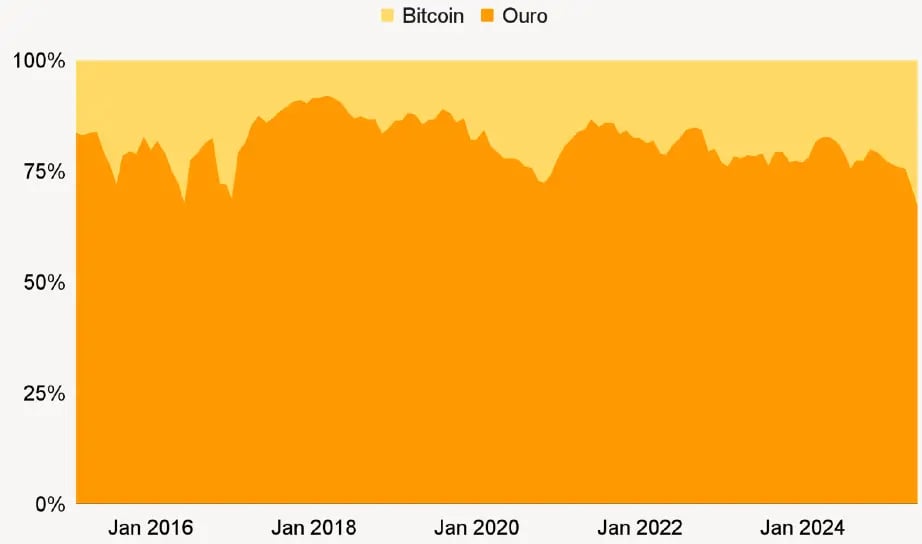

Abaixo, vemos a alocação histórica entre bitcoin e ouro, com dados reais da composição do índice.

Naturalmente, o índice tende a apresentar uma menor alocação em bitcoin em razão de sua maior volatilidade. Por outro lado, atualmente o índice possui a maior alocação em bitcoin da sua série histórica.

Metodologia do GBTC11: como o ETF ajusta bitcoin e ouro

A cada trimestre (último dia útil de março, junho, setembro e dezembro), os preços e retornos diários do ouro e do bitcoin dos últimos 90 dias são usados para calcular a volatilidade anualizada de cada ativo.

Em seguida, calcula-se o inverso da volatilidade (1/desvio padrão) para cada ativo, e esses valores são normalizados para somar 100%, definindo os pesos-alvo do próximo trimestre. Dessa forma, quanto maior a volatilidade do ativo, menor o seu peso na carteira.

Durante o trimestre, os pesos dos ativos na carteira mudam apenas por efeito de preços, sem ajustes discricionários por parte do fundo. A definição dos pesos entra em vigor no primeiro dia útil do próximo trimestre e são mantidos até o próximo rebalanceamento.

Perspectivas para ouro e bitcoin em 2025

A valorização do ouro

Nos últimos anos, o ouro apresentou uma performance expressiva, inclusive no período de aumento de juros pelo Federal Reserve, o banco central dos EUA.

Desde 2023, o metal precioso subiu incríveis 84,7%. Mesmo já com as fortes altas dos anos anteriores, só neste ano de 2025 o ouro subiu 28,3%.

Um dos principais motivos que levaram a essa forte valorização foi a compra massiva da commodity por bancos centrais, especialmente a China, que reduziu o volume de treasuries em seu balanço (caindo para o menor nível em mais de 15 anos) e aumentou significativamente suas reservas em ouro, visando reduzir a dependência em relação aos EUA.

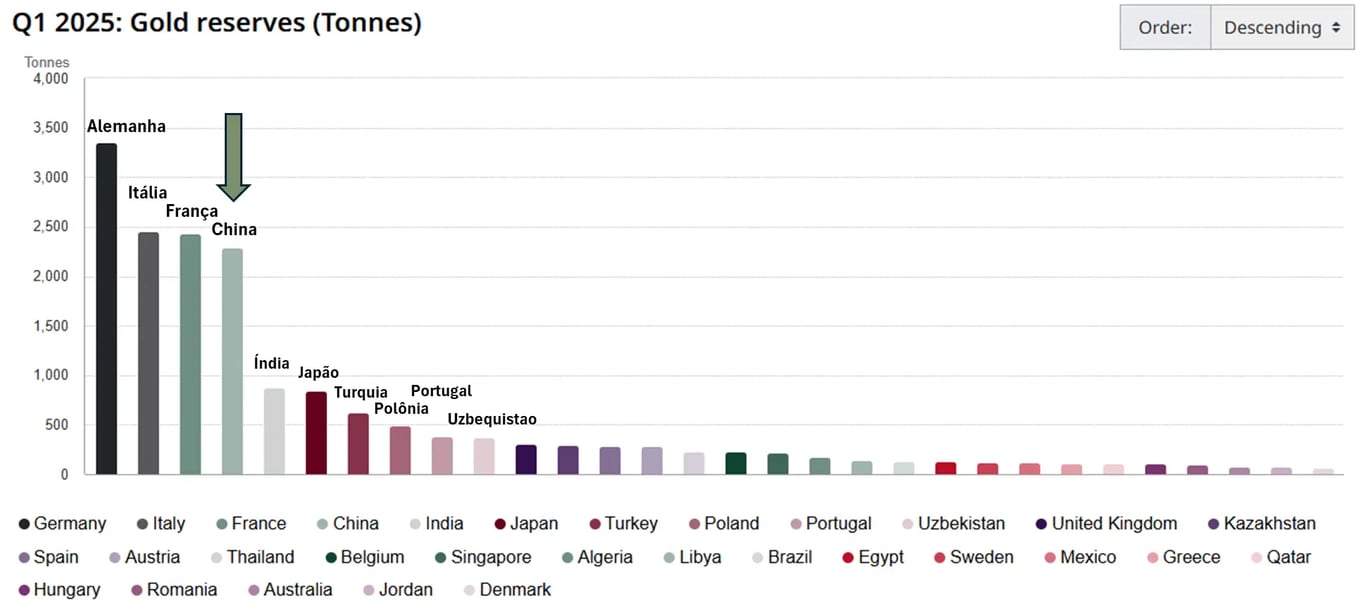

Essa demanda por ouro segue forte. O Banco Central da China reportou sua sétima compra mensal consecutiva do metal em maio, que agora soma aproximadamente 2.295 toneladas (ou 6,7% dos ativos totais em reserva), sendo o quarto país com a maior reserva da commodity, atrás apenas da Alemanha, Itália e França.

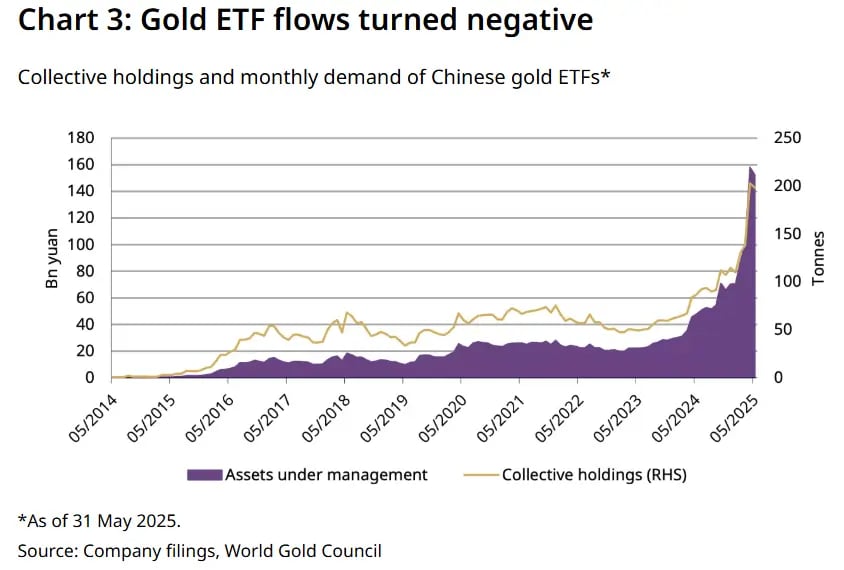

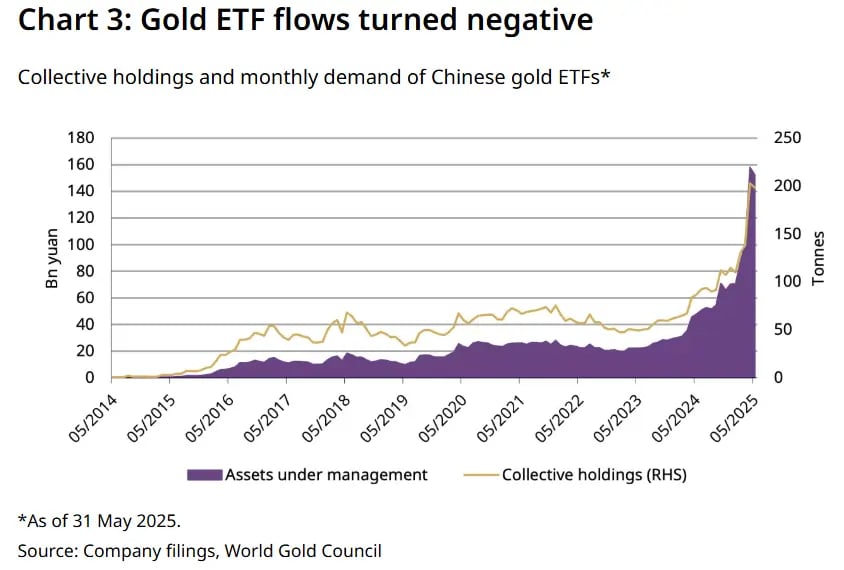

A demanda por ETFs chineses de ouro também segue aquecida. Em 2025, até o mês de maio, as posições aumentaram 84 toneladas, equivalente a US$ 8,6 bilhões, apesar da saída de US$ 461 milhões em maio.

Hoje, vemos que o ouro não tem mais o mesmo potencial de valorização de mais de 80% em um curto espaço de tempo. Por outro lado, olhando os fluxos para a commodity, vemos espaço para novas apreciações.

Ou seja, a previsão é de valorização nos próximos meses, mas com uma assimetria menos convidativa quando comparamos, por exemplo, com 12 meses atrás.

O momento atual do bitcoin

O bitcoin (BTC) está em um momento de crescente adesão. O lançamento dos ETFs de bitcoin nos EUA, em 2024, vem sendo um catalisador na adoção institucional do ativo. Além disso, a popularização da estratégia de manutenção do ativo em caixa de empresas, como as bitcoin treasury companies, vem trazendo mais um fator de demanda para o ativo.

Os fatores acima, somados à necessidade de proteção no portfólio e o surgimento de regulamentações específicas e favoráveis ao bitcoin e aos criptoativos nos EUA e em todo o mundo, vêm favorecendo o momento do ativo. Ter uma pequena parcela do portfólio de investimentos (até 5%) em bitcoin é uma boa estratégia.

Custos e data de lançamento do GBTC11

Com gestão passiva e rebalanceamento automático, o GBTC11 terá uma taxa de administração de 0,98% ao ano. O ETF terá um preço inicial de R$ 30 e estará disponível no home broker da sua corretora a partir do dia 29 de julho.

Vale a pena investir no GBTC11?

Trata-se de uma ideia interessante do GBTC11, mas não é um produto para todos os públicos, levando em consideração a alta volatilidade que o bitcoin pode apresentar.

Por outro lado, para os investidores interessados em investir em BTC, mas de forma mais conservadora, o ETF se torna interessante, uma vez que há um maior controle da volatilidade do ativo a partir dos rebalanceamentos trimestrais do produto (se a volatilidade do bitcoin for muito alta, o fundo terá uma menor alocação no produto).

Sobre a parcela alocada em ouro, gostamos da ideia de ter uma pequena posição da commodity de forma estrutural na carteira. No entanto, apesar da minha visão ainda construtiva para a commodity, a assimetria está menos convidativa (embora ainda positiva), em razão dos preços já esticados.

Sendo assim, o GBTC11 se torna uma alternativa aos investidores, desde que entendam a estrutura do produto.