Rali dos fundos de crédito privado eleva ganhos; saiba como se posicionar

Por que o último mês reservou fortes performances para os fundos de crédito?

Vivemos em um mundo em constante transformação.

Eu sei que não foi a primeira vez que você ouviu essa frase ou algo semelhante, mas eu gosto dela.

No mundo dos investimentos, ao mesmo tempo que estamos constantemente nos transformando como investidores, seja por meio de acertos ou, principalmente, erros, devemos ficar atentos ao processo de transformação que o próprio mercado está passando. Se as duas coisas não caminham juntas, seus conhecimentos podem ficar defasados.

Mudanças nas regras de títulos isentos

Nesses últimos meses, vimos diversas mudanças relevantes acontecendo no mercado, e muitos dos seus impactos já reverberaram sobre os preços dos ativos, especialmente no mundo que envolve títulos de renda fixa.

Entre essas mudanças que presenciamos nos últimos meses, vale ressaltar duas delas:

I) Primeiramente, em dezembro de 2023, tivemos mudanças na regulação dos fundos exclusivos, que antes só eram tributados no resgate, mas recentemente passaram a ter a incidência de imposto semestral (o famoso come-cotas).

A mudança trouxe a vontade de muitos investidores desses fundos de migrarem parte dos recursos para outros veículos com vantagens tributárias. As debêntures incentivadas foram algumas das opções que entraram no radar.

II) Em segundo, em fevereiro deste ano, tivemos mudanças nas regras para as emissões dos títulos isentos LCA, LCI, CRI e CRA.

Nada mudou em relação à isenção desses títulos. No entanto, para as LCAs e LCIs, os prazos mínimos de vencimento, que antes eram de 90 dias, passaram a ser de 9 meses para as LCAs e 12 meses para as LCIs.

Isso significa que agora o investidor terá que aguardar, pelo menos, 9 meses para resgatar uma LCA, e não mais 90 dias como anteriormente (isso só é válido para as novas emissões). Além disso, houve uma maior restrição sobre o tipo de lastro aceito para essas emissões.

Em relação aos CRAs e CRIs, houve restrições sobre os lastros e perfis das companhias que podem realizar essas emissões.

Por que essas mudanças foram importantes?

Nos últimos anos, vimos crescimentos consideráveis desses títulos, tanto em termos de ofertas por parte dos emissores quanto na demanda, em razão das taxas atrativas oferecidas em um cenário econômico de juros elevados.

No entanto, com as respectivas alterações na legislação, começamos a observar algumas mudanças.

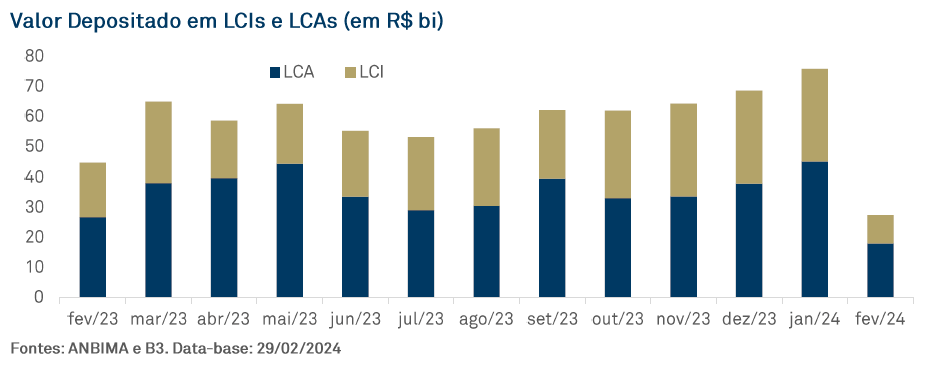

Os valores depositados em LCIs e LCAs em fevereiro deste ano já mostraram um comportamento diferente daquele que observamos no mesmo período de 2023.

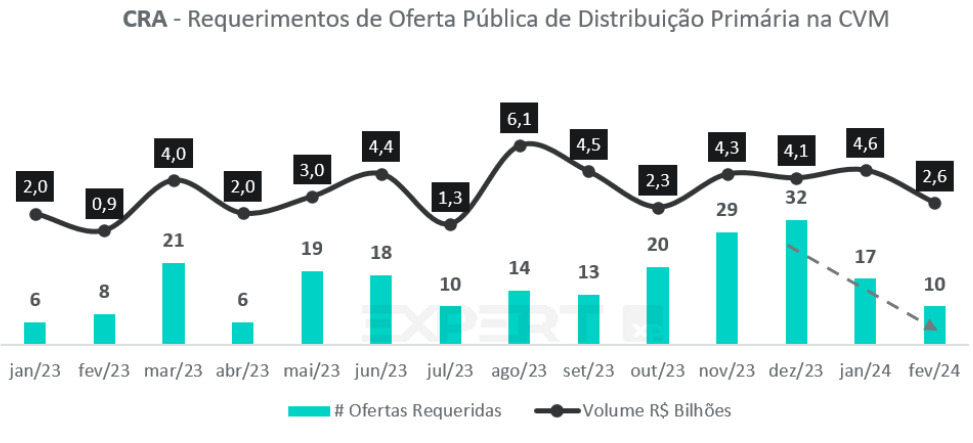

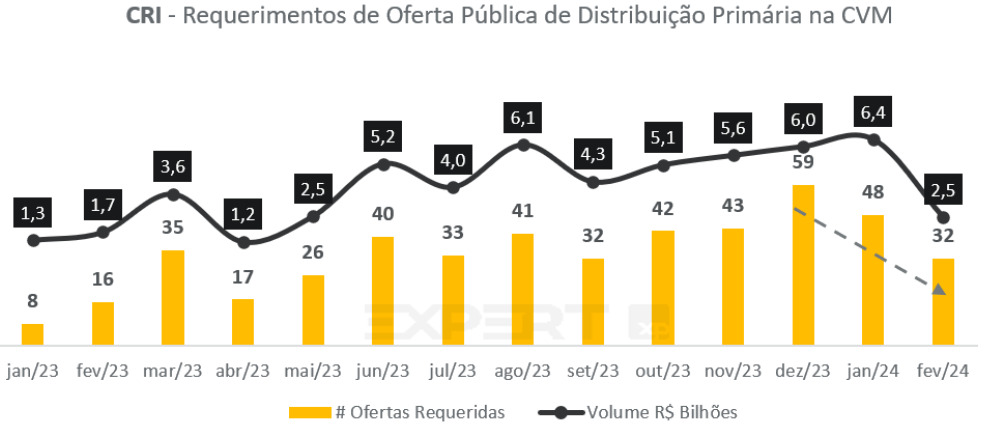

Também vale ressaltar as quedas de requerimentos de oferta pública primária e dos volumes financeiros de CRAs e CRIs em relação aos últimos meses.

Nesse caso, a comparação com fevereiro de 2023 não é muito válida, devido ao evento Americanas que distorceu os dados daquele período em específico.

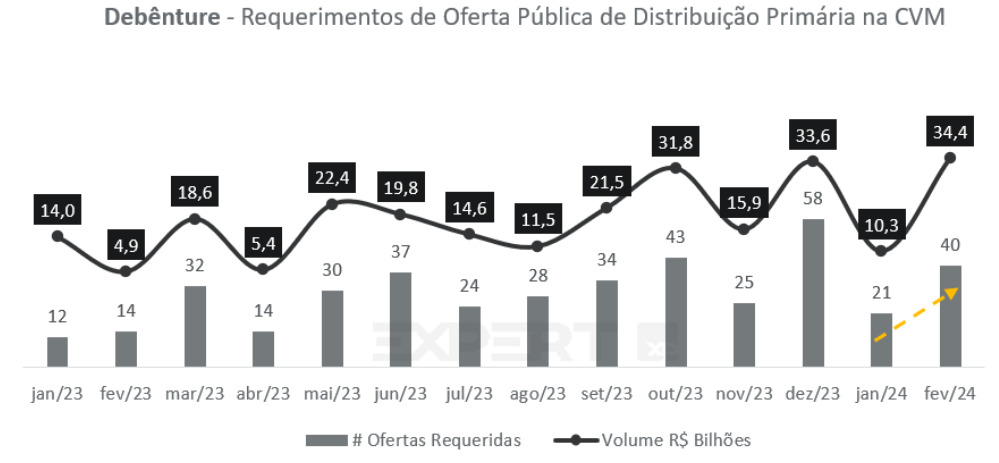

Enquanto isso, as debêntures incentivadas foram as grandes ganhadoras dessa história recente.

Isso porque a demanda por títulos isentos seguiu alta, mas, com o entendimento por parte dos investidores de que a oferta de incentivados daqui em diante será menor, se direcionaram para a procura de debêntures incentivadas disponíveis no mercado secundário.

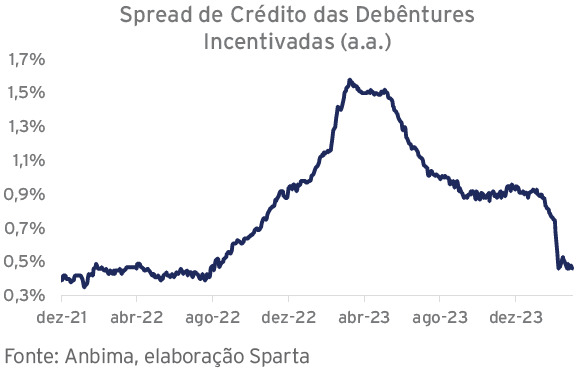

A forte procura por esses títulos resultou, portanto, em quedas relevantes dos seus spreads no último mês.

No gráfico acima, fica muito claro o quanto esse movimento foi importante em tão pouco tempo, especialmente considerando a dinâmica que vivenciamos nos trimestres anteriores.

Passamos por um período de deflação com a PEC dos Combustíveis de julho de 2022, com investidores vendendo seus títulos, levando a aumentos nos spreads no mercado, e pelos famosos eventos de Americanas e Light no início de 2023, que resultaram em resgates líquidos de bilhões de reais dos fundos de crédito privado, forçando os gestores a venderem títulos de empresas de boa qualidade (por serem mais líquidas) e causando novas aberturas nos spreads.

Mesmo após as correções que vimos a partir de abril de 2023, os spreads seguiram atrativos. Agora, porém, voltaram aos níveis de 2022.

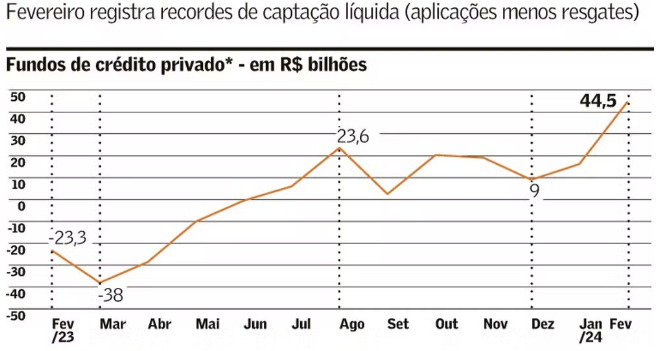

Além disso, os fundos de crédito privado registraram, apenas em fevereiro deste ano, uma captação líquida de cerca de R$ 44,5 bilhões.

Fortes rentabilidades dos fundos de crédito privado

A grande consequência dessa queda relevante dos spreads de crédito foi justamente o efeito positivo de marcação a mercado para quem estava posicionado.

Fundos de crédito privado que sofreram em 2023 com os eventos Americanas e Light apresentaram, no último mês, performances bem significativas.

Entre alguns exemplos, tivemos o Itaú Debêntures Incentivadas, que subiu cerca de +2,27% no último mês (283% do CDI) após prejuízo de -0,56% em fevereiro de 2023, assim como Santander Debêntures Incentivadas, com alta de +2,87% (358% do CDI) após queda de -1,19% no mesmo período do ano passado.

As fortes rentabilidades vão continuar?

Poderíamos citar muitos outros exemplos de fundos de crédito que se deram bem em fevereiro.

O grande “porém” dessa história, que é o que você, investidor, deve ficar atento, é que essas correções dos spreads já aconteceram, pelo menos em grande parte.

O mês de março, por exemplo, já não vai mais reservar esses mesmos resultados, visto que, daqui em diante, os ajustes serão bem mais marginais.

Por outro lado, muitos investidores vão olhar para o retrovisor, ver números bonitos dos fundos de crédito privado no último mês e pensar que essa performance vai se perpetuar no futuro.

Onde vale a pena investir?

Investir em fundos de crédito privado neste momento merece alguns cuidados que você, investidor, deve levar em consideração.

Primeiro que o cenário reserva menos oportunidades para ganhos com marcação a mercado dos títulos de renda fixa, em razão das correções relevantes que já ocorreram.

Segundo, antes de investir em um fundo de crédito privado (isso também vale para as demais classes), é preciso ter uma análise detalhada do fundo, desde a qualidade do gestor em selecionar os ativos, a qualidade do restante da equipe, o processo de investimento, entre diversos outros fatores.

Em terceiro lugar, os fundos de crédito privado são sensíveis às movimentações dos seus passivos, e vimos isso muito bem justamente em 2023 após os eventos Americanas e Light terem assustado os investidores, motivando resgates que dificultaram a atuação dos fundos de crédito, que foram forçados a vender bons ativos a preços baratos para fazer frente aos resgates.

Também vimos esse desalinhamento entre passivo (o patrimônio) e ativo (os títulos) dos fundos de crédito em outros períodos ao longo de nossa história, e quem sofre mais são os fundos com prazos de resgate curtos.

Investir em um fundo de renda fixa requer um horizonte de investimento mais longo.

Ou seja, a análise qualitativa do fundo e a relação com o cenário econômico em que vivemos são extremamente importantes. Lembre-se de que você está comprando o futuro do fundo, então não olhe somente para a performance passada.

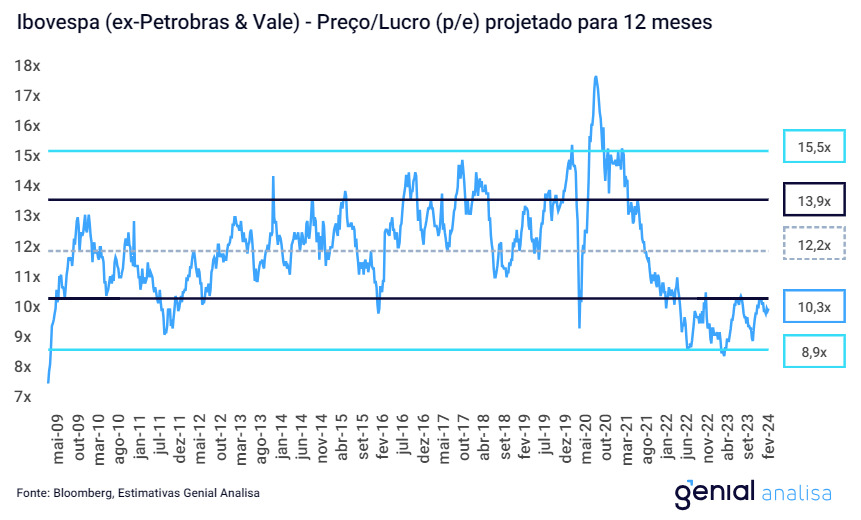

São por esses motivos que, neste momento, eu vejo uma melhor relação risco-retorno para outra classe.

Estou falando dos fundos de ações.

Estamos vivendo um período em que a bolsa doméstica ainda se encontra muito descontada, ao mesmo tempo que o macro pode trazer impulsos diante da continuidade de queda da Selic e início do ciclo de corte em economias desenvolvidas, como Estados Unidos e Europa.

Não acredito que a alta relevante da bolsa vai acontecer da noite para o dia, mas vejo que, ao longo deste ano, temos chances de colher bons frutos na renda variável.

A grande questão é que esses frutos só conseguirão ser colhidos por aqueles que estiverem posicionados. Não adianta em nada querer entrar quando o mercado já tiver andado.

Carteira recomendada de investimentos

Na série Nord Fundos, temos uma carteira completa com recomendações de fundos de ações.

Além da análise detalhada antes de investir no fundo, estamos sempre marcando conversas com os gestores para ficarmos atualizados das suas estratégias e dos fatores qualitativos que envolvem a gestão.

Essa análise não se restringe apenas aos fundos recomendados, mas também a casas interessantes que podem se tornar recomendações futuramente, afinal, queremos sempre os melhores fundos na nossa carteira.

Não deixe de conhecer o Nord Fundos. Para saber mais, clique aqui.