Fundos de ações ensaiam recuperação em 2023. Saiba como investir

As estratégias de gestores ativos ligadas à bolsa começaram a obter retornos entre 10% e 20% neste ano, bem acima do Ibovespa.

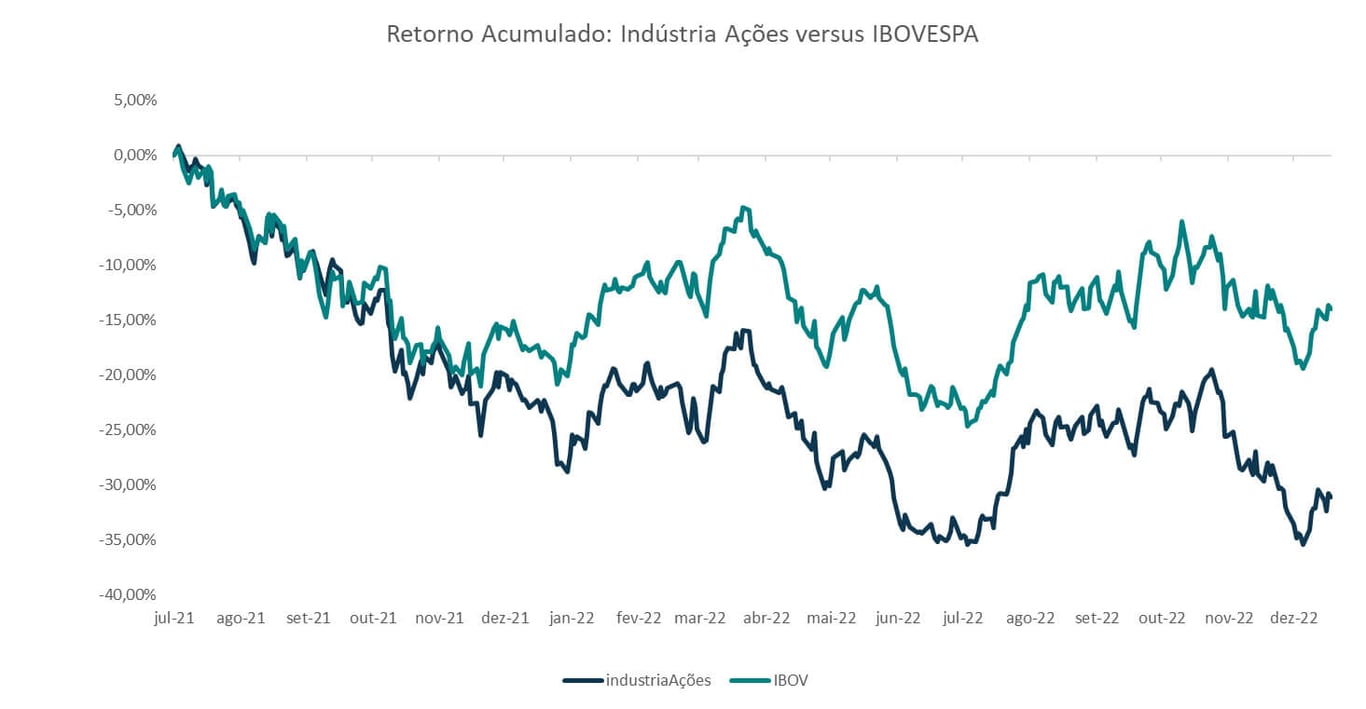

Os últimos dois anos foram bastante desafiadores para os gestores de ações. De forma a dar uma dimensão do problema, juntando o biênio 2021- 2022, um conjunto de 25 fundos de ações tinha apresentado, em média, queda de 31% enquanto o Ibovespa caiu 14%.

Esse não é um fenômeno tão comum. Afinal, olhando historicamente para diversos bear markets, os gestores conseguiram proteger seus portfólios para ter performances melhores do que os índices.

O passado: juros altos e o algoz dos gestores de ações

Dito isso, o que poderia explicar essa “boca de jacaré” atual entre os fundos e o Ibovespa? Acredito que seja um misto de dois fatores importantes.

Em primeiro lugar, vivemos uma mudança de patamar de juros importante quando o Banco Central retirou os juros de 2% para os atuais 13,75%. Juros para as ações são como a gravidade é para os planetas.

Esses dias, almocei com um gestor que disse o seguinte: juros amplificam os movimentos, seja para um lado, seja para o outro.

Então, a consequência da normalização das taxas de juros é drenar recursos da indústria de fundos de ações. O resultado é que a participação das carteiras de ações na indústria de fundos recuou de 10,1% ao fim de 2021 para os 6,6% atuais, com um encolhimento de R$ 108,5 bilhões no patrimônio.

O efeito dessa avalanche de resgates é simples: pressões de venda, principalmente em papéis de setores domésticos da bolsa (nos quais os gestores possuem maiores alocações), para fazer caixa.

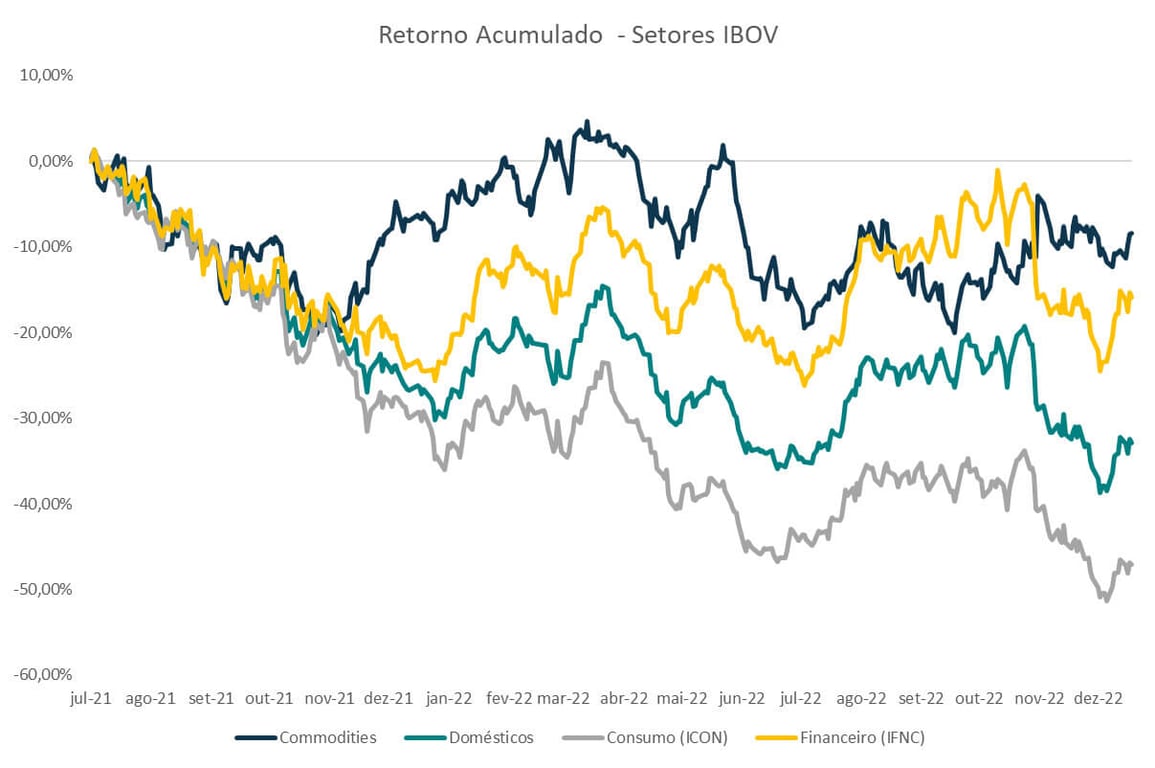

Em segundo lugar, ainda que o aumento de juros impacte todas as empresas, as domésticas são as que mais sentem.

Essa conjunção de fatores levou, entre 2021 e 2022, o setor de consumo a recuar cerca de 47%, ao passo que o financeiro recuou 16%. Enquanto isso, dado o boom de preços de commodities que vimos no ambiente pós-pandemia, as empresas ligadas ao setor recuaram somente 3%.

Como o índice Ibovespa é, grosso modo, um terço commodity e um terço financeiro, enquanto os gestores carregavam majoritariamente posições em setores domésticos, esse comportamento gerou uma discrepância de retornos entre os fundos de ações e o Ibovespa.

Graficamente, “abriu-se uma boca de jacaré”, mas a verdade é que esse comportamento tem mudado.

O presente: impacto da queda dos juros na gestão dos fundos de ações

O Brasil sempre foi pela máxima: não tão ruim para ser um aluno nota 2 e não tão bom para ser um aluno nota 8. É um sólido nota 5, aquele que passa de raspão nas provas.

Seria algo entre a Argentina e a Suíça. A melhor forma de resumir é que somos um país de reversão à média, evitando extremos nas duas direções.

Contudo, em certos momentos, o mercado precifica o Brasil como nota 2, que foi exatamente o caso recente. É claro que isso não ocorreu sem motivo. Ataques ao Banco Central, tentativas de mudanças de metas de inflação e ausência de regras fiscais claras colocaram muito ruído na mesa.

Entretanto, como eu disse, somos nota 5, e não 2. As oportunidades aparecem quando o mercado acredita que seremos piores do que realmente somos.

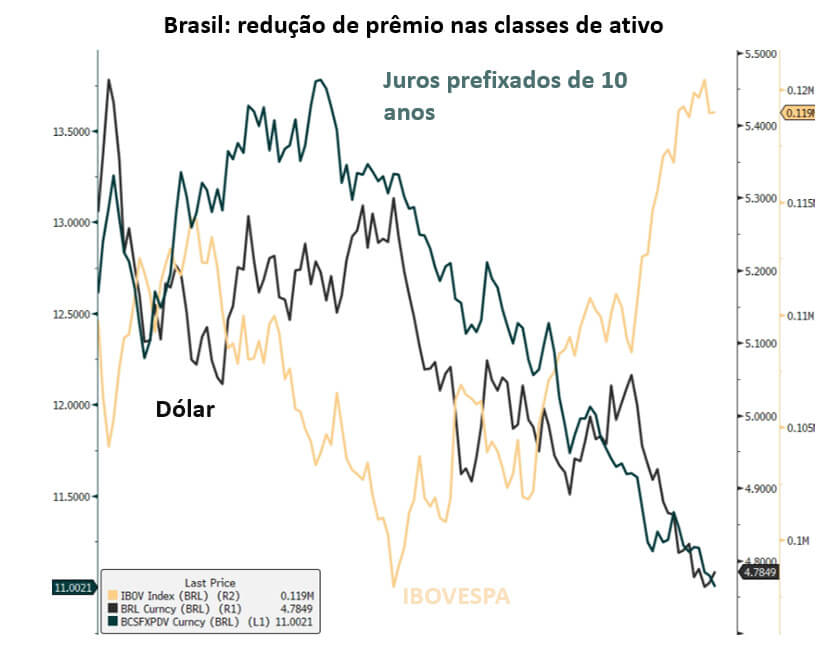

Durante os últimos meses, aos poucos, recebemos uma série de notícias relativamente melhores do que o esperado. Vimos alguma redução de risco na área fiscal, melhora no qualitativo das últimas leituras de IPCA, crescimento mais forte.

Todos os fatores contribuíram para uma redução do prêmio de risco nos mais diferentes mercados, trazendo os juros longos de 14% para 10%, o dólar de R$ 5,30 para R$ 4,80 e o Ibovespa a tocar os 120 mil.

A que se deve isso?

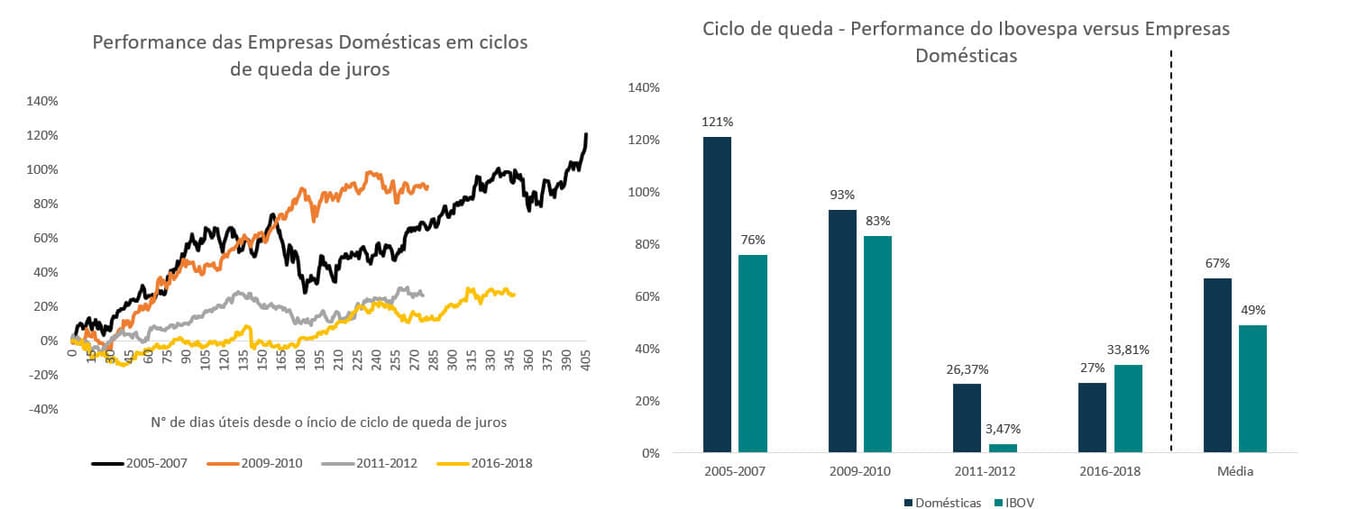

Assim como o processo de alta de juros, que levou a Selic de 2% no início de 2021 para os 13,75% atuais, teve impactos perversos nas ações, o procedimento inverso também é verdade. Historicamente, momentos de queda de juros são muito bons para a bolsa.

Há alguns meses, conduzi um estudo que mostrou que, olhando todos os ciclos de queda de juros desde 2005, o resultado médio de investimento no Ibovespa foi de 49% (22 p.p a mais que investindo no CDI).

Sim, é um ótimo resultado.

Entretanto, há um setor que é ainda mais beneficiado por ciclos de afrouxamento monetário: as empresas domésticas. Tipicamente, em momentos de ciclo de queda, o resultado médio de valorização desse segmento está em 67% (36% maior do que o Ibovespa).

Qual é o reflexo disso nos fundos?

As estratégias de gestores ativos ligadas à bolsa começaram a obter retornos entre 10% e 20% em 2023, bem acima do Ibovespa.

Como disse anteriormente, tradicionalmente, gestores ativos privilegiam papéis mais domésticos, que são os mais beneficiados nesse processo de queda de juros (como ficou claro nos gráficos acima).

Então, se olharmos somente o segundo trimestre, até 15 de junho, quando os juros futuros realmente começaram a cair, a indústria de fundos ganhou +26,13%, exibindo um excedente em relação ao índice, com alta de +21,27%.

Esse movimento pode não ter acabado e você ainda pode aproveitá-lo.

Queda de juros no Brasil: a luz no fim do túnel

Na semana passada, obtivemos acesso à última decisão do Comitê de Política Monetária (Copom), na qual a taxa Selic foi mantida em 13,75% ao ano, e esse comunicado criou diferentes interpretações ao mercado.

A minha é que, em geral, ele apresentou mudanças importantes na mensagem passada ao mercado.

Na comunicação, ele reduziu o problema fiscal, retirou trechos importantes sobre a atividade estar forte, descartou trechos relativos às projeções com juros constantes, se mostrou mais data dependent… Acredito que houve uma mudança do BC em querer transitar para um comunicado que permita cortes de taxa à frente.

Ou seja, pela primeira vez, vemos uma luz no fim do túnel e sinalizações de um possível ciclo de queda das taxas na próxima reunião (em agosto), a depender dessas condições impostas.

Aproveite esse movimento

Como eu disse, você ainda pode se posicionar para esse movimento, principalmente investindo em gestores de ações.

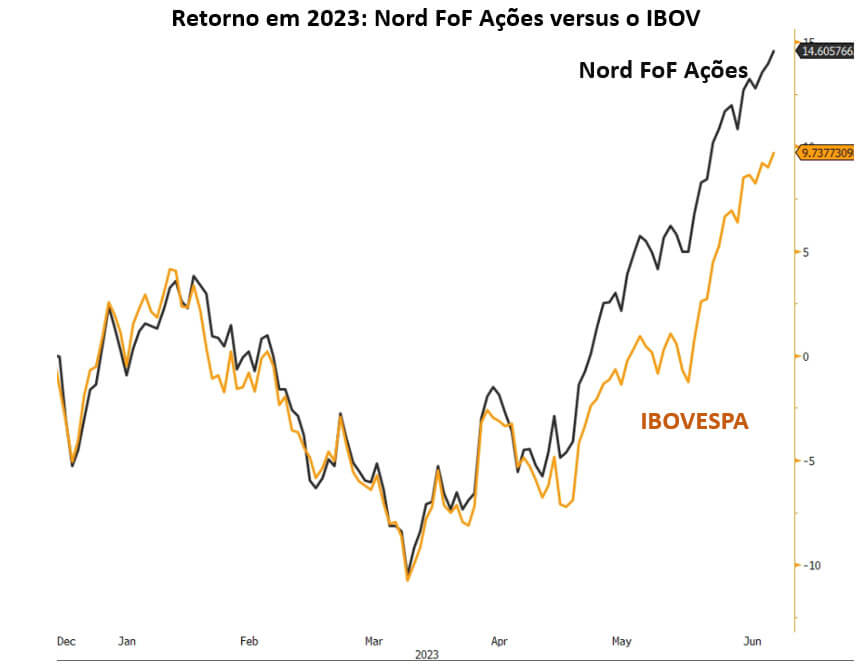

O Fundo de Fundos da Nord — uma seleção do que há de melhor na indústria — teve um retorno no ano de +14,60% (Ibov +9,73%).

Esse fundo tem tudo: bons fundos de ações, a baixo custo, com vantagens tributárias (você não paga por mudanças na carteira) e sem mínimo de aplicação (pode investir qualquer valor).

Para quem tiver interesse, basta se cadastrar aqui e esperar um dia útil que ele estará disponível na sua corretora (clientes BTG, no caso).

Caso tenha dúvidas, entre em contato pelo número WhatsApp da Asset: (11) 95551-7980.